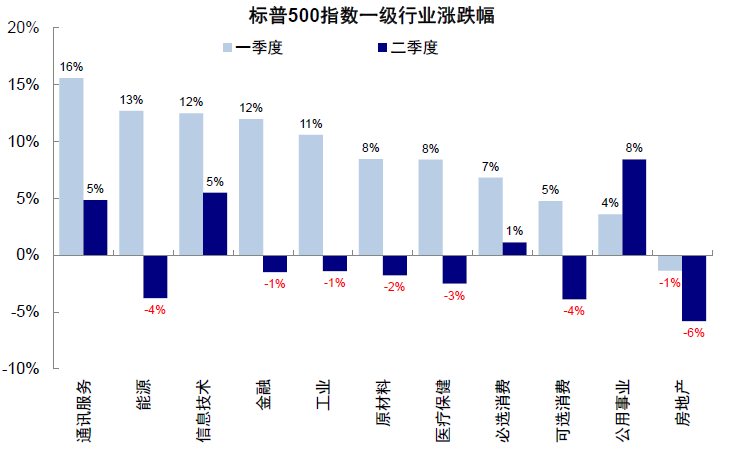

周三美股涨跌互现,美债收益率反弹打压风险偏好。截至收盘,道指涨172.13点,涨幅0.44%,报39056.39点,收获六连阳,创2024年以来最长连涨纪录,重新站上39000点关口,纳指跌0.18%,报16302.76点,标普500指数几乎平盘,报5187.67点。

图片来源于网络,如有侵权,请联系删除

市场概述

美国商务部周三表示,4月批发库存环比下降0.4%,同比下降2.3%,这意味着将继续拖累二季度经济。此前公布的数据显示,一季度美国GDP增速1.6%,为近两年来最慢。

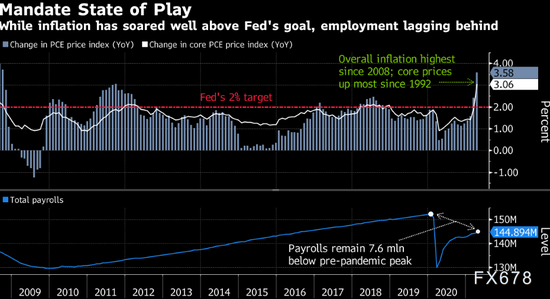

多位美联储官员发表例行讲话。波士顿联储主席柯林斯表示,美联储的利率政策可能需要保持在当前水平,直到通胀“可持续”地朝着央行2%的目标迈进。

美联储理事库克表示,总体来看,商业地产信贷风险被认为是“相当大但可控的”。企业有足够收益来偿还债务款项,金融公司做好了吸收冲击的准备。

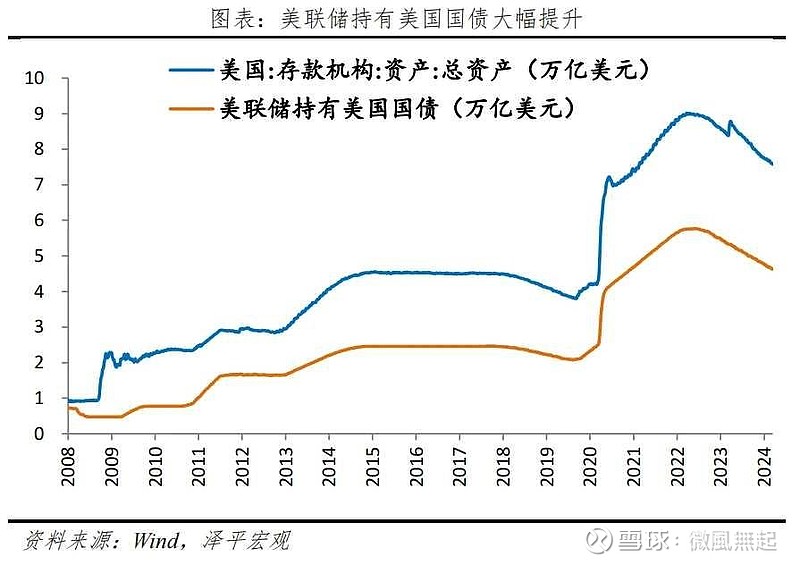

纽约联邦储备银行官员佩里(Roberto Perli)表示,美联储开始放慢缩表步伐这一决定让决策者有更多时间来评估市场状况的变化,也让流动性有机会在银行体系内重新分配。这位负责美联储资产组合的系统公开市场账户(SOMA)的官员表示,尽管美联储的资产负债表自近两年前启动缩表以来已经缩减逾1.5万亿美元,但美联储所认为的银行准备金为充足的水平仍不确定。因此,缓慢接近这一水平是有道理的。

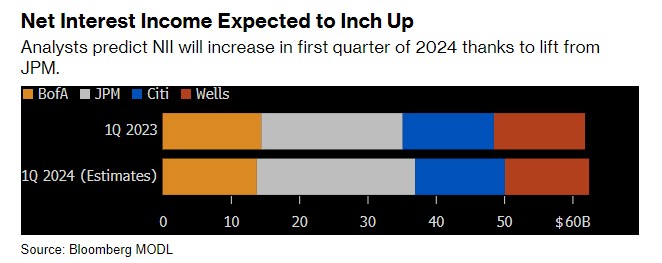

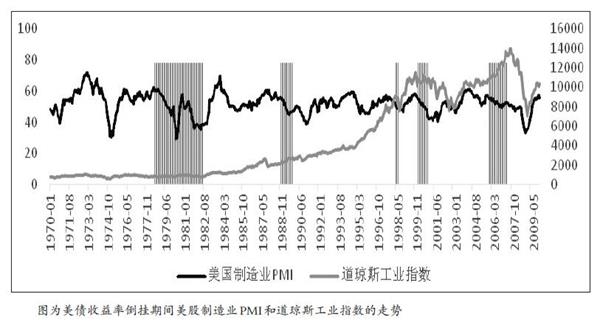

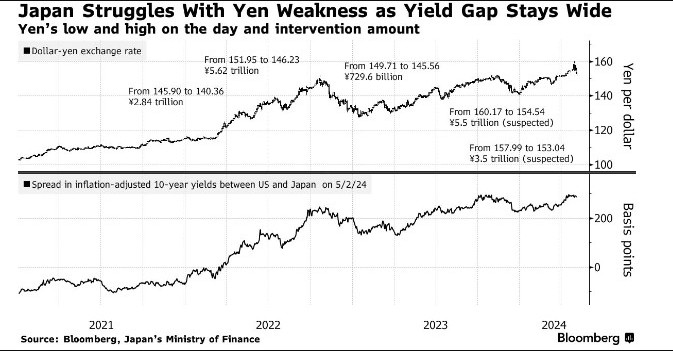

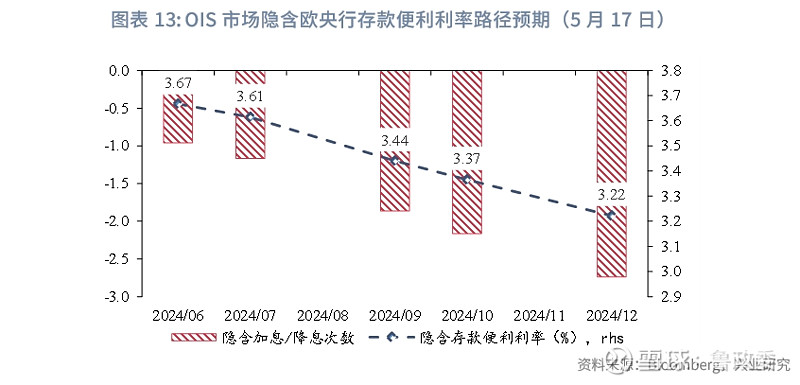

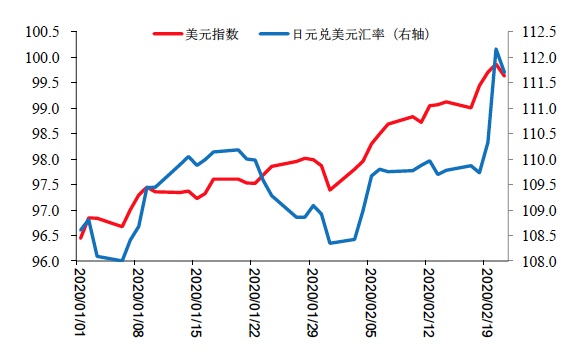

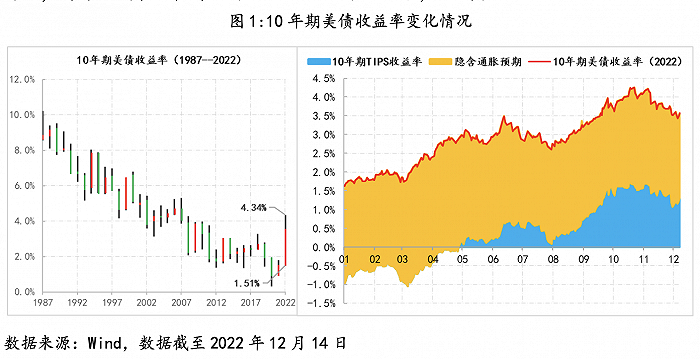

中长期美债收益率震荡回升,与利率预期关联密切的2年期美债报4.84%,基准10年期美债报4.49%。根据芝加哥商品交易所集团的Fedwatch工具,美联储在9月份降息至少25个基点的可能性接近70%,高于一周前的约55%。

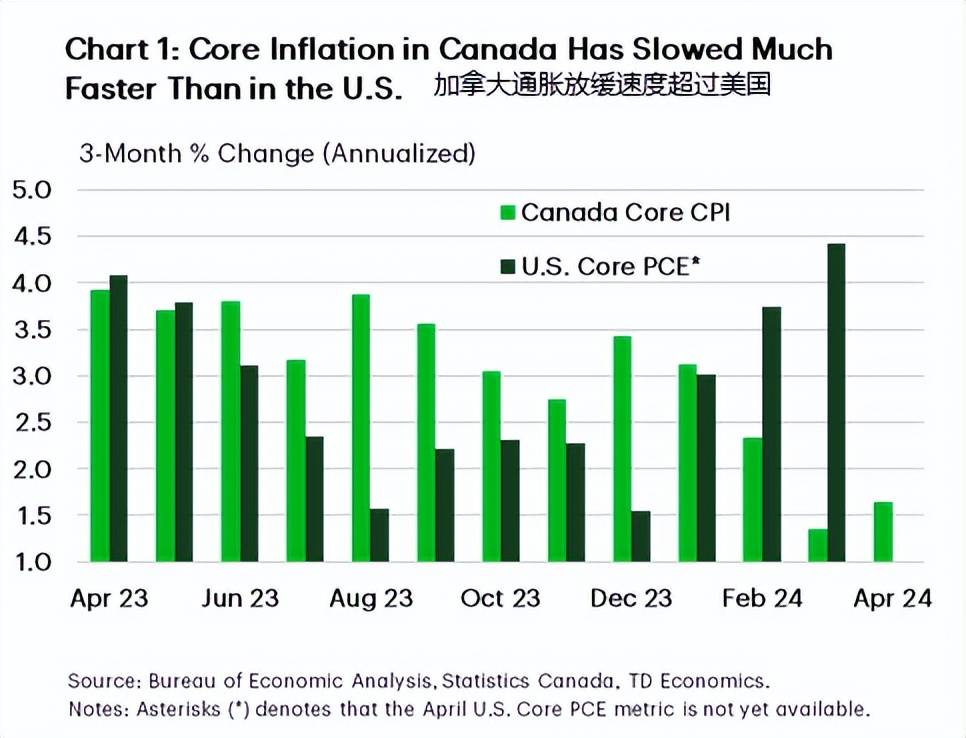

摩根士丹利认为,美联储将在9月降息25个基点,并将在年底前再降息一次。“到9月,将有五份CPI通胀数据和四份PCE通胀数据,预计月率平均值为0.20%。考虑到通胀路径,我们认为等到9月以后再行动已经太晚了。”

NorthEnd Private Wealth首席投资官麦克格雷斯(Alex McGrath)表示:“我们有很多数据出乎意料地出现了疲软,这增加了9月份或降息的概率。更大的问题是,当宏观数据开始恶化,通胀率还没有回到目标时,美联储将怎么办。他们是坚持己见,还是开始降息?这是我们在夏季面临的困境。”

Ameriprise首席市场策略师萨格里贝尼(Anthony Saglimbene)认为,投资者只是在等待下一个催化剂来启动市场的方向,下周可能会得到它——生产者价格指数(PPI)和消费者价格指数。“我认为,在获得通胀的最新消息之前,投资者不愿意将市场进一步推高。”

个股方面,特斯拉跌1.7%,美国司法部正在调查公司是否在其自动驾驶功能方面误导了投资者和消费者。

英特尔跌超2%,公司下调二季度营收指引。

打车应用巨头Uber跌5.7%,公司意外出现季度亏损,并发布了悲观的指引,二季度的总预订量将达不到预期。相比之下,主要竞争对手Lyft大涨7.1%,此前该公司预计本季度的总预订量和核心利润将高于预期。

电商平台Shopify暴跌18.5%,该公司第一财季营收为19亿美元,同比增长23%,净亏损2.73亿美元,而上年同期净利润为6800万美元。

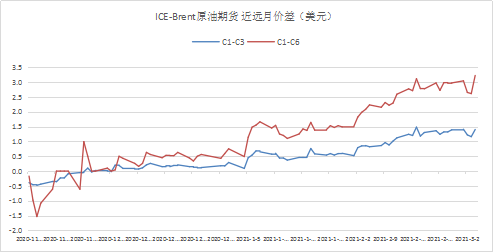

国际油价探底回升,美国原油库存意外下降提振买盘。WTI原油近月合约涨0.78%,报78.99美元/桶,布伦特原油近月合约涨0.51%,报83.58美元/桶。

国际金价窄幅波动,投资者继续等待美联储货币政策线索并关注中东形势进展。纽约商品交易所5月交割的COMEX黄金期货跌0.07%,报2313.60美元/盎司。