中国网财经4月28日讯(记者 刘小菲)东方盛虹日前发布2023年年报。报告期内,公司实现营业收入1404.4亿元,同比增长119.87%;实现净利润7.17亿元,同比增长17.35%。

图片来源于网络,如有侵权,请联系删除

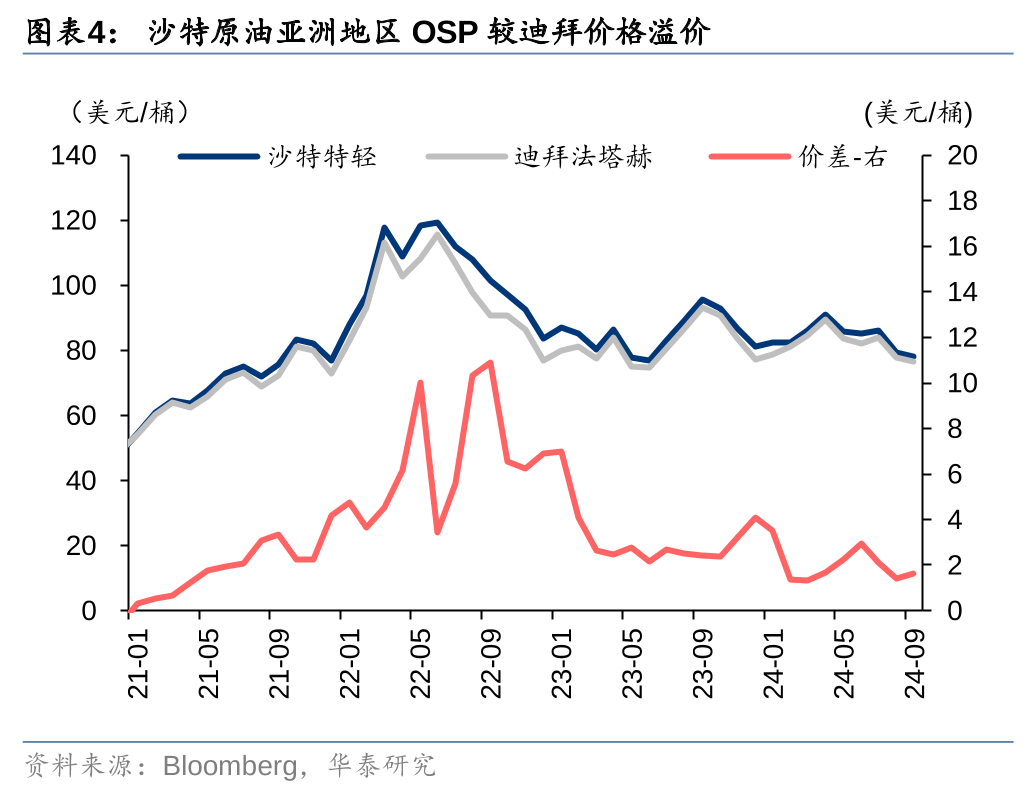

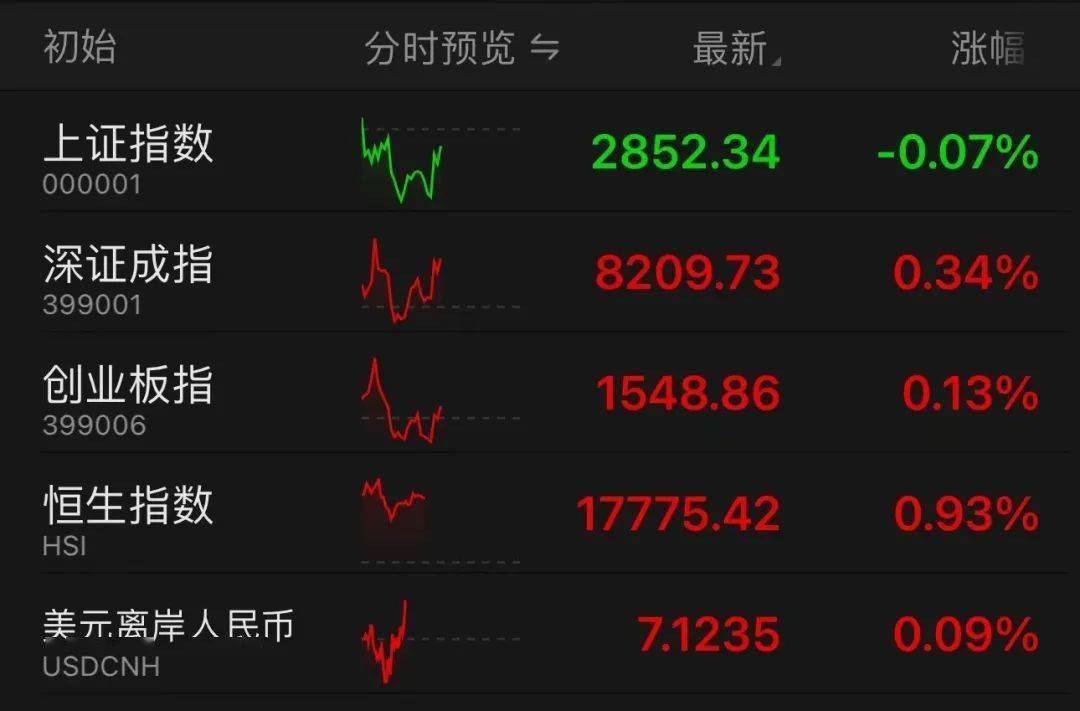

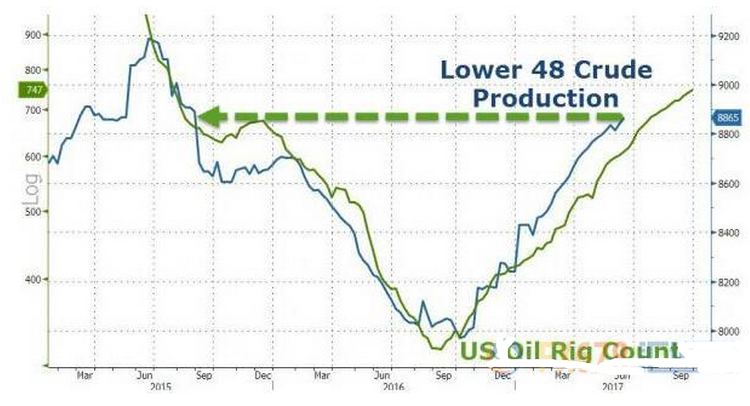

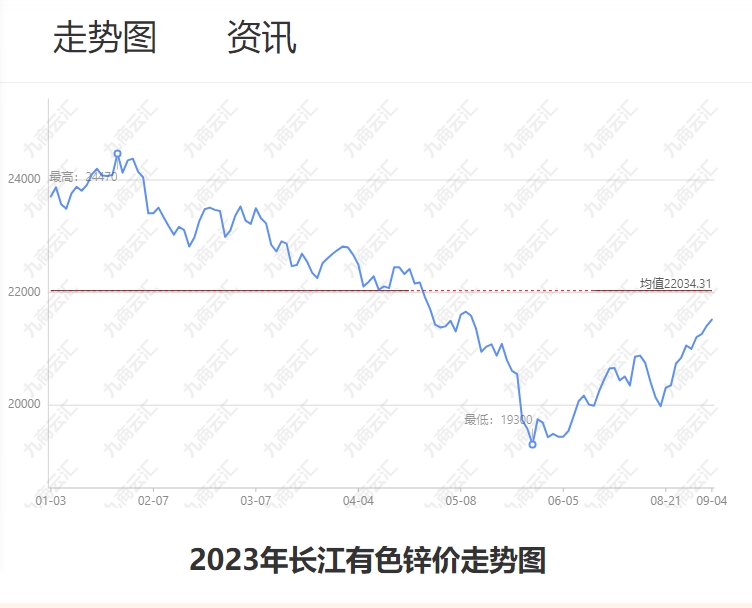

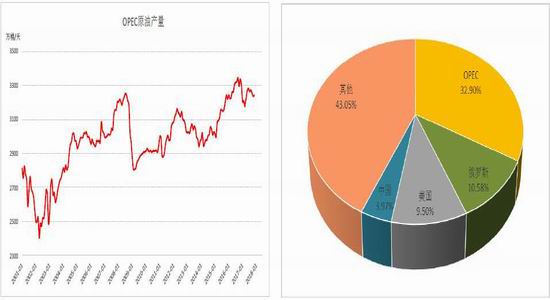

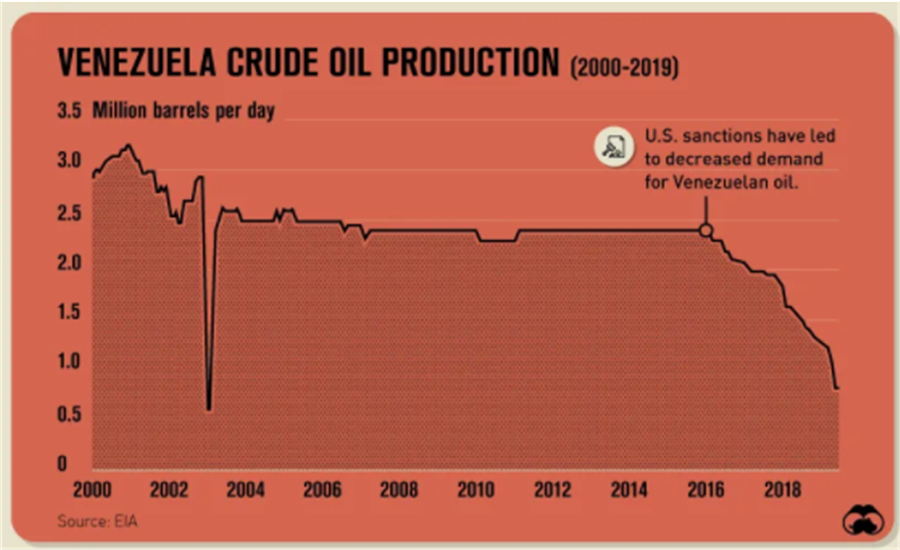

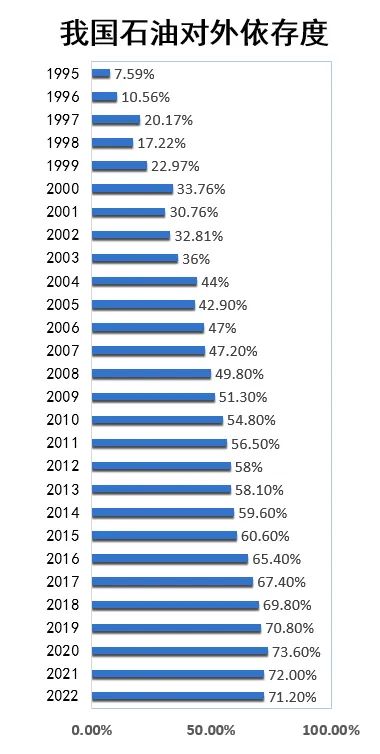

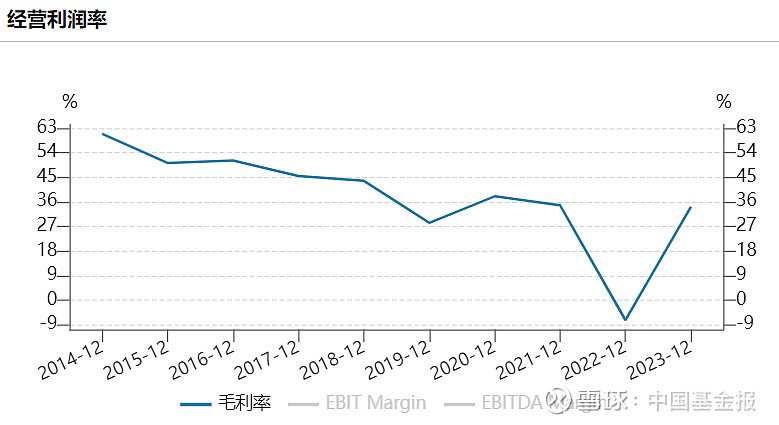

2023年,由于原油价格波动下跌,石化行业整体呈现“增产增销不增利”的情况。盛虹炼化1600万吨/年炼化一体化项目全面释放的东方盛虹,2023年的收入首次也突破千亿,但同期净利增幅远低于营收增幅。

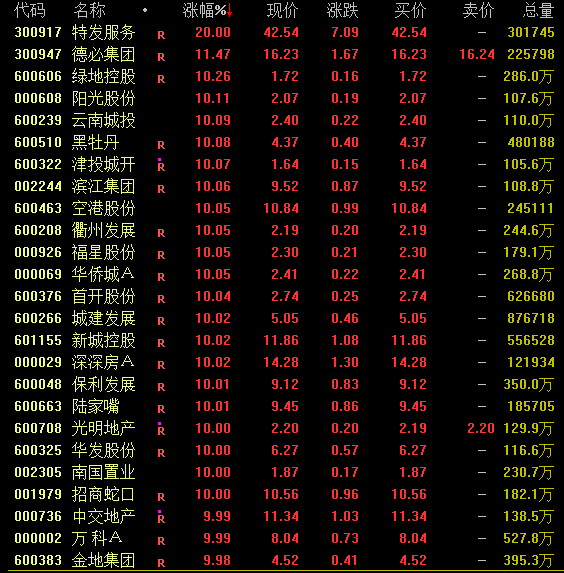

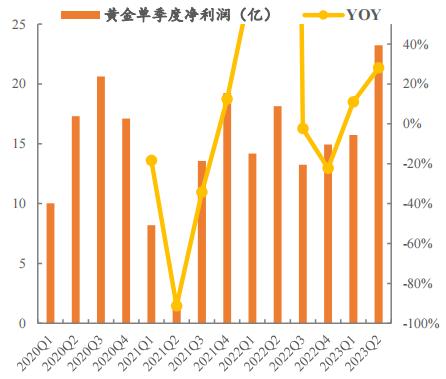

分季度看,东方盛虹2023年第四季度亏损了17.62元,同比下滑82.31%;前三季度的净利润金额分别是7.17亿元、9.63亿元和7.98亿元,同比增幅分别为4.75%、2.09%和1667.41%。

斯尔邦石化净利润降至个位数

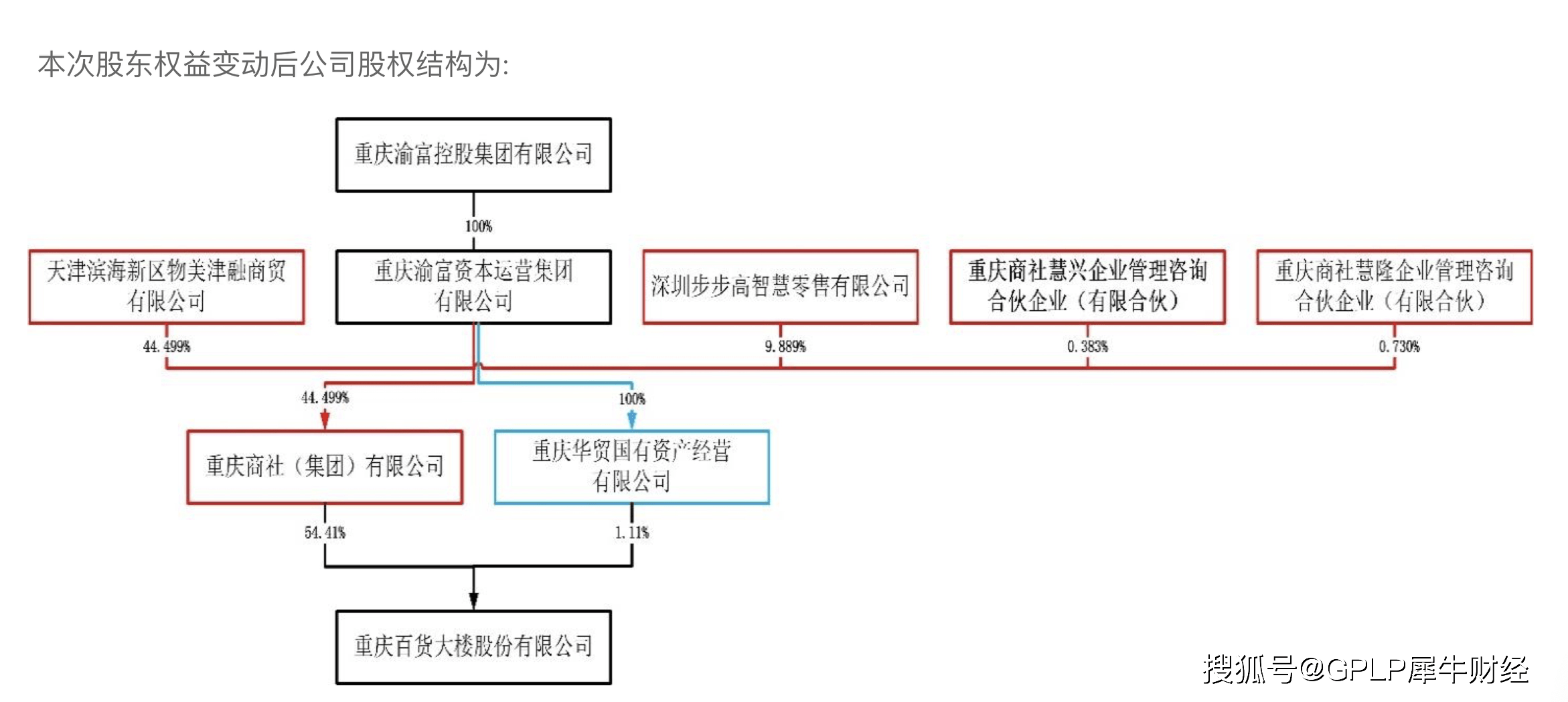

资料显示,东方盛虹是盛虹控股集团的核心上市子公司。2018年,东方盛虹作为盛虹控股集团化纤资产经营主体,通过借壳东方市场(原丝绸股份)上市;2019年,盛虹控股集团又先后将盛虹炼化、虹港石化注入上市公司,其中盛虹炼化是公司投资建设1600万吨/年炼化一体化装置的实施主体,虹港石化则主要从事PTA生产销售。

2021年,东方盛虹完成了对江苏斯尔邦石化的并购,以此切入了新能源新材料领域。目前,东方盛虹已经形成了一个全产业链垂直整合的化工综合体,依托炼化一体化、醇基多联产、丙烷产业链项目构建的“大化工”综合化学原材料供应平台为基础,向新能源、新材料、电子化学、生物技术等多元化产业链条延伸的“1+N”产业布局。

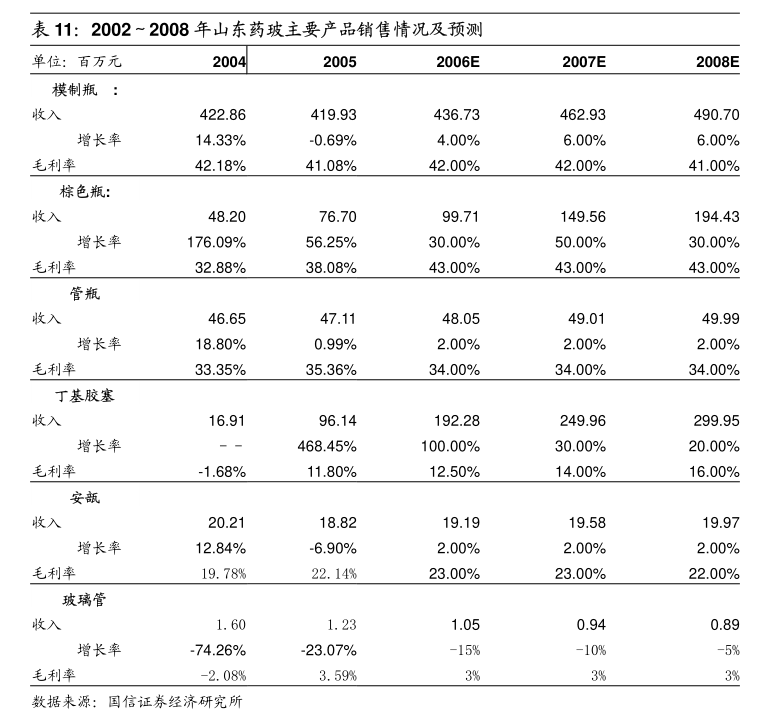

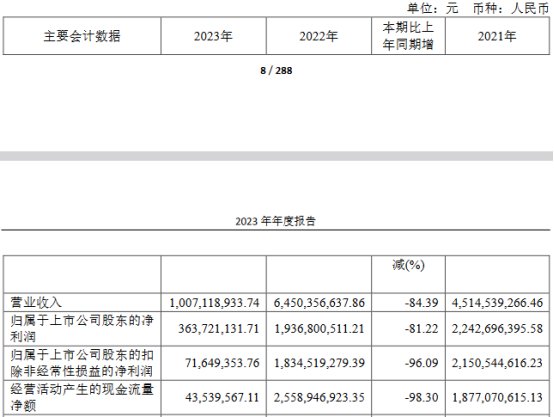

年报显示,2023年,东方盛虹炼油产品的收入为290.33亿元,同比增长1597.75%;其他石化及化工新材料营收855.92亿元,同比增长112.14%;涤纶丝和其他化纤产品收入分别增长了20.97%和2.44%。

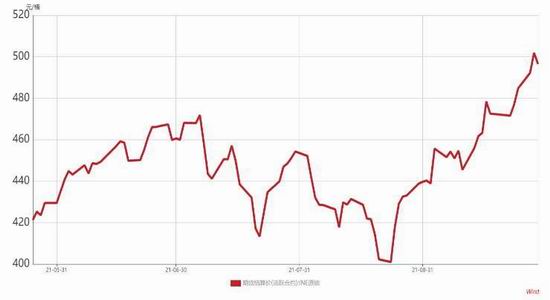

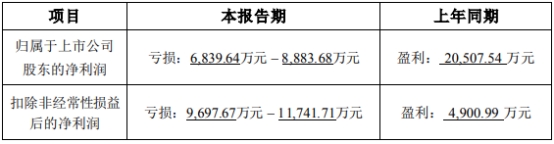

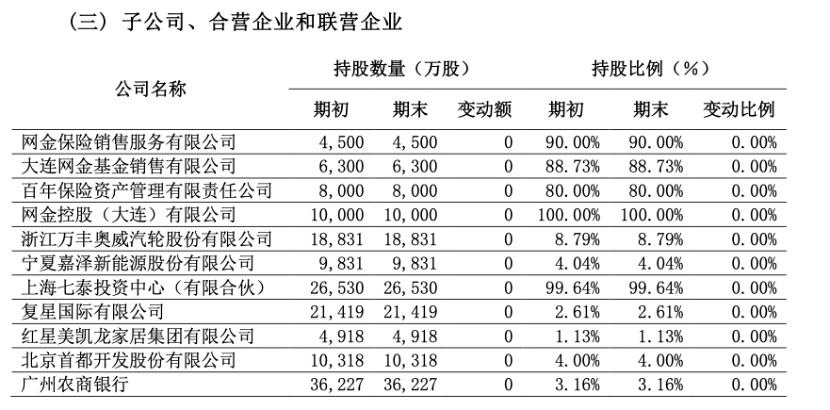

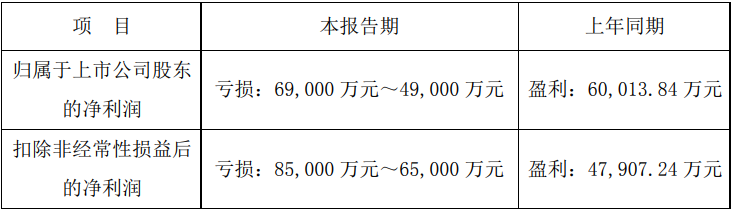

不过,东方盛虹的净利润对斯尔邦石化依赖较大。2023年,斯尔邦石化营业收入为169.48亿元,净利润为7.51亿元;2021年和2022年净利润分别为37.76亿元和14.28亿元。

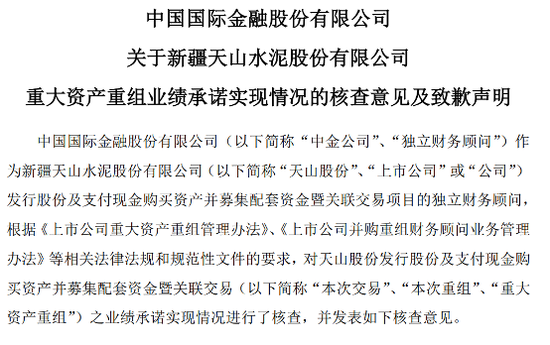

此前收购斯尔邦石化时,补偿义务人盛虹石化、博虹实业作出的业绩承诺是,斯尔邦石化2021年度、2022年度及2023年度扣除非经常性损益后归属于母公司净利润不低于17.84亿元、15.09亿元、18.43亿元。如该业绩承诺年度标的公司经审计的实际净利润高于该业绩承诺年度的承诺净利润,则超额部分可与后续年度标的公司经审计的实际净利润累加,该累加金额视同标的公司在后续相应年度实际实现的净利润数。

可以看出,盛虹石化、博虹实业整体上虽然完成了上述业绩承诺,但斯尔邦石化的净利润已经降至个位数。

东方盛虹其余子公司盛虹炼化2023年的净利润4.81亿元,石化港储和盛虹化纤分别为0.78亿元和1.07亿元。东方盛虹在年报中提到,盛虹炼化是国内三大民营炼化企业之一,斯尔邦石化是国内众多主流碳纤维企业的主要原料供应商,拥有240万吨/年 MTO 装置(以甲醇计)。

融资步伐不断加快

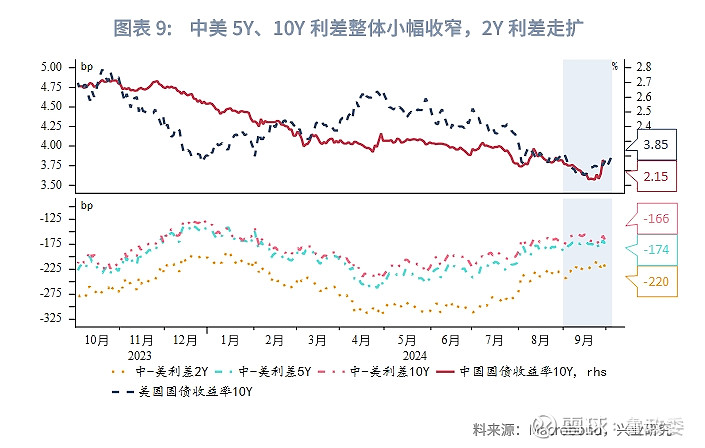

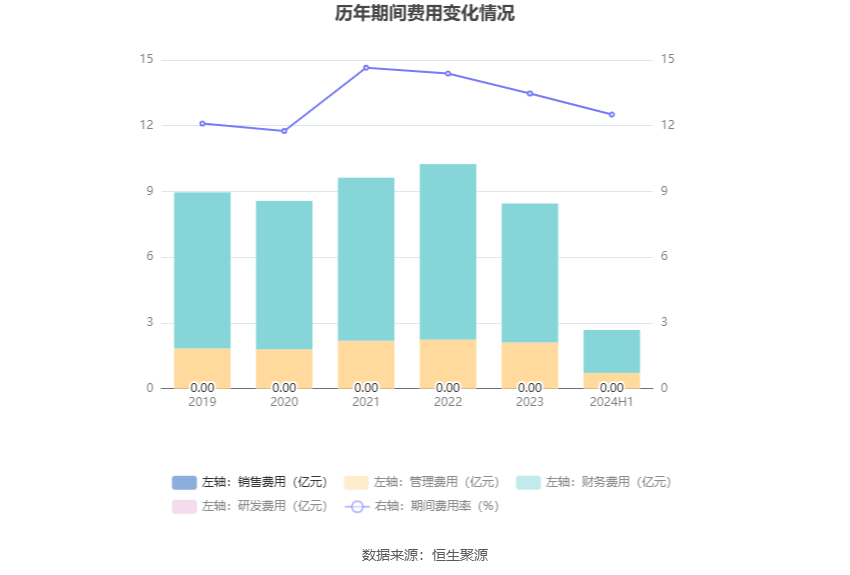

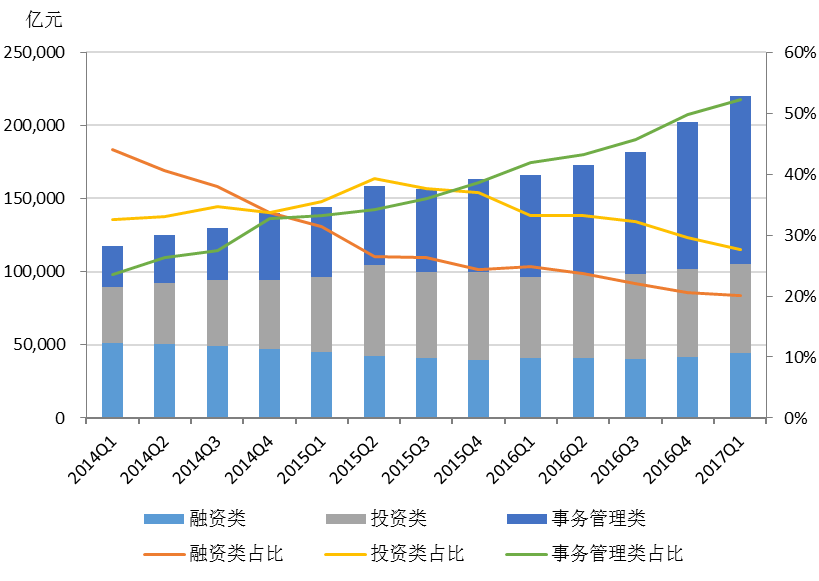

随着规模不断扩大,东方盛虹的负债不断走高。截至2023年底,公司的负债总额1547.23亿元,资产负债率81.34%,与上年同期相比均有所提高。

高负债下,东方盛虹的融资步伐不断加快。2022年,东方盛虹进行了两次定增,募资金额分别为122.71亿元和40.89亿元,2019-2021年除1次定增外,还发行了1次公司债和1次可转债,合计募资金额96亿元。以此计算,东方盛虹自2018年借壳上市以来,再融资了约260亿元。

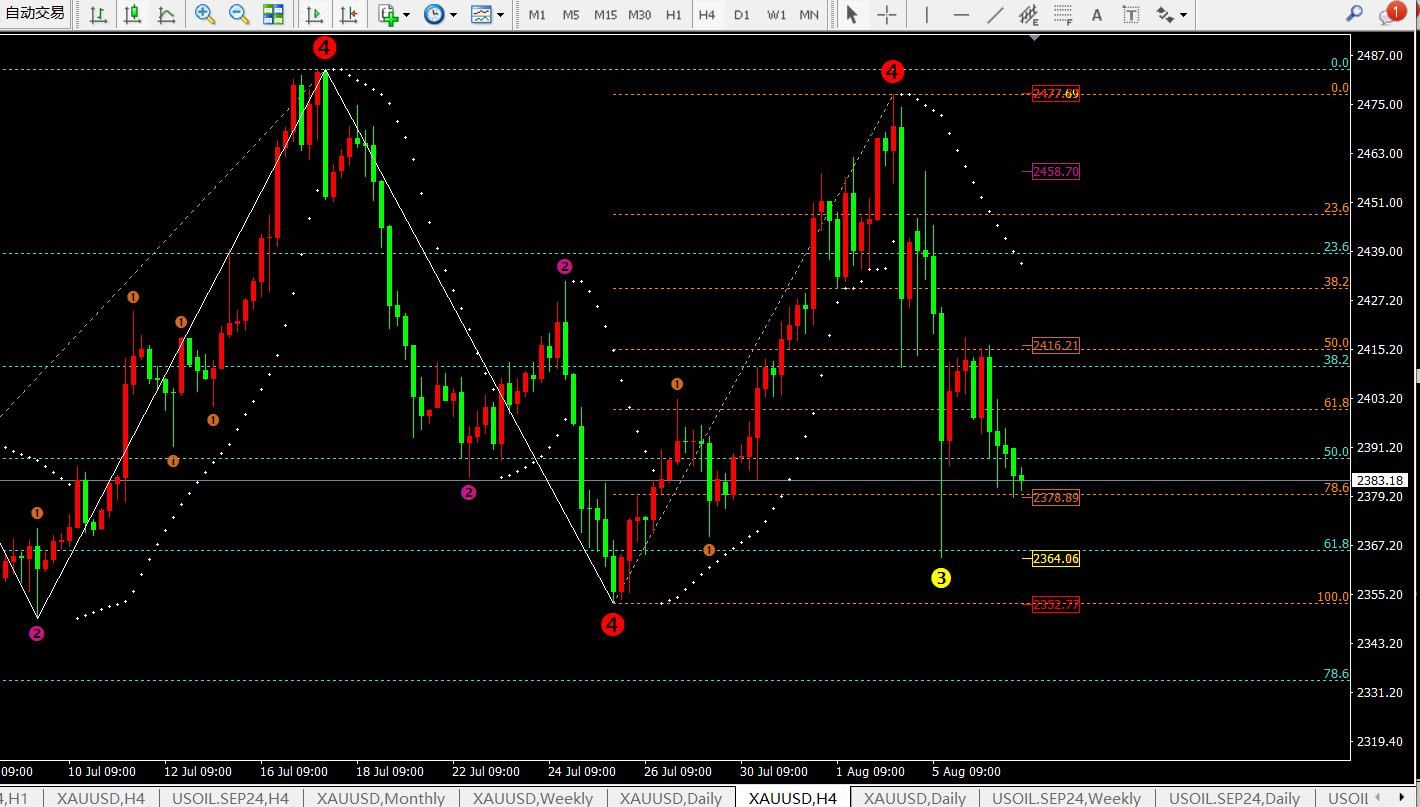

此外,东方盛虹还拟引进沙特阿美战投。2023年9月,全资子公司石化产业集团”与沙特阿美的子公司SaudiAramcoAsiaCompanyLimited(阿美亚洲)签署了框架协议,协议的主要内容包括:沙特阿美或其关联方有意向成为石化产业集团的战略投资者,拟持有目标公司少数股权;双方有意向在原油等原料的长期采购和供应、化工产品和燃料产品销售、高附加值技术许可等方面进行合作。

2024年3月,有投资者向东方盛虹提问,与阿特沙美的合作是否签约?从公告合作备忘录到现在已超过半年,合作是否有终止风险?对此,东方盛虹回应称:与沙特阿美战略合作的谈判工作正在稳步、高效的推进中。

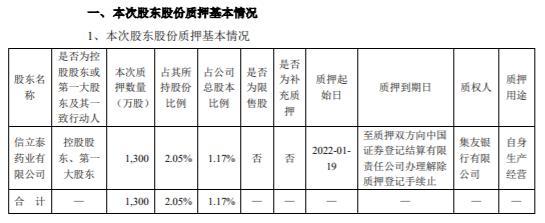

近几年,东方盛虹推出了多期员工持股计划来筹集资金,不过有“保底”设计。

以2023年推出的第四期员工持股计划为例,通过二级市场买入的成本为8.23亿元。根据此前发布的草案,东方盛虹控股股东盛虹科技或其母公司拟为证券公司融资融券业务、银行等金融机构的融出本息提供连带担保、追保补仓责任,并为员工自筹资金和预期收益提供托底保证,在扣除相关税费后,保证员工出资的部分按单利计算年化收益率不低于8%。

这种设计在不少上市公司都有运用。有分析认为,如果员工持股计划卖出股票时股价较低,大股东的资金将面临考验。

(责任编辑:张紫祎)