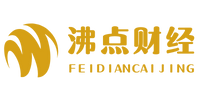

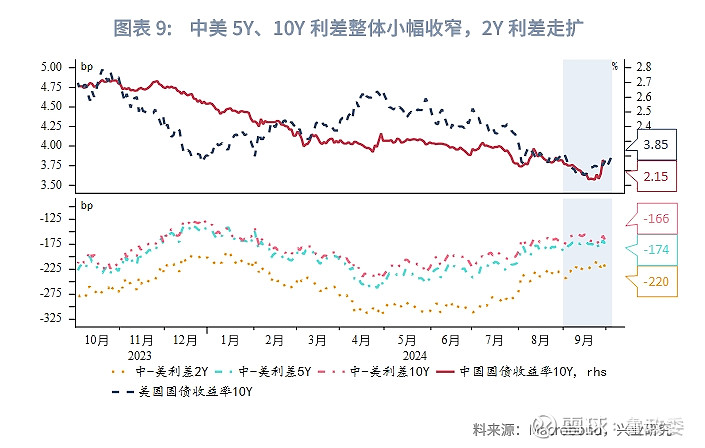

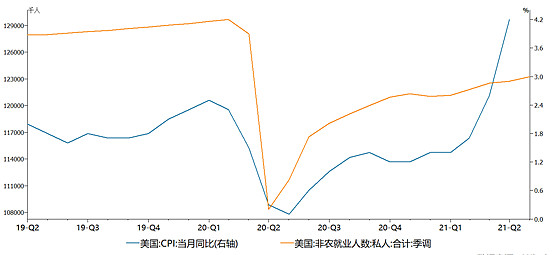

贵金属:伦敦现货收于2390.35美元/盎司,现货收于28.47美元/盎司;COMEX收于2370.00美元/盎司,COMEX收于28.31美元/盎司。美国3月未季调CPI同比上涨3.5%,创2023年9月以来新高,预期3.4%,前值3.2%。加沙等全球多地区冲突等地缘政治风险、全球信用本位风险预期、央行连续购金,以上利多因素仍将在未来对黄金构成强有力支撑。但美国就业通胀数据的坚挺迫使美联储降息预期延后,欧元兑美元汇率大跌指数美元指数连续大涨。美元指数与美债收益率走高,对于高位的贵金属价格形成压制。后市美国宏观经济韧性、就业坚挺、通胀黏性问题将持续对利率预期产生扰动。

图片来源于网络,如有侵权,请联系删除

本轮上涨行情中,黄金、白银期货成交放巨量,多头情绪大幅释放,金银比走低至83以下,处于年内新低,历次贵金属冲顶行情,普遍伴随着金银比走低,白银补涨通常是贵金属行情末端。此外,黄金、白银期权隐含波动率达到近期极大值,白银期权近月平值隐波达到33%以上,为该品种上市以来最大值,隐波进一步宣泄的时间与空间有限。成交量与隐波拐点或将到来。整体来看,本轮贵金属行情或将进入冲刺末端。

从长期来看,欧美经济潜在的慢衰退风险问题长期存在,构成了黄金价格支撑。央行增持黄金储备,中国3月末黄金储备7274万盎司,2月末为7258万盎司,为连续第17个月增持黄金储备。

早评【黑色】

钢材:现货,杭州HRB400E 20mm汇总价收于3630元/吨(+30),上海4.75mm汇总价3860元/吨(+50),唐山钢坯Q235汇总价3460元/吨(+40)。

五一节前市场情绪较好,期货拉涨。

基本面,螺纹产量偏低,连续几周去库幅度都很明显,但需求受下游拖累强度或不及去年;热卷产量偏高,社会库存压力较大且部分地区去库缓慢,但需求强于螺纹,尤其是一季度钢材出口(大多为板材)同比高增长,今年或达成一个亿的小目标。整体钢材基本面继续改善,自身矛盾暂不明显,但表需有见顶的可能,出口变化仍需重点关注。

总结来看,节前情绪较好,期货拉涨。成材自身供需持续改善,盘面已经开启了成材去库-铁水复产的正反馈逻辑,预计短期震荡偏强,但表需也有见顶的可能,继续关注成材去库和铁水复产情况。

铁矿:现货,普式62%CFR青岛港价格指数110.4美元/吨(-2.65),日照港超特粉723元/吨(+37),PB粉882元/吨(+38)。

铁矿石供应较宽松,据海外矿山财报,一季度淡水河谷铁矿产销超预期,力拓则略低于预期;据海关3月我国进口铁矿砂超1亿吨,同比增长4.9%,一季度累计同比增长5.5%。据钢联数据,本周发运受季节性影响出现大幅下滑,到港兑现前期增量同比依然较高。全球铁矿石发运总量2392.2万吨,环比减少853.6万吨,澳洲巴西铁矿发运总量1919.4万吨,环比减少774.7万吨。中国47港到港总量2663.6万吨,环比增加81.6万吨;45港到港总量2528.4万吨,环比增加91.5万吨。

统计局数据,3月国内生铁产量同比下降6.9%,钢联口径钢厂日耗增加,铁水复产数据低于预期。247家钢企日均铁水产量224.75万吨,环比增加1.17万吨;进口矿日耗275.7万吨,环比增2.47万吨。但结合港口累库和供应端情况,铁水产量存在被低估的可能。

疏港大幅增加,累库放缓,4月港口或迎来去库。全国45个港口进口铁矿库存为14487万吨,环比增加35万吨;港口日均疏港量302万吨,环比增加10.8万吨。247家钢厂库存9319万吨,环比增加39万吨。

总结来看,节前市场情绪较好,叠加“五一”补库预期,期货拉涨幅度较大。结合发运到港和港口累库情况,铁水产量存在低估可能,产业链已形成成材去库-铁水复产的正反馈逻辑,对铁矿石价格形成支撑。不过铁矿石供应同比高于去年,供需格局依然较宽松,需继续关注后续发运到港情况。仅供参考。

早评【能源化工】

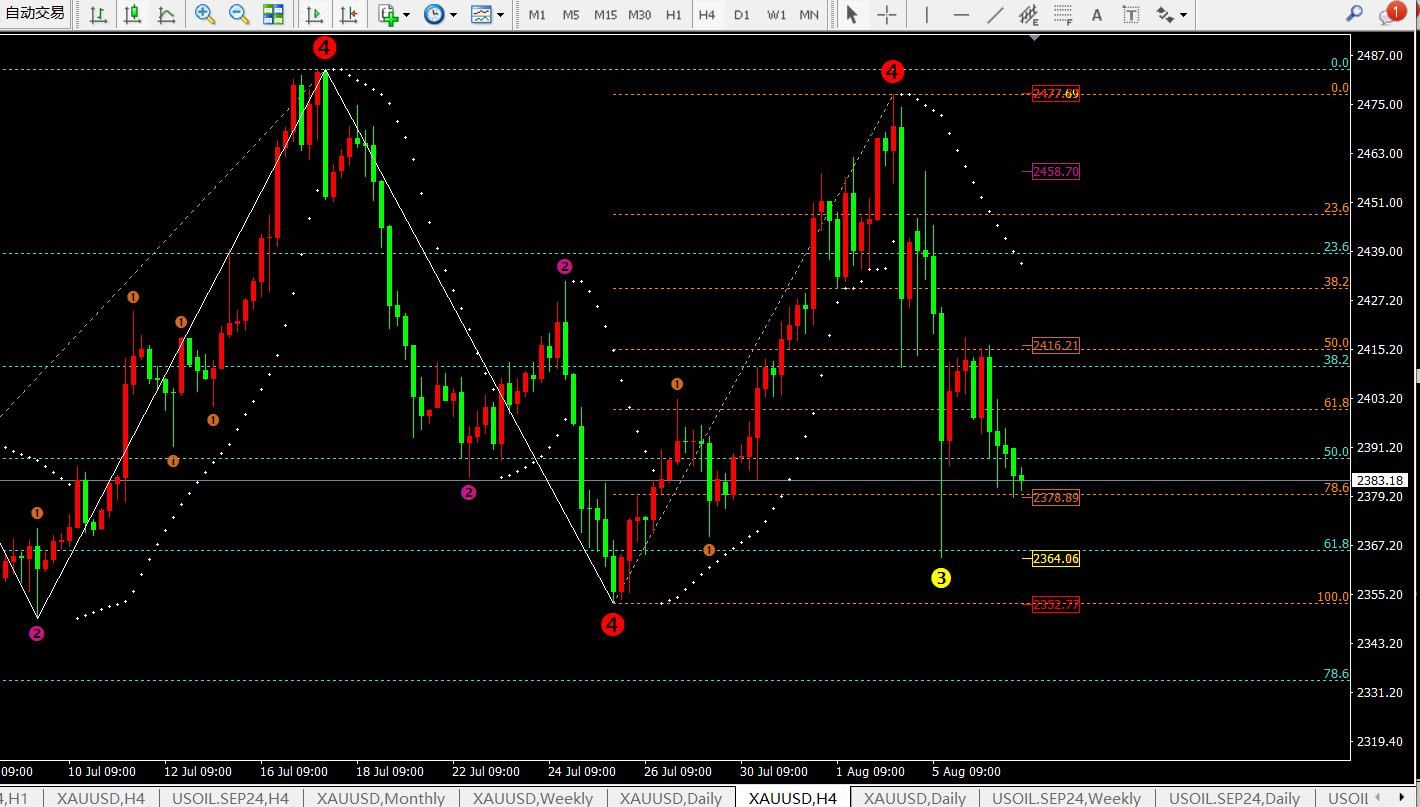

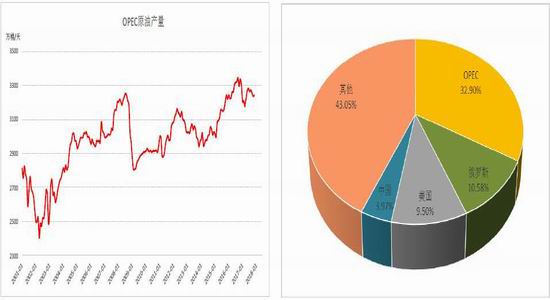

:现货报价:英国即期布伦特89.47美元/桶(-2.01);美国WTI 83.16美元/桶(-2.20);阿曼原油89.56美元/桶(-1.01);俄罗斯ESPO 84.69美元/桶(-0.98)。

:ICE布伦特87.29美元/桶(-2.73);美国WTI 82.69美元/桶(-2.67);上海能源SC 644.3元/桶(-19.0)。

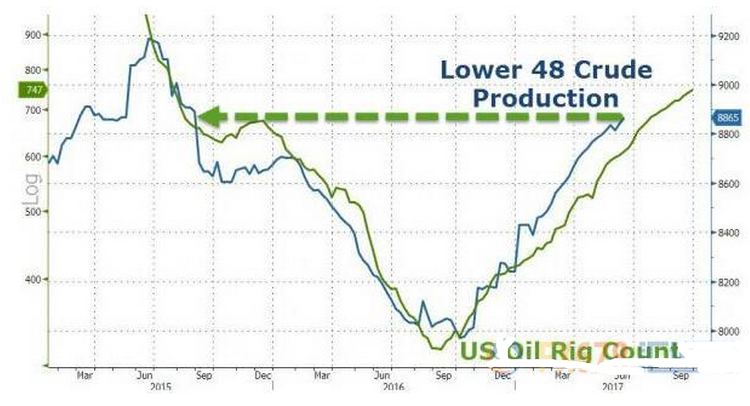

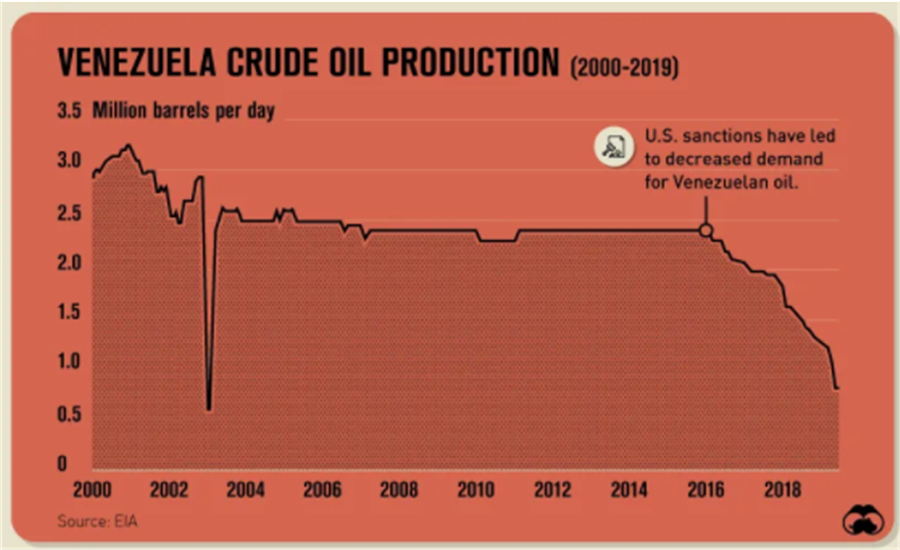

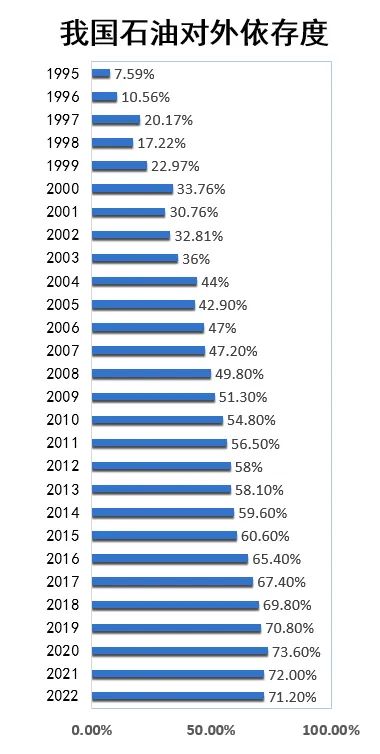

昨夜外盘原油出现较明显回调,布伦特及WTI结算价跌幅超3%。 本周EIA数据显示商品原油库存超预期累库273.5万桶,基本面数据利空油价。同时,市场对中东局势的担忧在缓解,这也是驱动油价出现回调的主要驱动之一。基本面方面,美国至4月12日当周EIA原油库存 273.5万桶,预期137.3万桶,前值584.1万桶;当周EIA俄克拉荷马州库欣原油库存 3.3万桶,前值-17万桶。供应端,4月12日当周美国国内原油产量环比上周保持不变。欧佩克月报显示欧佩克3月原油产量环比增加了3,000桶/日,当前为2660万桶/日。 3月3日,OPEC+ 官方宣布,将去年11月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。俄罗斯已迅速修复部分被乌克兰袭击破坏的炼厂产能,当前造成破坏的产能降至10%。需求端,美国至4月12日当周EIA原油产量引伸需求数据 1917.03万桶/日,前值1870万桶/日;当周EIA投产原油量 13.1万桶/日,前值-11.5万桶/日。宏观层面,美国将恢复对委内瑞拉的石油制裁。美国3月CPI涨幅超预期,或促使美联储将首次降息推迟到9月,这对大宗商品需求有一定压制。地缘局势方面,4月10日,伊朗表示将对以色列做出反击,美国认为伊朗及其代理人即将对以色列境内发动导弹或无人机袭击,地缘局势有进一步升级迹象。4月14日,伊朗宣布对以色列发动报复性打击。综合来看,由于当前油价已充分交易地缘事件,若无新一轮事件驱动,倾向认为短期油价存在一定幅度回调。但长期看,由于OPEC+的减产政策,油价底部仍有较强支撑。

PX:现货报价,PX FOB韩国主港1047.67美元/吨(0.00),PX CFR中国主港1069.67美元/吨(0.00);石脑油 CFR日本711.13美元/吨(1.25)。

期货方面,昨日PX震荡,但是夜盘受到国际油价大幅下挫的影响,盘中跳水震荡走跌。成本方面,美元走强和美国汽油需求疲软也对油价构成压力,国际油价连续第三天下跌,对PX的支撑有一定回落。供需来看,PX产量与开工有所回落,进入四月部分装置检修兑现。国内PX产量为68万吨,环比减少-3.33万吨,周均开工率81.09%,环比下降-3.97%。装置方面,广东石化 PX 负荷降低到 7 成至周末。此外,华东一套160万吨及东北一套250万吨PX装置停车,国内供应能力明显下降,利多氛围主导下,PX行情上涨。需求端,方面,上周PTA总产量121.4万吨,环比减少-6.82万吨,开工率72.86%,环比下降-4.89%。总体而言,成本端原油震荡偏弱,然而绝对价格仍是高位,对于PX下方存在一定支撑,供应端提供的意外性利好,短期助涨PX价格,近期重点关注成本端的指引变化。

纯苯&:现货报价,华东纯苯8850(15)元/吨,东北亚乙烯915(0)美元/吨,华东苯乙烯9665(0)元/吨。下游方面,华东EPS 10750(0)元/吨,ABS 11800(0)元/吨,PS-GPPS 10450(0)元/吨。

期货方面,EB主力合约收盘价9594元/吨,较上一个交易日下跌-0.19%,基差71(-2)元/吨。基本面来看,国际油价有所回调,纯苯走价格企稳小幅反弹,乙烯价格持稳,原料端对于苯乙烯的支撑仍存。供需方面,苯乙烯供应有所回升。上周27.56万吨,环比增加1.86万吨,产能利用率63.28%,环比上升4.28%。需求端,苯乙烯下游3S装置负荷有所回升。EPS产能利用率57.24%,环比上升0.69%,ABS产能利用率61.6%,环比上升3.50%,PS产能利用率55.1%,环比上升0.45%。库存延续去化格局,整体回落到相对中性水平,预计去库仍会延续。目前综合来看,供需均有回升,但是直接成本端坚挺亦支撑价格维持高位震荡,部分多头获利离场,短期苯乙烯小幅回调,后续仍是以逢低偏多思路对待。需重点关注去库的节奏和幅度。

PTA&MEG:现货报价:PTA现货报价6020元/吨,涨20元/吨,现货报价4440元/吨,跌0元/吨。

基本面来看,供应端,PTA方面,近期装置检修仍较多,装置负荷低位。乙二醇方面,华东一套80万吨装置重启延后,伊朗一套 45万吨装置因不可抗力因素重启推迟。需求方面,江浙涤丝昨日产销整体尚可,至下午3点半附近平均产销估算在8成左右;聚酯负荷处于高位,不过江浙织机开工下滑,后期聚酯负荷进一步回升有限。综合而言,PTA方面,EIA报告显示,当周原油库存增加270万吨,显示需求较为疲软,且市场交易地缘扰动有所缓和,原油高位大幅回调,原油带动PTA高位回调,以及江浙织机开工有所走弱,带来一定负反馈,压制盘面,不过原油下方存支撑,且PX装置扰动 较多,PX有所走强,成本对PTA仍有支撑。乙二醇方面,近期国内油制装置检修增多,供应收缩,不过进口回升,总体国内供应回升,港口库存持续回升,压制乙二醇,不过估值低位,下方存在一定支撑,乙二醇震荡对待。

: 现货报价,华东pp拉丝(油)7520-7620元/吨,涨5元/吨;华东pp拉丝(煤) 7520-7610元/吨,涨10元/吨。

基本面来看,供应端,拉丝排产率24%,排产率仍处于低位,结构性支撑依然较强,且近期装置负荷处于低位。需求方面,煤化工竞拍方面,竞拍氛围一般,拉丝成67%;下游工厂新订单没有明显改善,部分成品企业库存高位,对原料采购仍较为谨慎。综合而言,EIA报告显示,当周原油库存增加270万吨,显示需求较为疲软,且市场交易地缘扰动有所缓和,原油高位大幅回调,短期成本对聚丙烯支撑有所减弱,不过OPEC+执行减产及旺季即将来临,原油存支撑,成本对聚丙烯依然有支撑,供需面看,拉丝排产率偏低,结构性支撑回升,且负荷低位,供应端对聚丙烯有所支撑,需求端支撑依然较为有限,石化去库偏慢压制盘面,聚丙烯震荡为主。仅供参考。

:现货报价,江苏2665(5),广东2635(10),鲁南2540(-10),内蒙古2220(0),CFR中国主港274.5(3)。

从基本面来看,内地方面,国内开工高位小幅震荡,春检力度有限,兖矿新疆甲醇装置于4月中旬计划检修,内蒙古神华包头180万吨/年煤制甲醇装置于4月15日起停车检修,预计5月18日左右重启,上海华谊100万吨/年低负荷稳定运行,预计4.17日停车检修,内蒙古久泰(托县)200万吨甲醇装置计划4月21日起检修,预计10天。港口方面,本周隆众港口库存总量在67.79万吨(+4.08万吨),继续累库。海外方面,开工率保持稳定,美国natagasoline计划5月份停车检修,挪威Statoil Tjeldbergodden装置开工负荷不高, 4-5月份计划停车检修,Koc路易斯安娜170 近两日装置重启恢复中,伊朗ZPC甲醇165+165万吨/年两套装置目前负荷在9成附近运行,Sabalan165万吨/年装置暂时6成负荷运行。需求方面,天津渤化60万吨/年MTO装置部分检修,当前负荷6成附近,江苏斯尔邦80万吨/年MTO装置低负荷运行中,关注近期变化,恒有能源19.96万吨/年MTP烯烃装置于3月17日停车检修,近期准备开车,上周卓创外采甲醇制烯烃开工率84.04%,快速恢复。综上,近期甲醇生产利润尚可国内春检力度有限;港口库存偏低,但海外开工基本恢复,4月到港量已明显增加,港口基差明显回落;下游需求目前较为稳定,外采MTO开工有所恢复;近日有消息沿海MTO工厂对伊朗船货结算基准有更改意向,伊朗方面表示拒绝,近期伊朗和以色列冲突,预计伊朗货最终仍以发往中国为主,但商谈情况或将影响发货节奏。中长线甲醇仍以逢高做空为主,短期在部分利好支撑下维持震荡格局。

:现货报价,山东2159(-3),安徽2202(0),河北2122(-6),河南2169(-4)。

昨日国内尿素市场价格大稳小动,新单跟进按需,4月17日全国中小颗粒市场均价2200元/吨,较上一工作日下跌2元/吨。供应方面,近期装置停车检修增多,日产跌破18万吨;需求方面,下游农业需求南方水稻区阶段性适当备肥,刚需采购为主,工业需求复合肥、三聚氰胺开工率稳定运行;库存方面,本周隆众尿素企业总库存量54.05万吨,较上周减少9.38万吨,环比减少14.79%,库存有所去化。出口方面,上周五消息政策有松动预期,市场情绪好转,盘面大幅反弹。综合来看,近期尿素供应仍维持高位,需求清淡,但受上周出口消息影响盘面反弹,尿素企业有所去库,根据目前内外盘价差看,近期出口利润较差,预计政策放开多是消息刺激,实际出口情况仍需观察,预计尿素反弹力度有限,整体维持震荡格局。

早评【农产品】

:现货方面,美豆CNF价513美元/吨(-2),巴西豆CNF价473美元/吨(-4),阿根廷豆CNF价为467.19元/吨(-4.84),张家港豆粕成交为3300元/吨(-50),大连豆粕成交价为3360元/吨(-90)。

美豆延续震荡运行,天气炒作尚未开始。巴西保持1.55亿吨产量不变,美国出口降至17亿吨,期末库存上升至3.4亿蒲,报告整体偏空。近期随着阿根廷大豆上市,阿根廷豆出口价格下降,巴西CNF升贴水报价存在松动可能,但是在巴西豆性价比仍然较好,目前升贴水仍然为正,本轮降幅预计有限,对外盘大豆价格形成支撑。当前美豆天气炒作尚未开始,市场缺乏题材指引,大豆延续震荡运行。

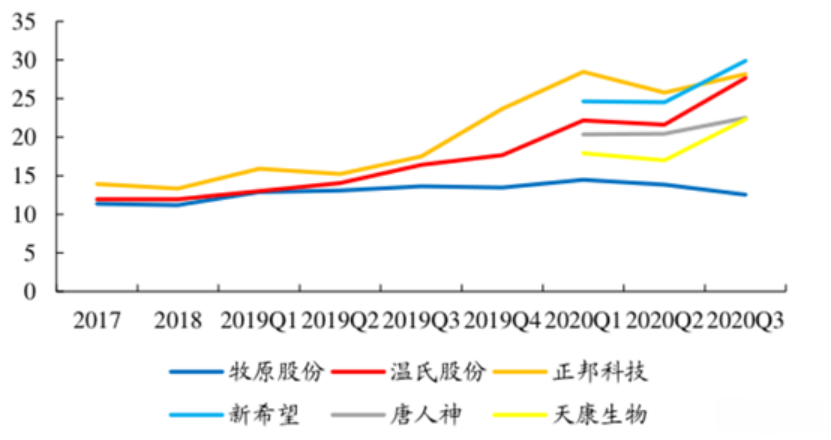

豆粕方面,国内大豆到港即将兑现,多头获利离场,豆粕价格跌幅较大,随着油厂开机逐渐回升,豆粕价格上方存在一定压力。下游养殖利润回升,下半年生猪预期较好,对豆粕需求存在支撑,同时在天气炒作预期下,豆粕价格仍然具有上行动力大豆到港压力回撤后可逐步试多09合约,关注4月港口情况与美豆天气情况。

油脂:现货方面,张家港现货价为8200元/吨(-180),广东棕榈油现货价为8130元/吨(-100),张家港现货价为7780元/吨(-100),广州豆油现货价为7900元/吨(-100)。

斋月题材交易结束,产量回升棕榈油预计走弱。市场提前消化3月MPOB报告利多,增产季背景下棕榈油抛压较大,产地报价有所松动,多头集中离场,棕榈油价格快速下跌。国内棕榈油进口利润开始回正,但波动相对较大,油厂采购仍然较为谨慎,预计5月起库存逐步回升,棕榈油走势预计趋弱,豆棕价差预计逐步修复。但是该阶段与美豆天气炒作叠加,棕榈油回落预计存在波折。

豆油维持高位震荡。大豆近期运行偏强,豆油较棕榈油较为抗跌,下游棕榈油消费替代同样给予一定豆油价格支撑,目前豆油基本面未出现明显变化,近期延续震荡运行,后续随着天气炒作开始,豆油整体预计中性运行。