每经记者 李蕾 每经编辑 叶峰

图片来源于网络,如有侵权,请联系删除

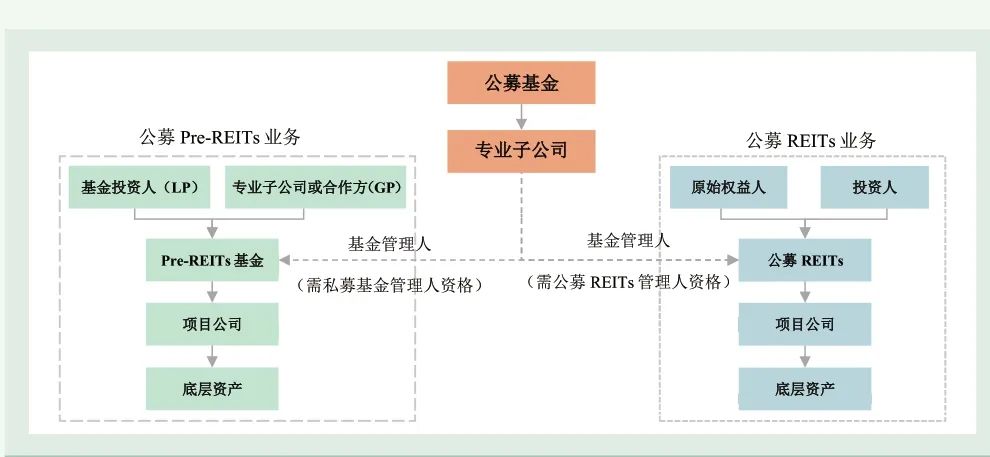

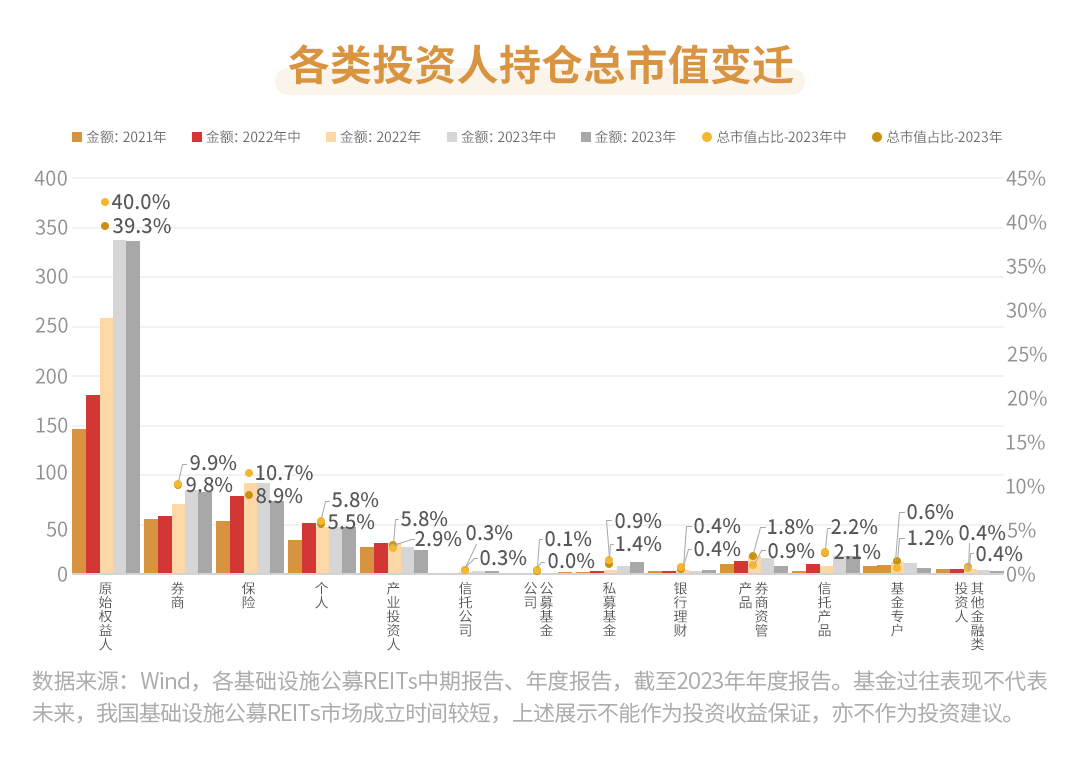

《每日经济新闻》获悉,近期公募REITs市场迎来多单产品扎堆申请扩募,华夏华润有巢REIT、华夏北京保障房REIT、红土创新深圳安居REIT等先后发布计划扩募的公告。此外,上周交易所还新增多单挂网项目,也引发市场关注。

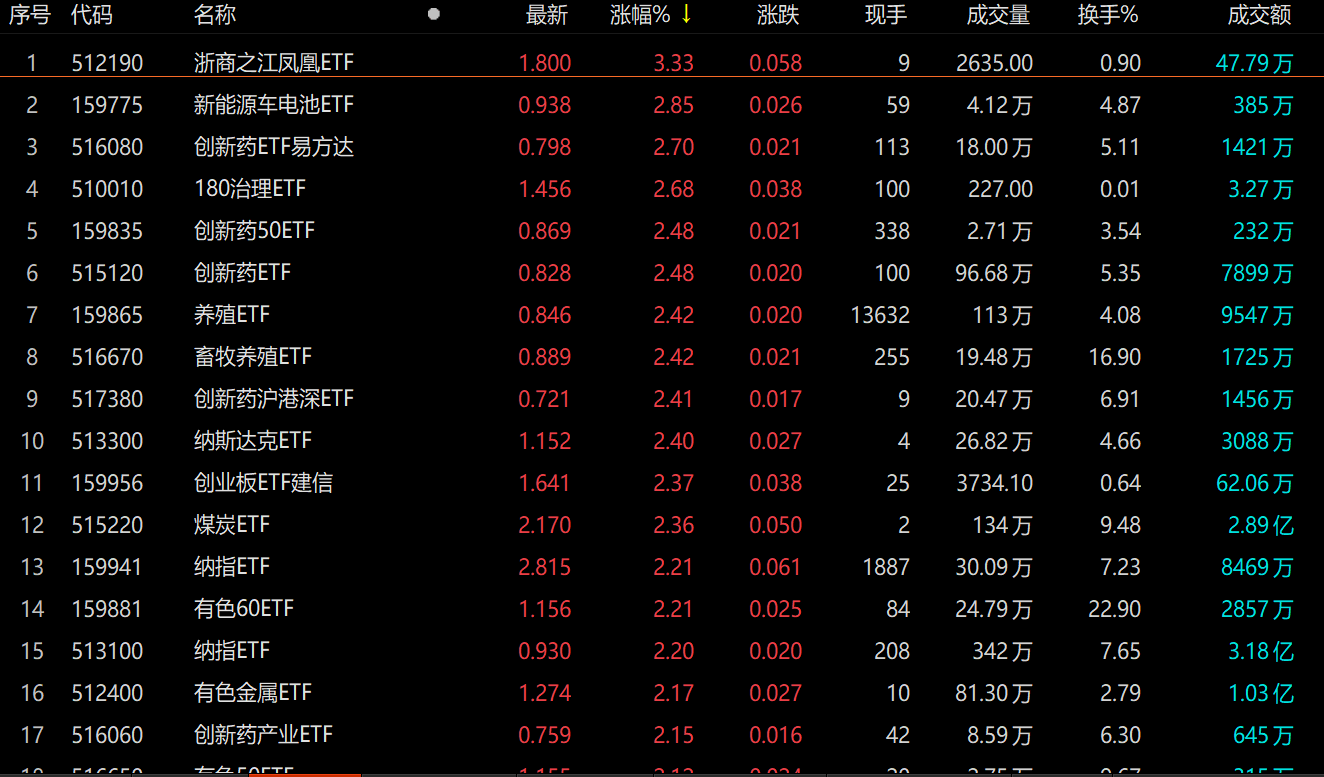

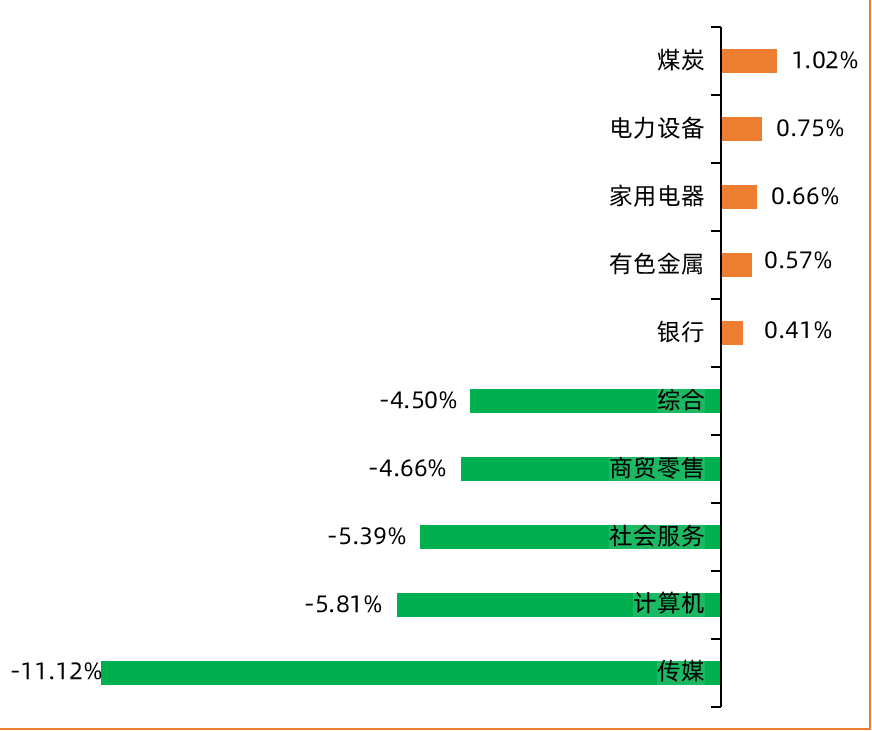

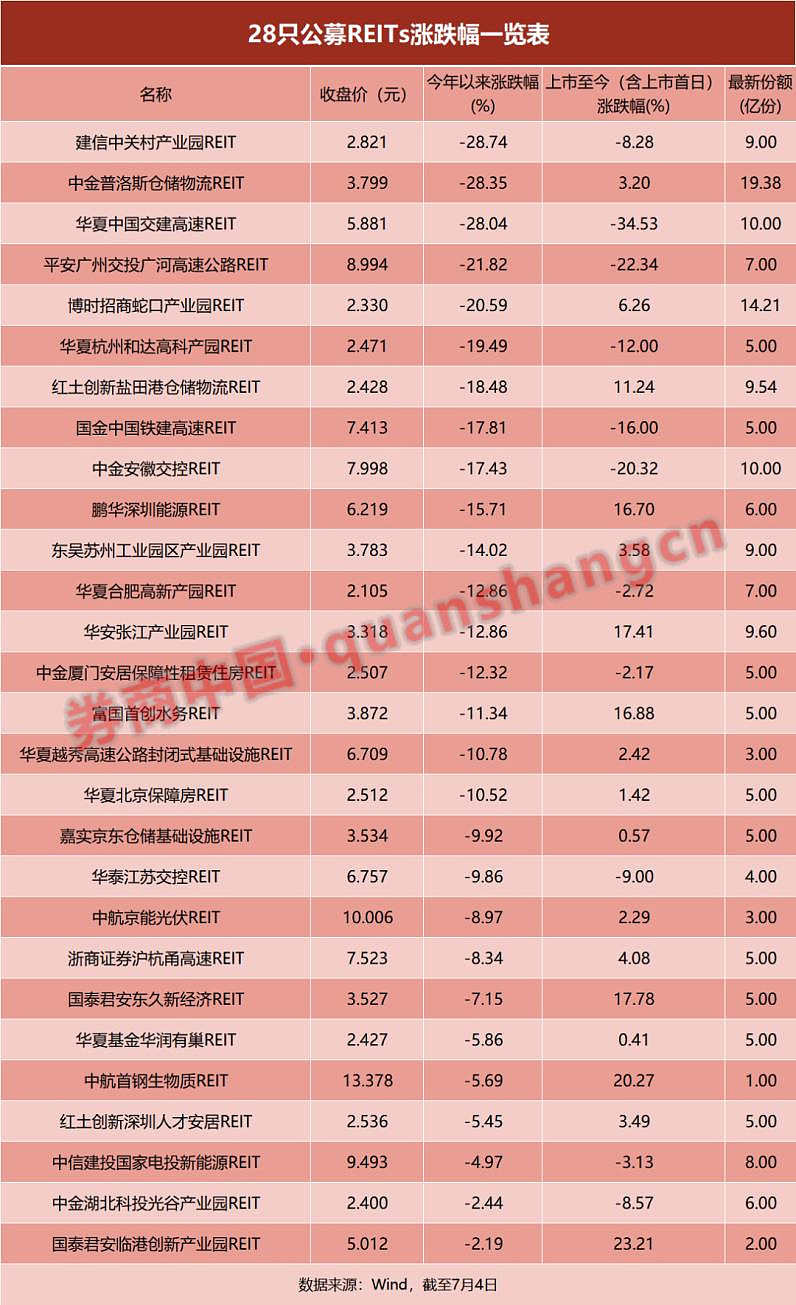

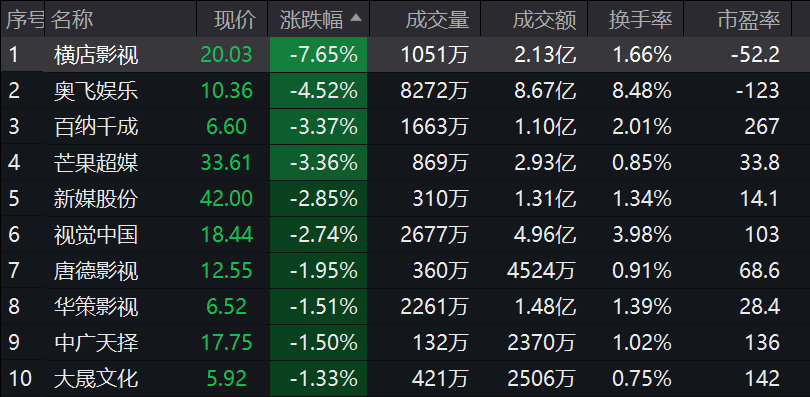

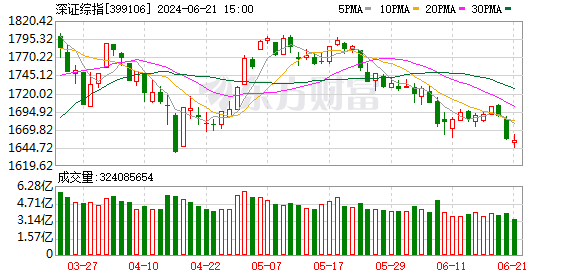

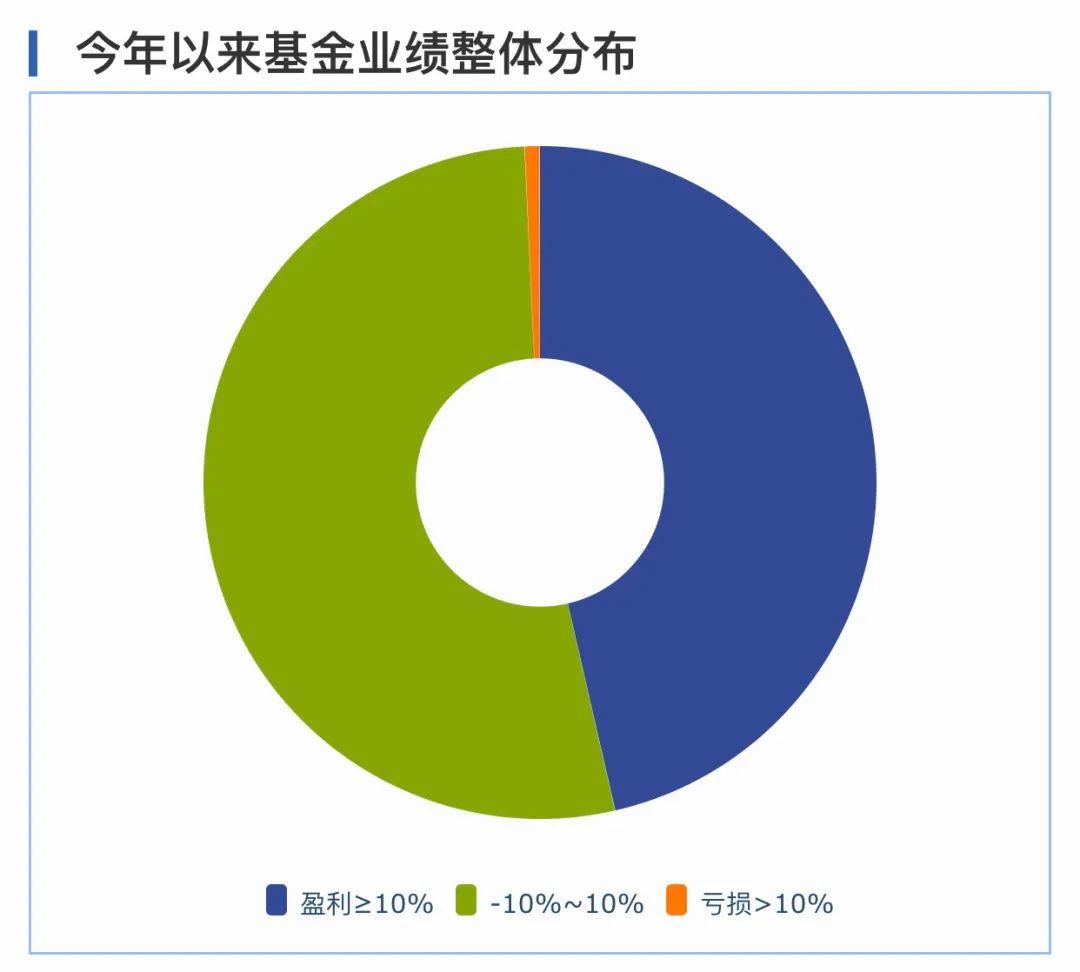

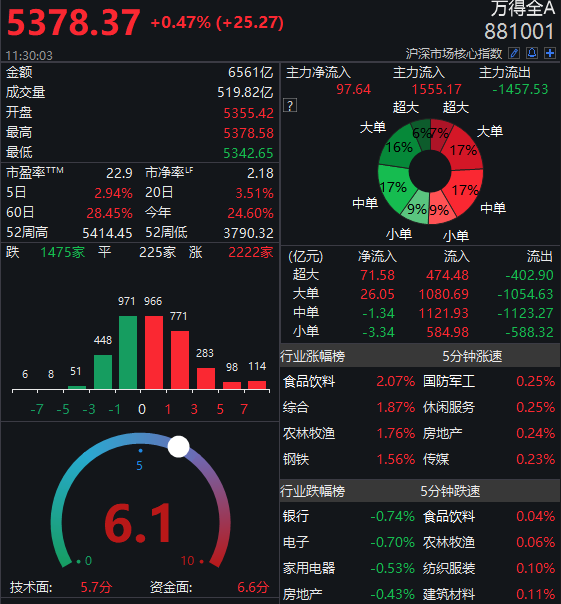

二级市场表现方面,上周整体比较平淡。Wind数据显示,全市场已上市的36只产品中,上周环比上涨的为14只,并且涨幅都不大。其中嘉实中国电建清洁能源REIT、华夏杭州和达高科产园REIT和嘉实物美消费REIT领涨,涨幅分别为1.44%、1.34%和1.14%。环比下跌的产品则超过半数达到22只,其中有4只产品跌幅超过1%,跌幅最大的中金安徽交控REIT周内下跌超过4%。

平安证券研报指出,一季报已披露完毕,各个产品也陆续完成分红,接下来半个月REITs仍处在事件空窗期,如无突发事件,预计REITs二级市场整体平淡,可关注REITs储备项目的发行进展。

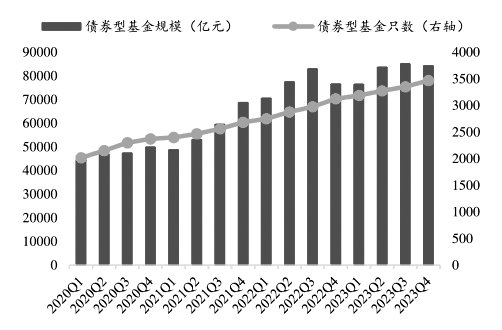

值得一提的是,经过三年的发展,目前公募REITs的产品总规模已经成功突破1000亿元大关,其中“首发+扩募”的双轮驱动起到了重要作用。有业内人士评价,“两条腿”走路,才能推动公募REITs市场实现迅速、稳健的发展。

二级市场表现平淡,消费REITs涨幅最大

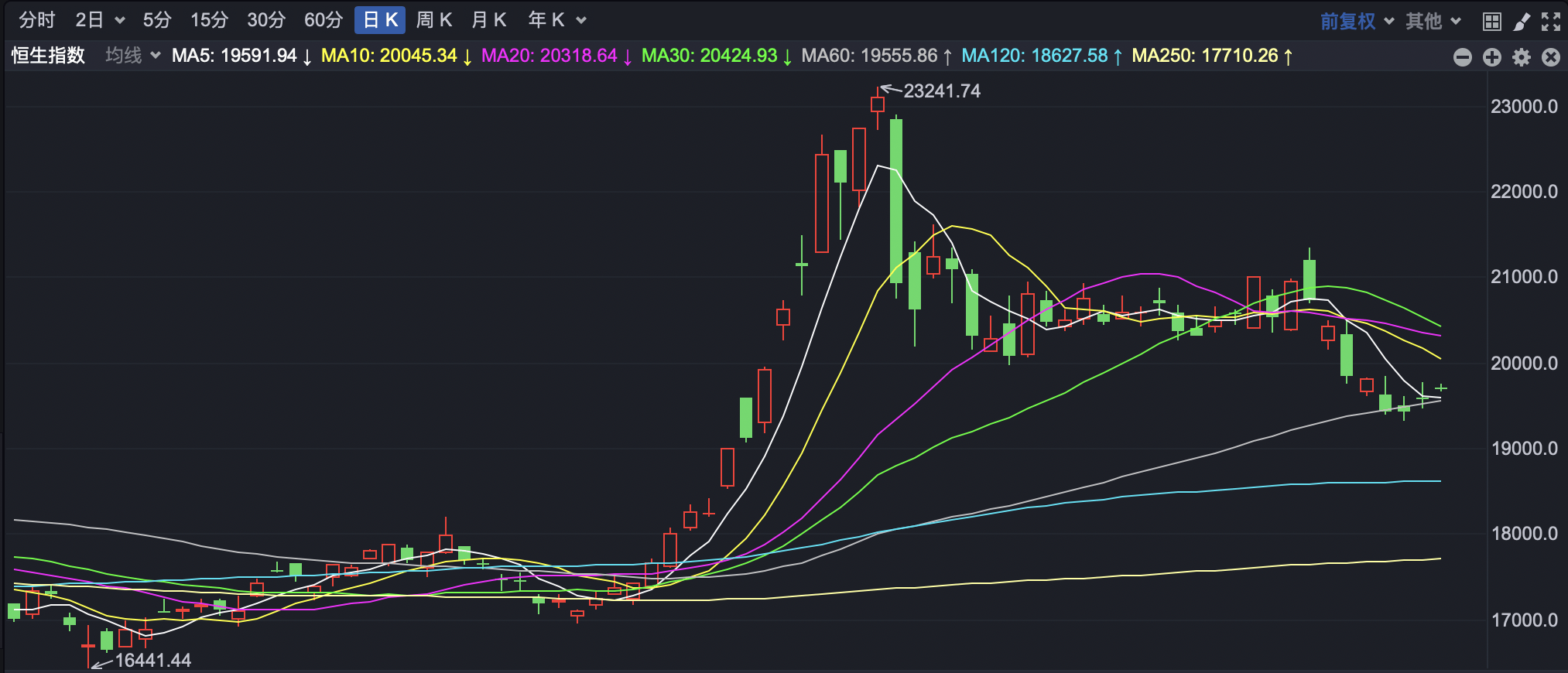

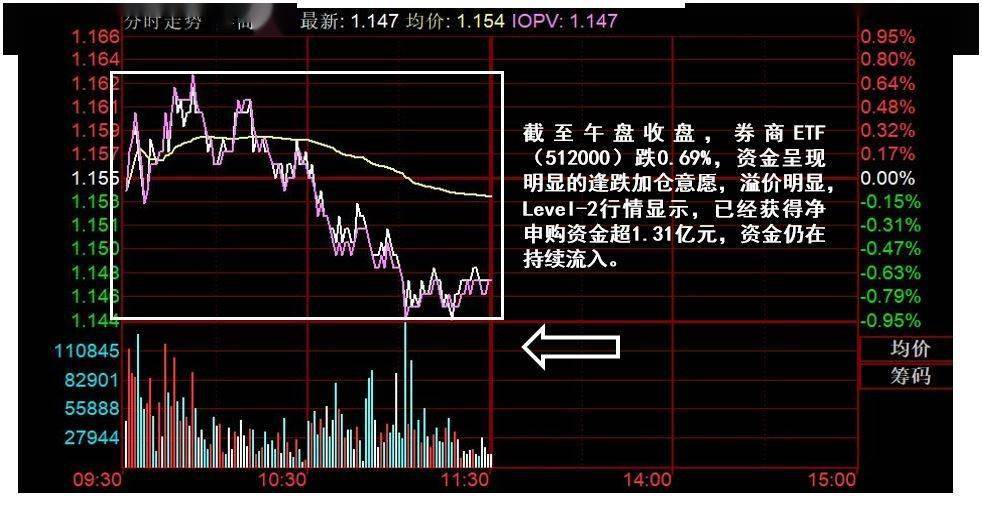

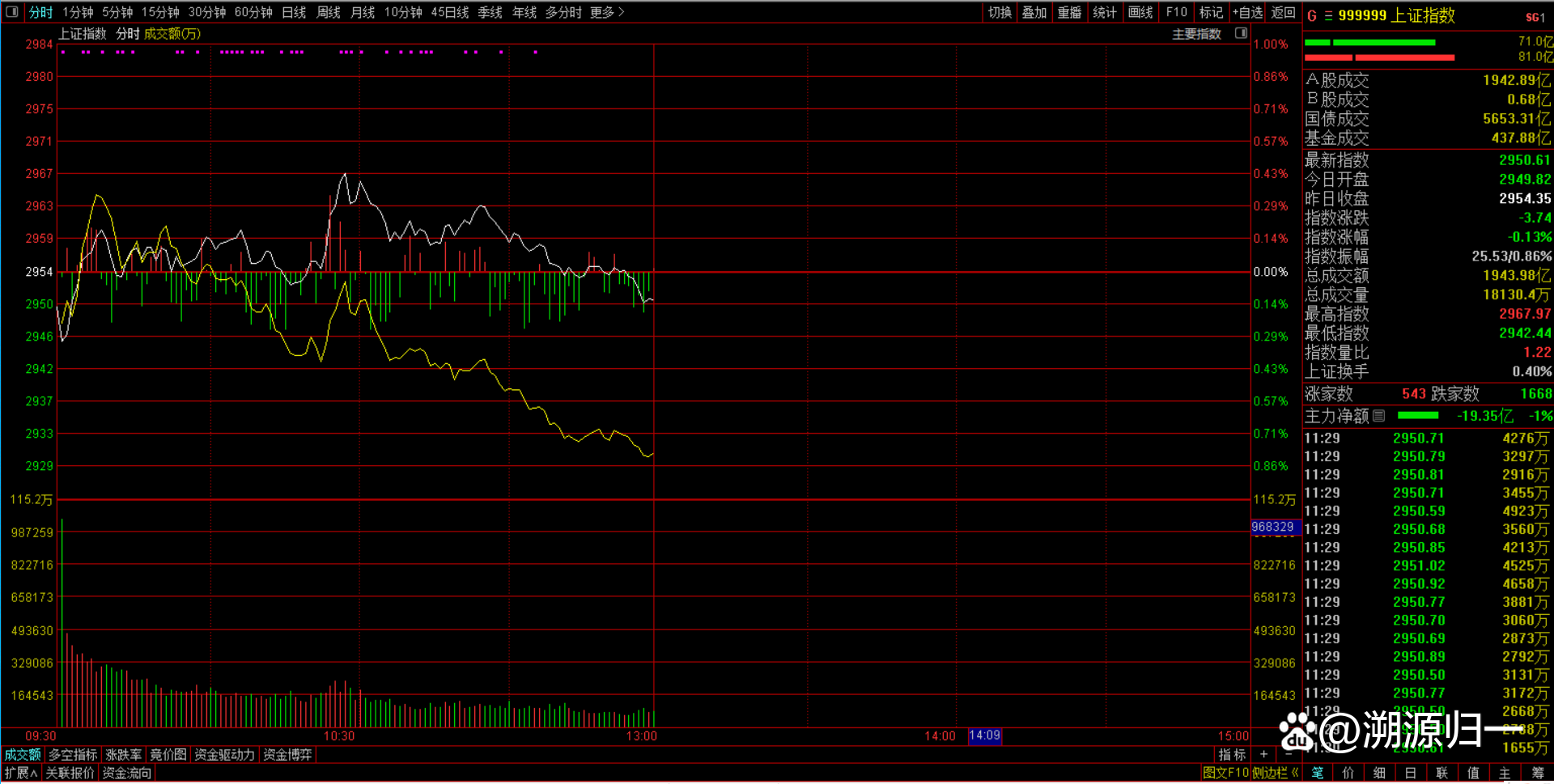

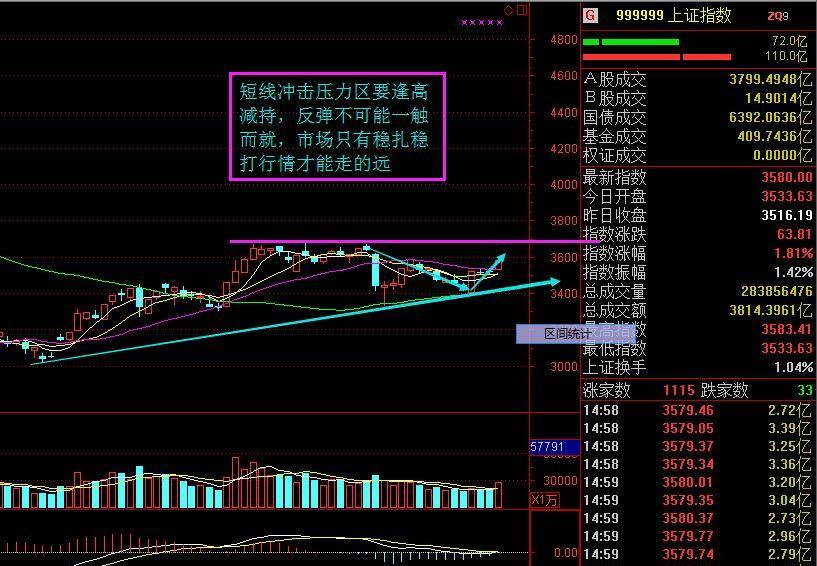

继此前出现缩量回调之后,上周公募REITs二级市场的表现也较为平淡。

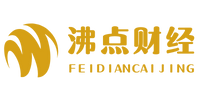

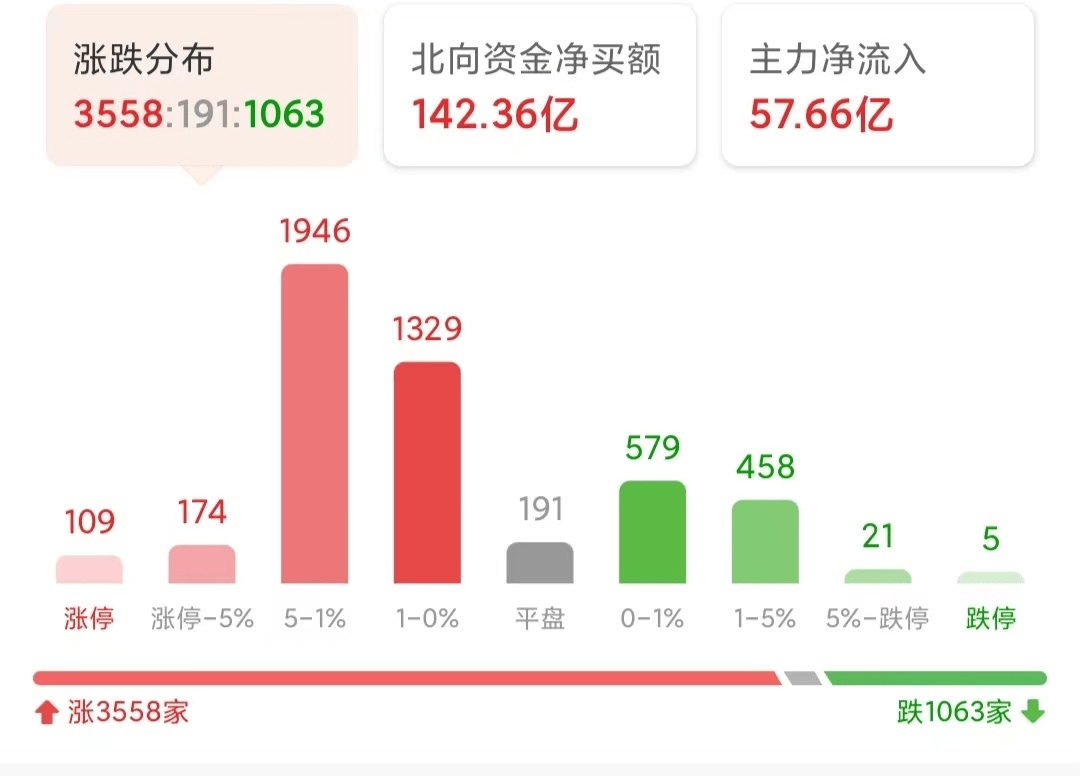

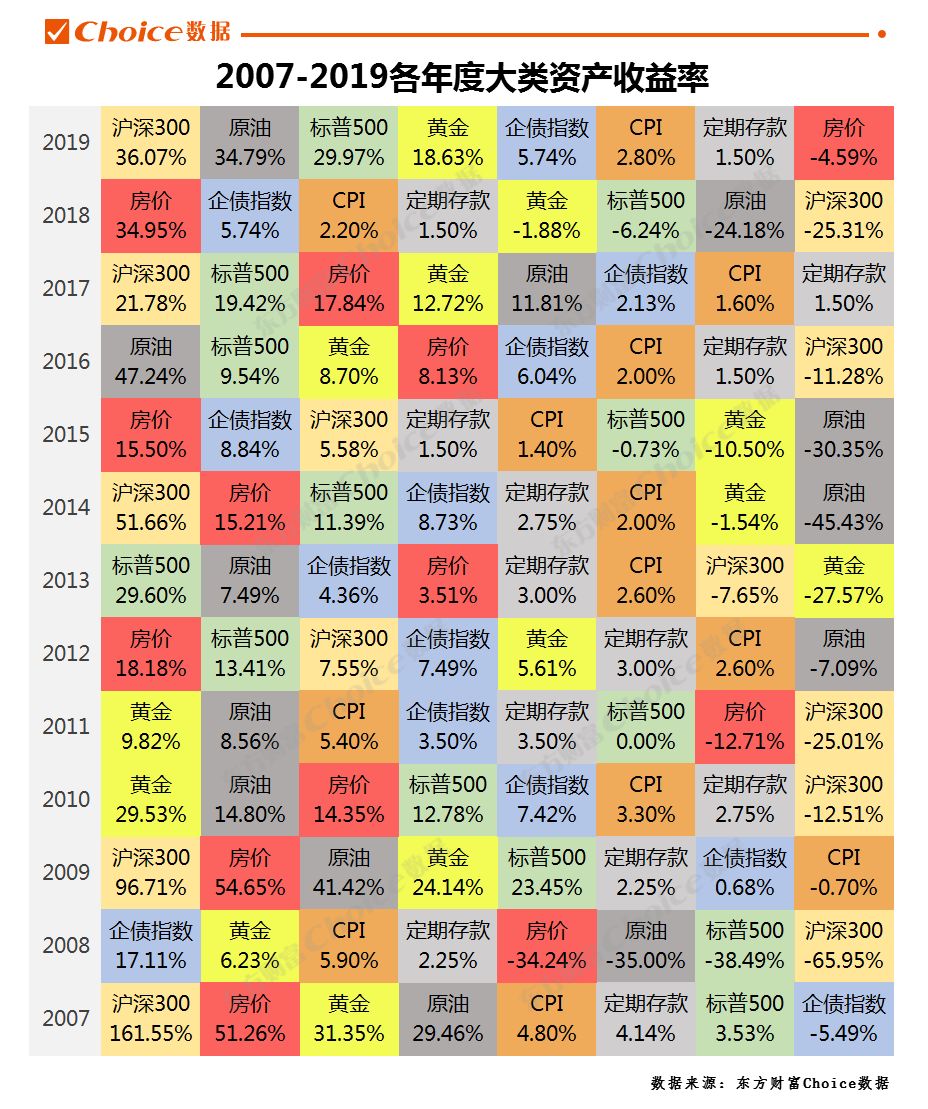

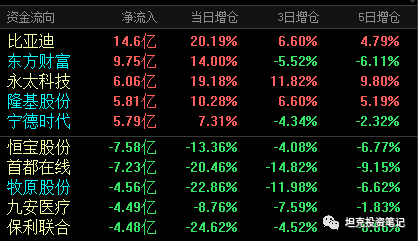

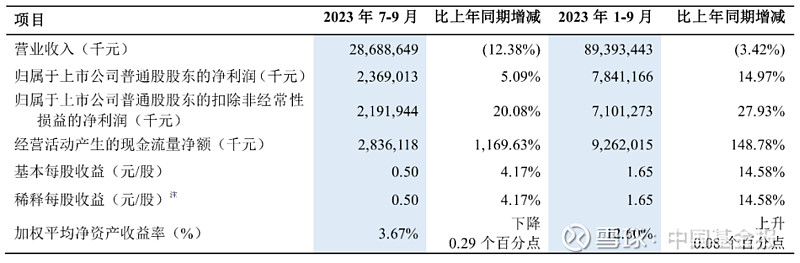

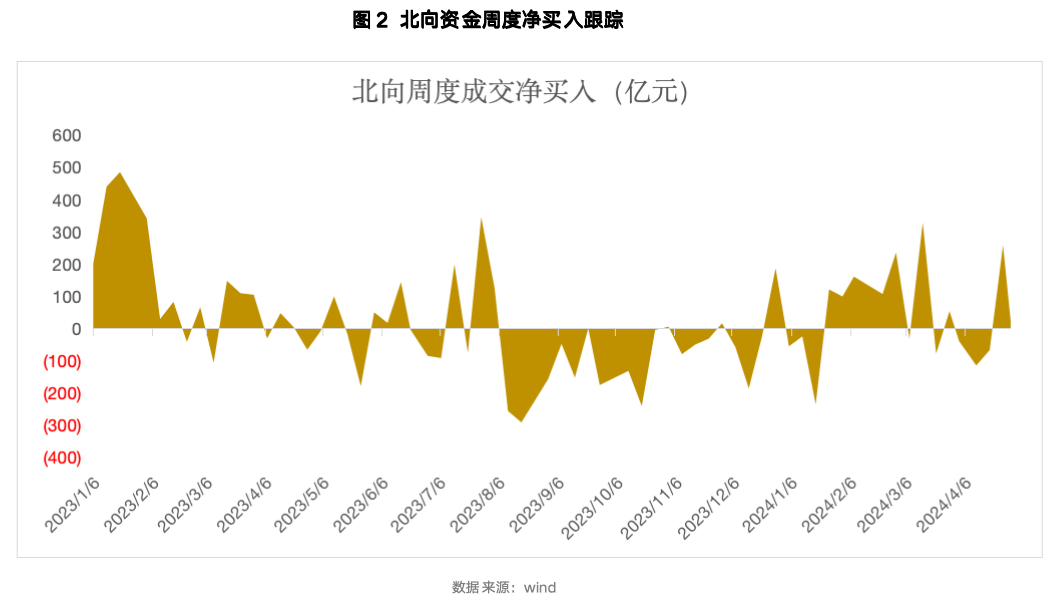

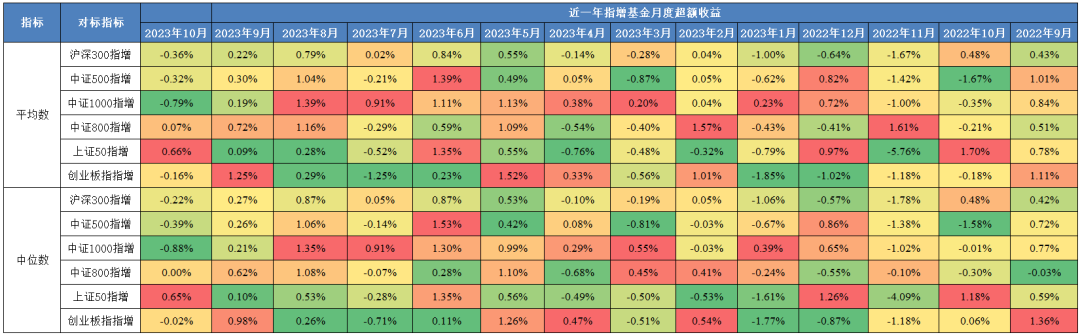

天风证券研报显示,上周中证REITs指数下跌0.45%,REITs总指数下跌0.19%,产权REITs指数上涨0.04%,经营权REITs指数下跌0.54%。大类资产角度,REITs总指数跑赢沪深300指数0.41个百分点,跑输中证全债指数0.34个百分点,跑赢南华商品指数0.31个百分点。

具体产品方面,根据Wind数据,全市场已上市的36只产品中,上周环比上涨的仅有14只,并且涨幅都不大。其中嘉实中国电建清洁能源REIT、华夏杭州和达高科产园REIT和嘉实物美消费REIT领涨,涨幅分别为1.44%、1.34%和1.14%。

环比下跌的产品则超过半数达到22只,其中有4只产品跌幅超过1%。跌幅最大的中金安徽交控REIT周内下跌超过4%,此外华泰江苏交控REIT、平安广州交投广河高速公路REIT和嘉实京东仓储基础设施REIT的周内涨跌幅分别为-2.65%、-1.90%和-1.81%。

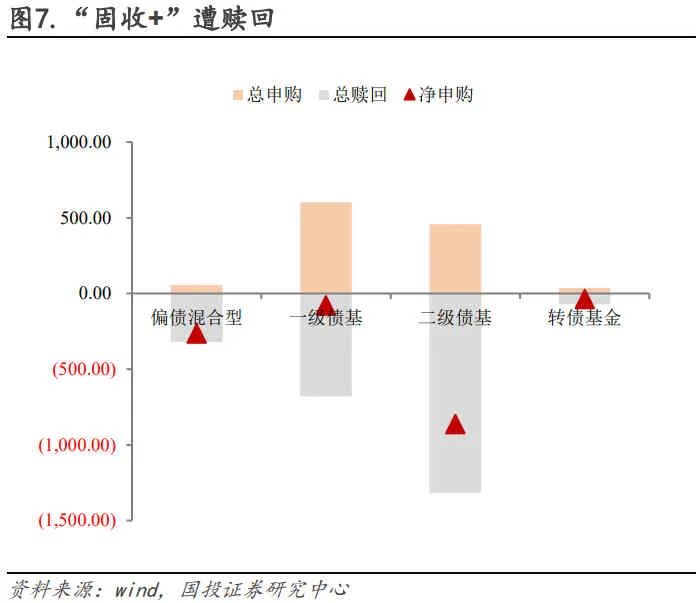

不仅市场表现清淡,流动性方面,上周REITs总体成交活跃度也在下降。

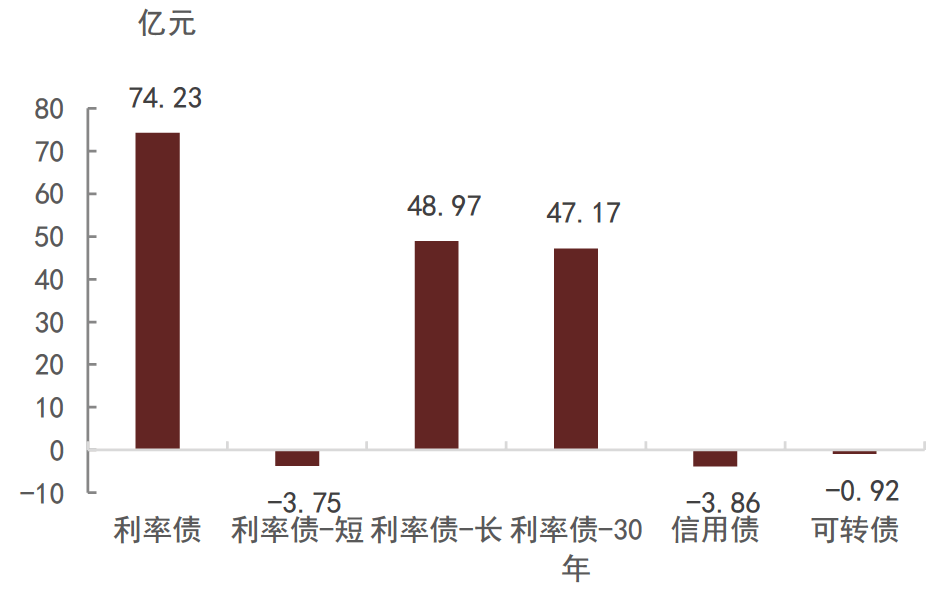

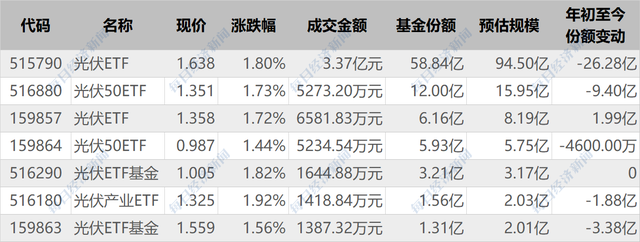

从成交额来看,上周REITs总成交额为3.75亿元,环比前一周下降3.2%,产权和经营权成交额环比分别变化了-8.9%和3.2%。细分来看,园区基础设施、能源基础设施、仓储物流、保障性租赁住房、生态环保、交通基础设施、消费基础设施类REITs上周的成交额分别为0.97亿元、0.58亿元、0.32亿元、0.33亿元、0.15亿元、1.26亿元、0.15亿元,环比分别变化了0.5%、-19.6%、-13.3%、-15.4%、-36.2%、18.9%、3.0%,其中成交额最大的REITs类型是交通基础设施,占比33.5%。

公募REITs扎堆申请扩募,“首发+扩募”双轮驱动市场快速扩容

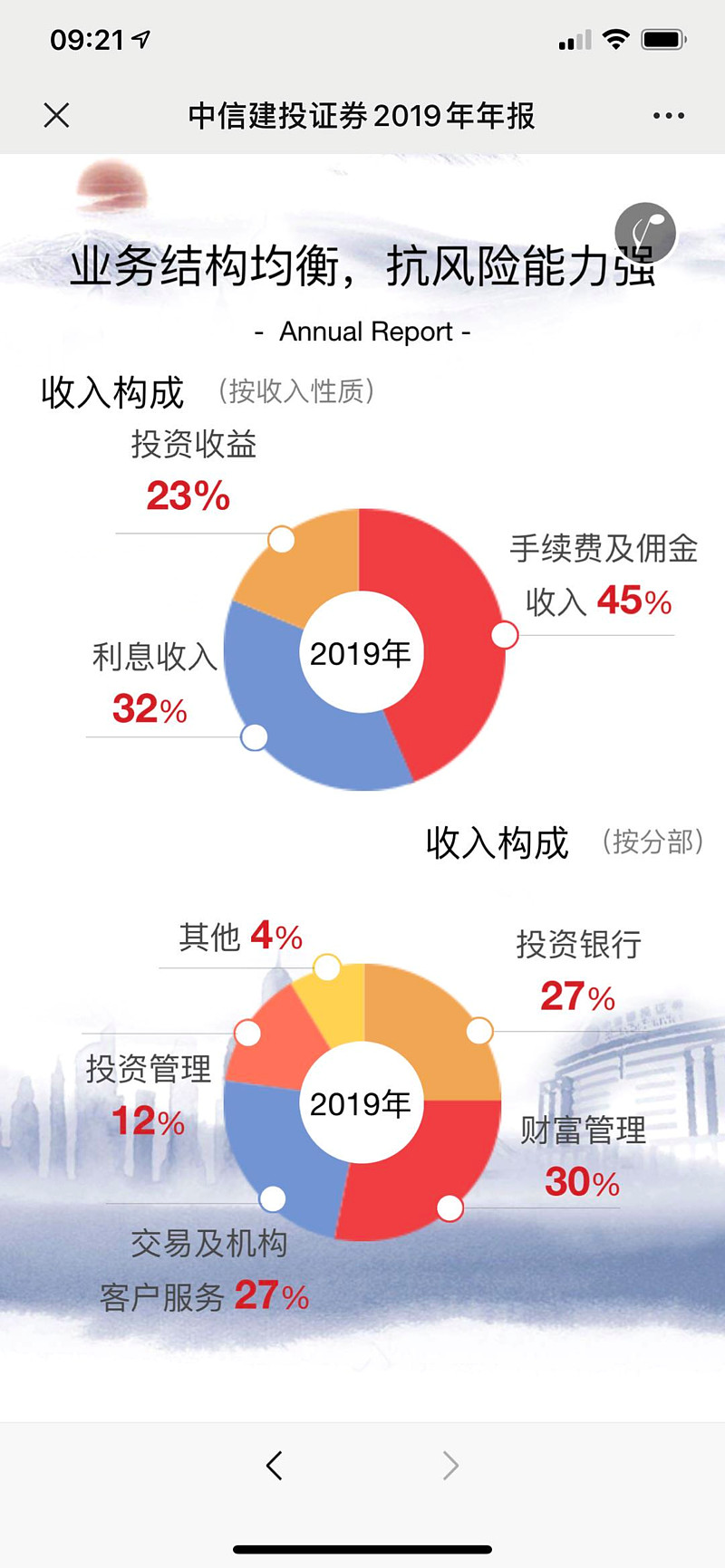

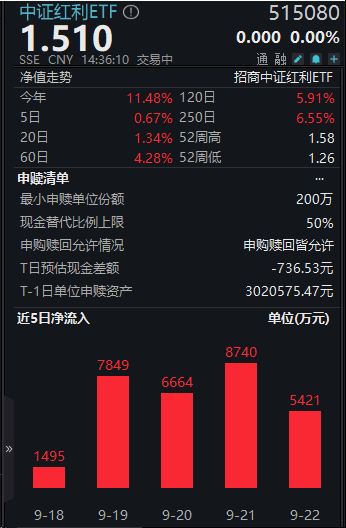

从最近的动态来看,“首发+扩募”双轮驱动已经成为公募REITs市场的重要发展方向。

就在近期,有3只产品扎堆申请扩募,分别是华夏北京保障房REIT、华夏华润有巢REIT和红土创新深圳安居REIT。

首先是5月23日,华夏基金发布《关于决定华夏北京保障房中心租赁住房封闭式基础设施证券投资基金拟扩募并新购入基础设施项目的公告》,拟购入基础设施项目暂定为北京市房山区朗悦嘉园项目、通州区光机电项目、大兴区盛悦家园项目、海淀区温泉凯盛家园项目。

5月30日,华夏基金又发布了《关于决定华夏基金华润有巢租赁住房封闭式基础设施证券投资基金拟扩募并新购入基础设施项目的公告》,标志着华夏基金华润有巢REIT正式启动扩募工作。公告显示,基金管理人此次拟购入基础设施项目暂定为上海市的保障性租赁住房项目。

6月1日,红土创新基金也发布公告称,旗下红土创新深圳安居REIT拟申请扩募并新购入基础设施项目。至此,近期已经有3只公募REITs计划申请扩募,同时还有多只基金即将或正在启动扩募,发展势头令人关注。

除此之外,上周深交所还新增2单挂网项目,分别为消费及保租房业态。其中,华夏大悦城购物中心REIT的底层资产为成都大悦城购物中心,估值约33.23亿元,为当前全市场唯一底层资产在成都的消费基础设施REITs项目;招商蛇口租赁住房REIT,其底层资产为深圳市南山区的壹栈太子湾项目和壹栈林下项目,资产评估价值为12.87亿元,也是招商局集团旗下申报的第3单REITs项目,“首发+扩募”双轮驱动已然成为常态。

平安证券研报指出,当前已通过交易所审批、未上市的REITs项目共8单,涵盖产业、仓储物流、消费、新能源、高速公路等多个业态,其中工银瑞信河北高速REIT已发布询价公告。择券上,一是产业园中的保障房板块经营持续稳健,适合风险偏好低的配置型资金;二是关注估值较低且业绩相对较好的板块及个券,如产业园中的东吴苏州产园REIT、嘉实物美消费REIT,收益权中的高速公路板块。