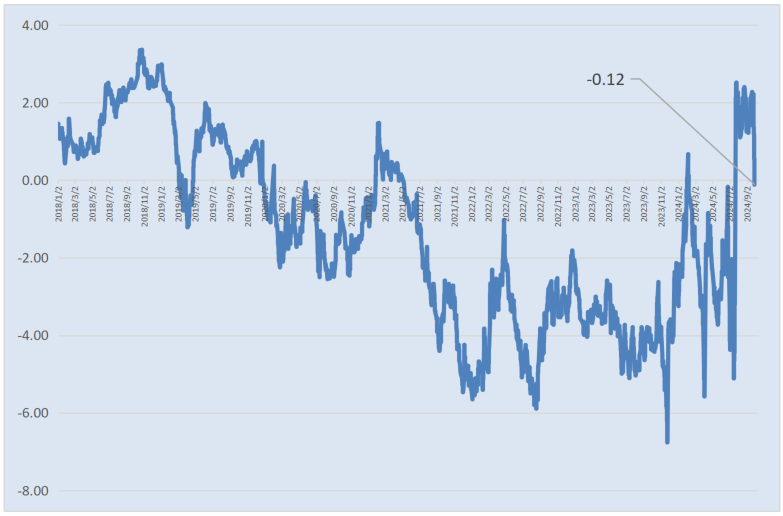

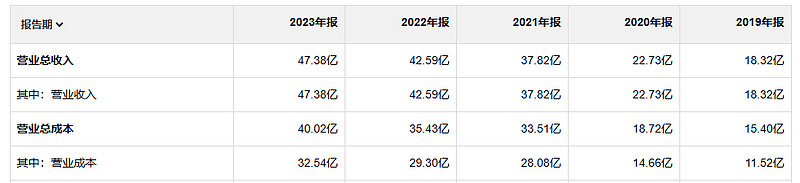

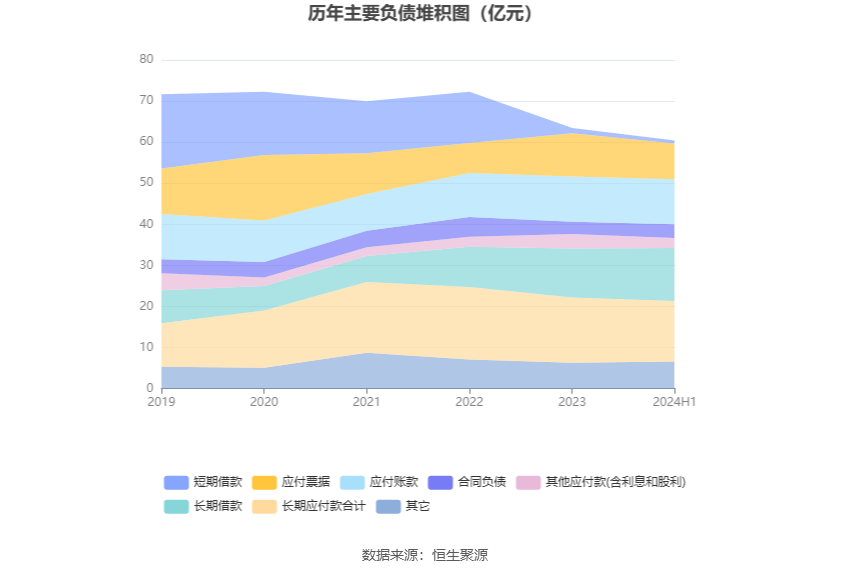

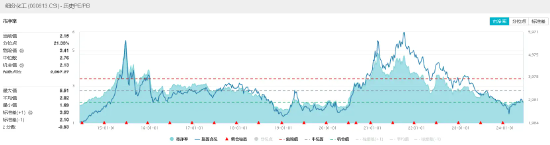

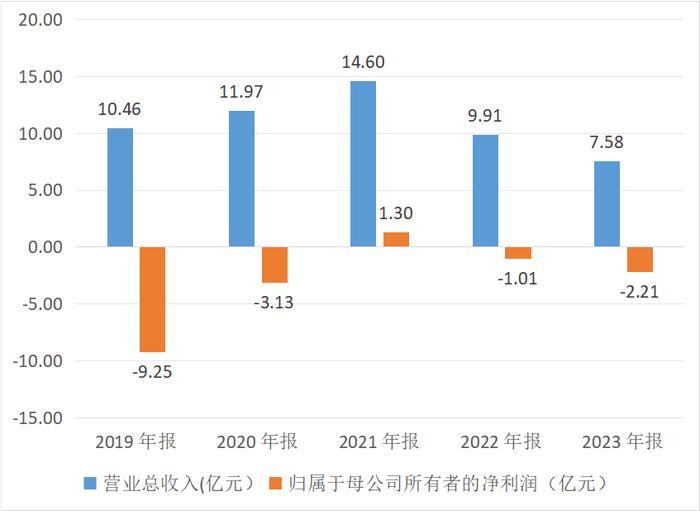

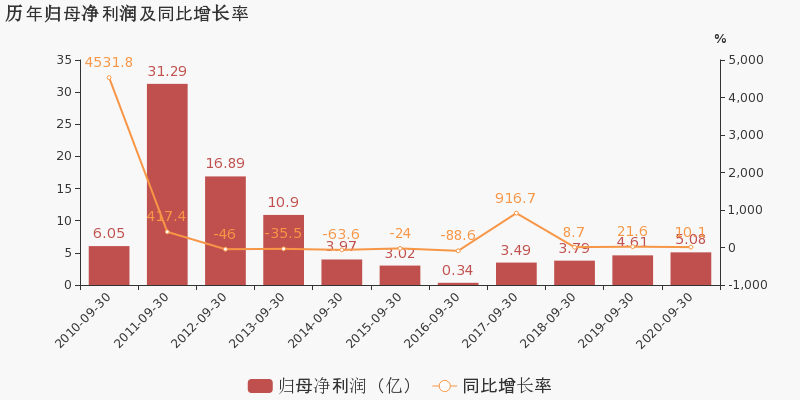

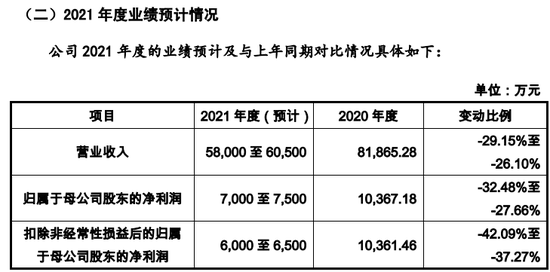

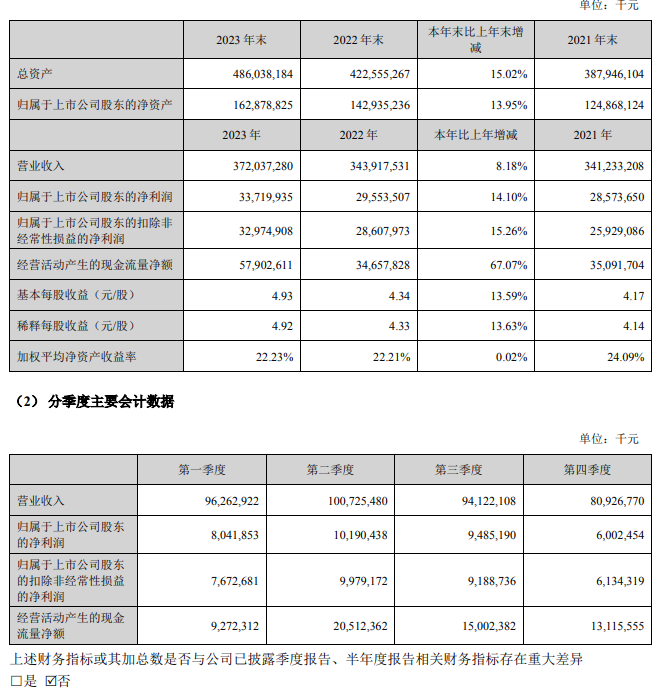

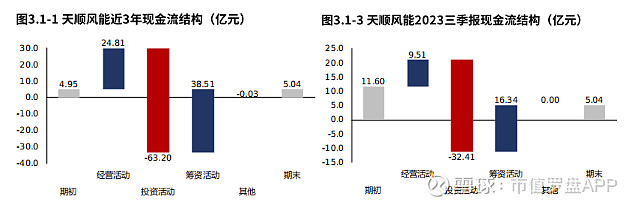

翰博高新(301321.SZ)近日发布2024年半年度报告显示,2024年上半年,翰博高新实现营业收入10.30亿元,同比下滑0.08%;归属于上市公司股东的净利润-6597.01万元,上年同期为7895.95万元;归属于上市公司股东的扣除非经常性损益的净利润-6850.17万元,上年同期为-1764.52万元;经营活动产生的现金流量净额为-1.72亿元,上年同期为6013.89万元。

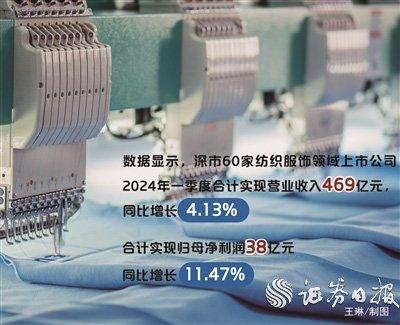

图片来源于网络,如有侵权,请联系删除

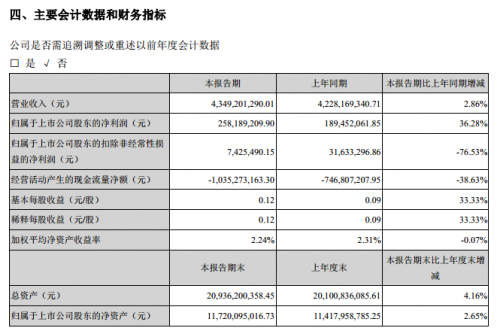

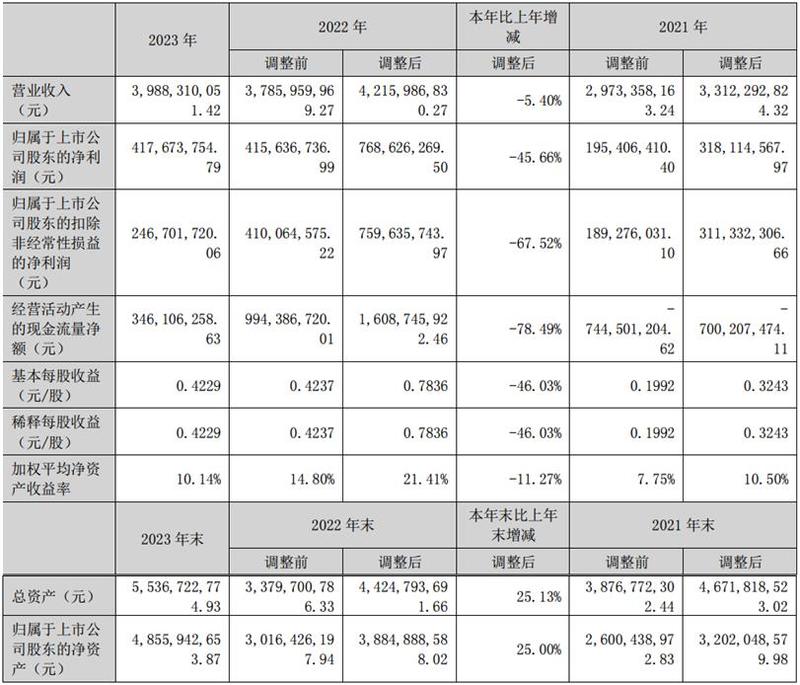

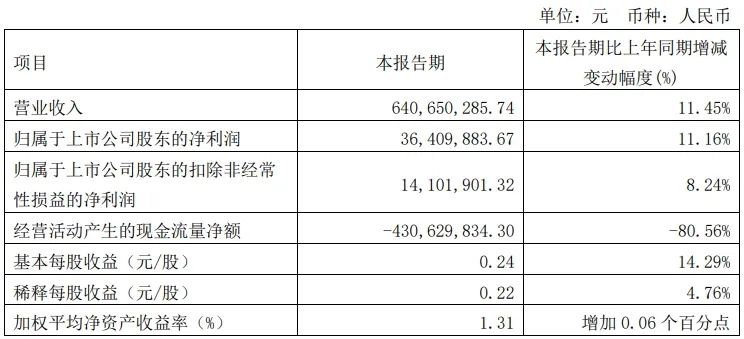

翰博高新4月26日披露的2023年年度报告显示,公司2023年实现营业收入21.63亿元,同比下降2.00%;归属于上市公司股东的净利润5294.74万元,上年同期为-5435.34万元;归属于上市公司股东的扣除非经常性损益后的净利润-6329.69万元,上年同期为-7439.21万元;经营活动产生的现金流量净额1.64亿元,同比增长245.62%。

图片来源于网络,如有侵权,请联系删除

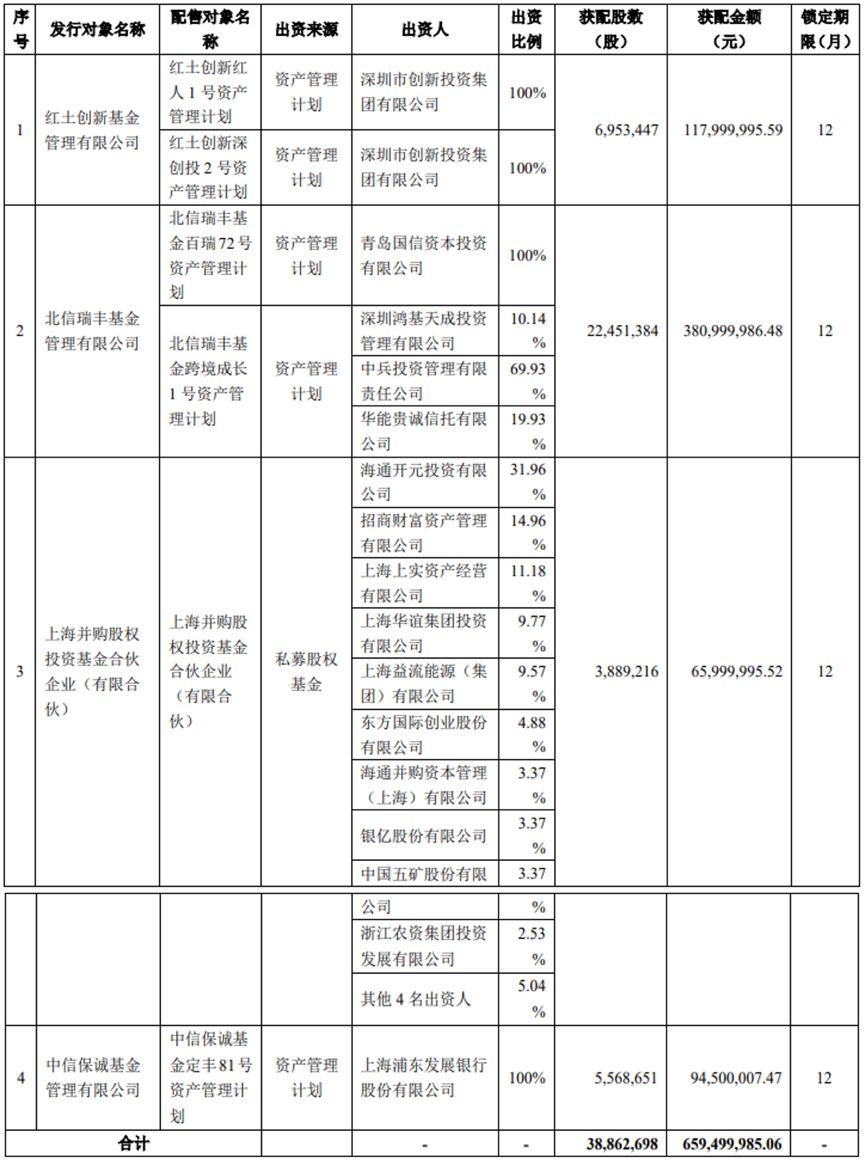

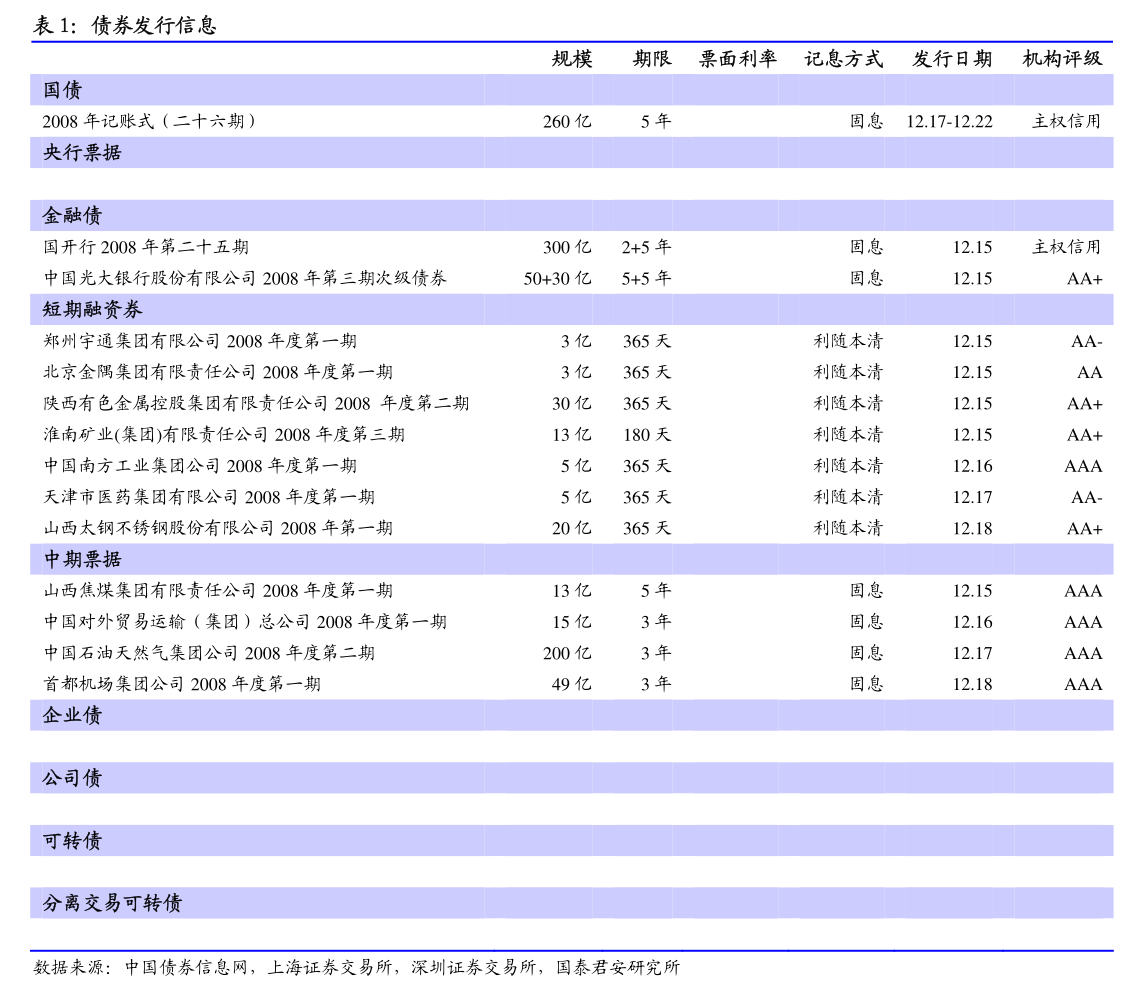

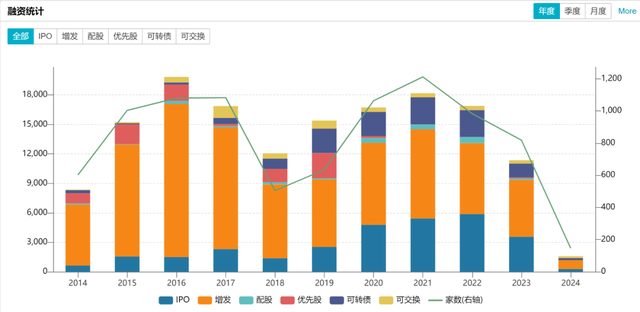

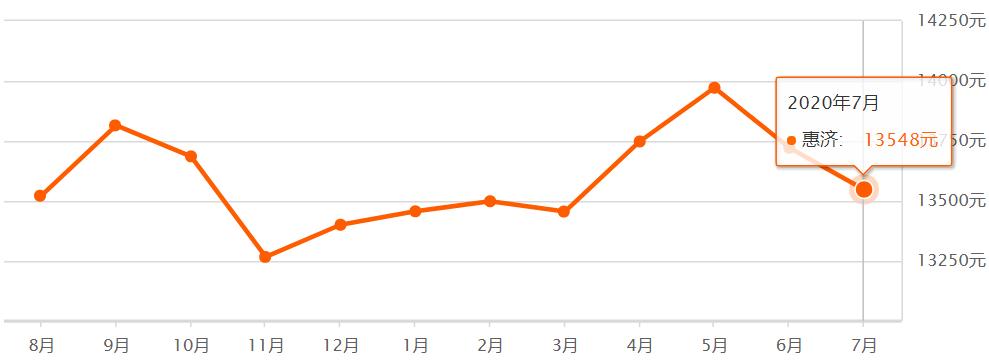

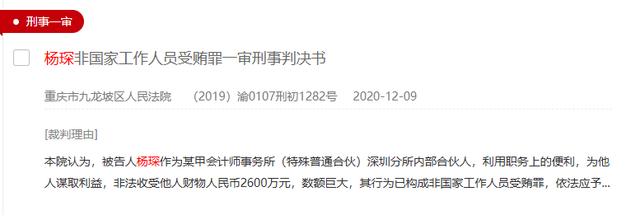

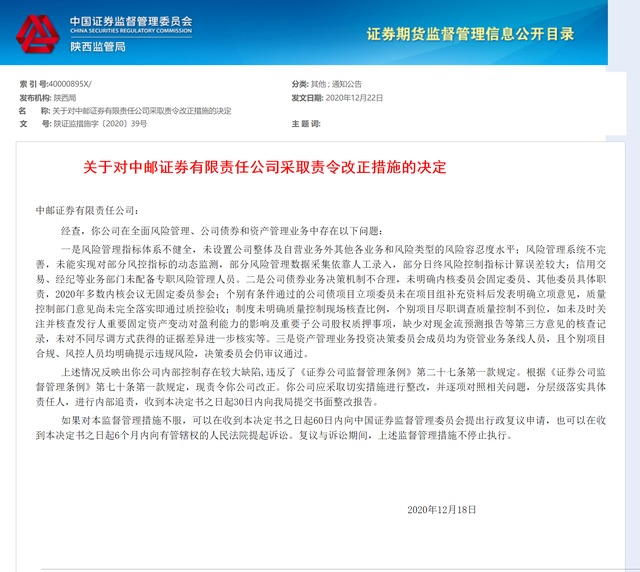

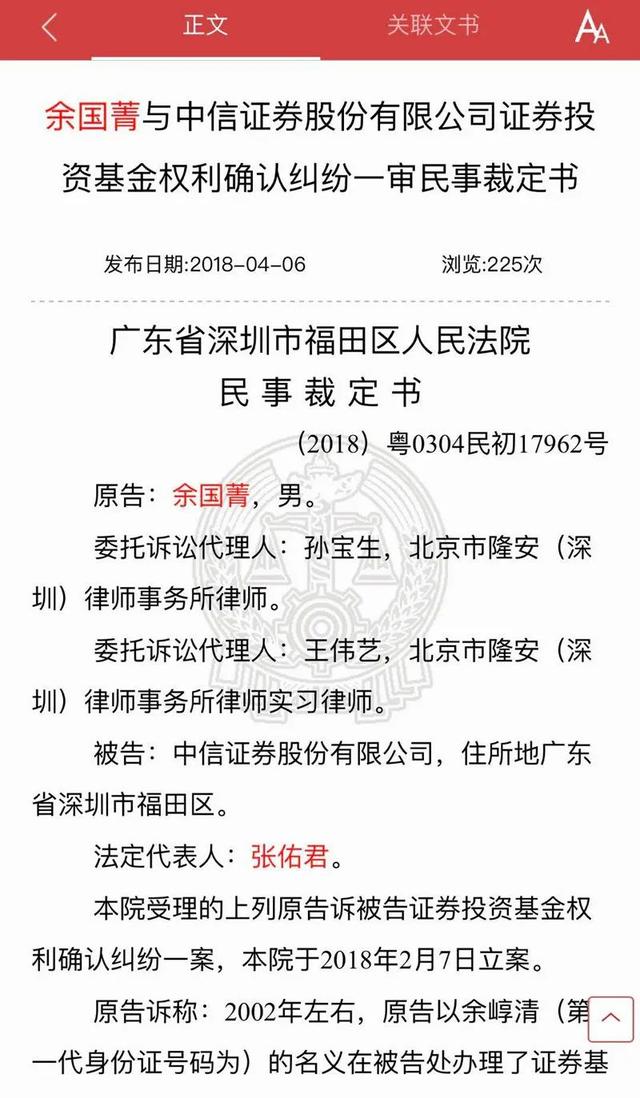

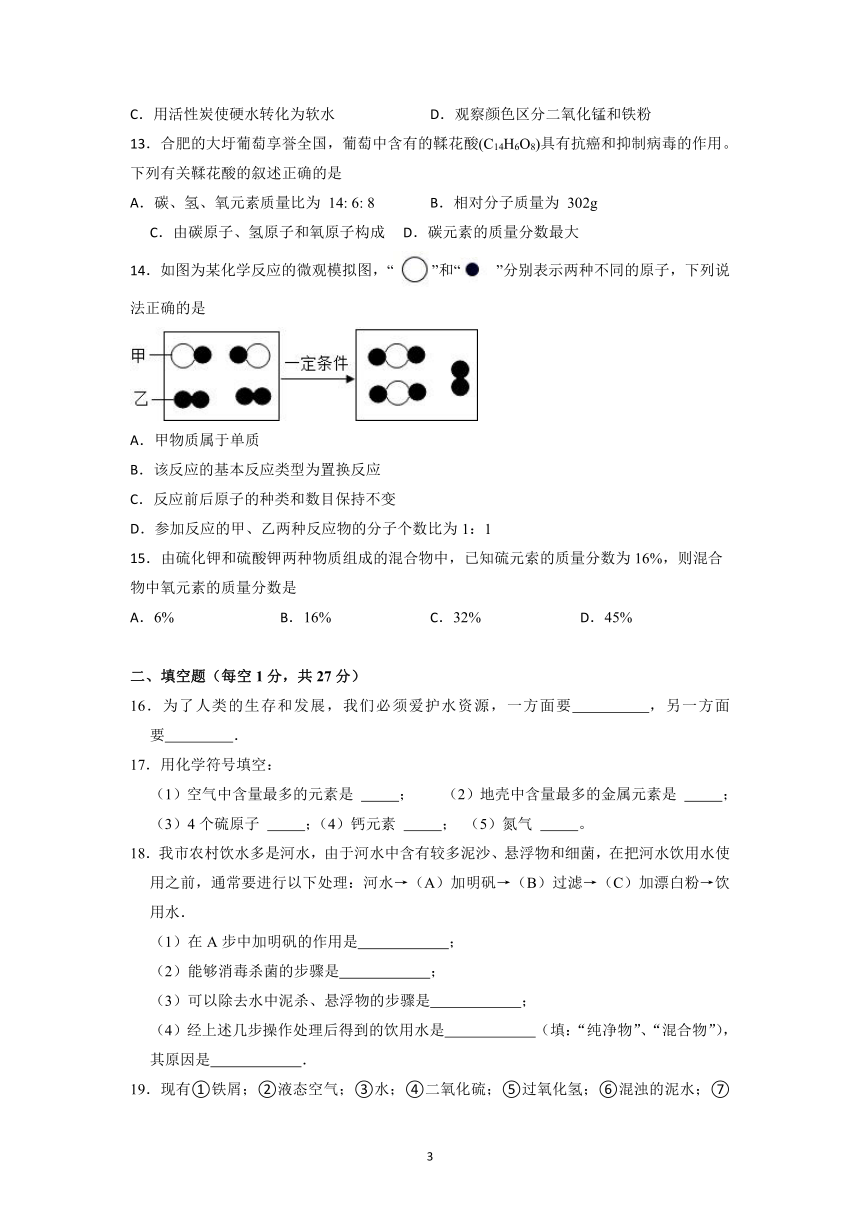

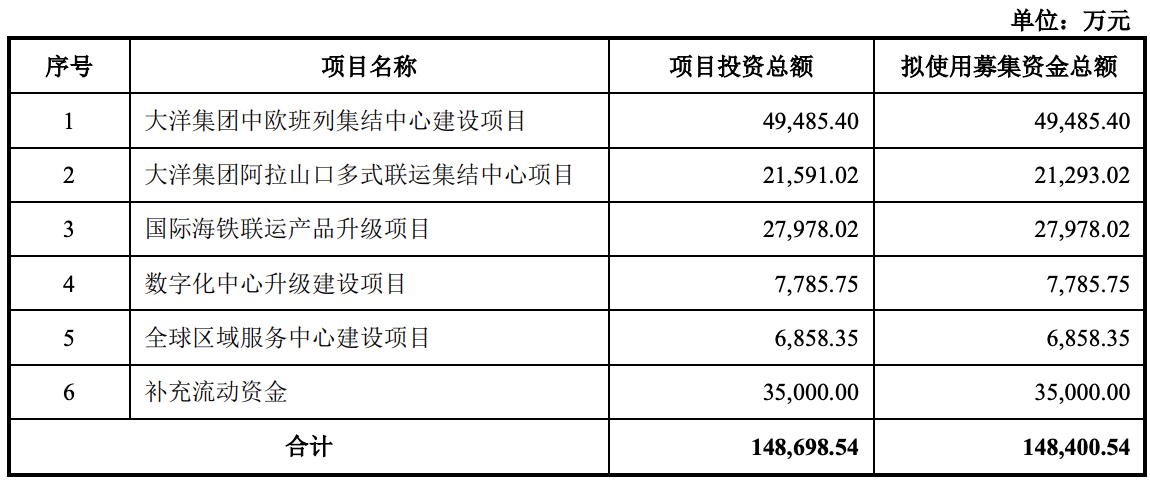

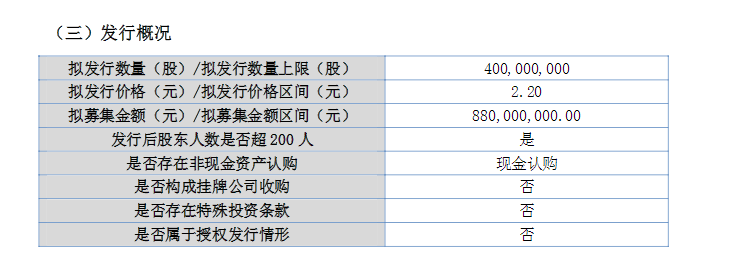

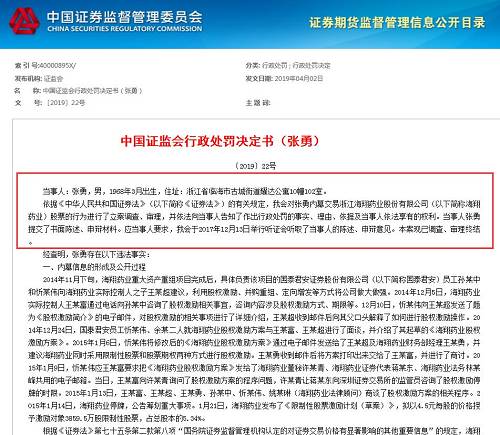

据翰博高新4月26日披露的关于募集资金年度存放与使用情况的专项报告,经中国证券监督管理委员会《关于核准翰博高新材料(合肥)股份有限公司向不特定合格投资者公开发行股票的批复》(证监许可[2020]1300号)核准,公司2020年7月向不特定合格投资者公开发行人民币普通股10,000,000股,发行价为48.47元/股,募集资金总额为人民币48,470万元,根据有关规定扣除发行费用人民币4,351.60万元(不含税)后,实际募集资金金额为44,118.40万元。该募集资金已于2020年7月17日到账。上述资金到账情况已经天职国际会计师事务所(特殊普通合伙)审验,并于2020年7月20日出具天职业字[2020]32804号验资报告。公司对募集资金采取了专户存储管理。

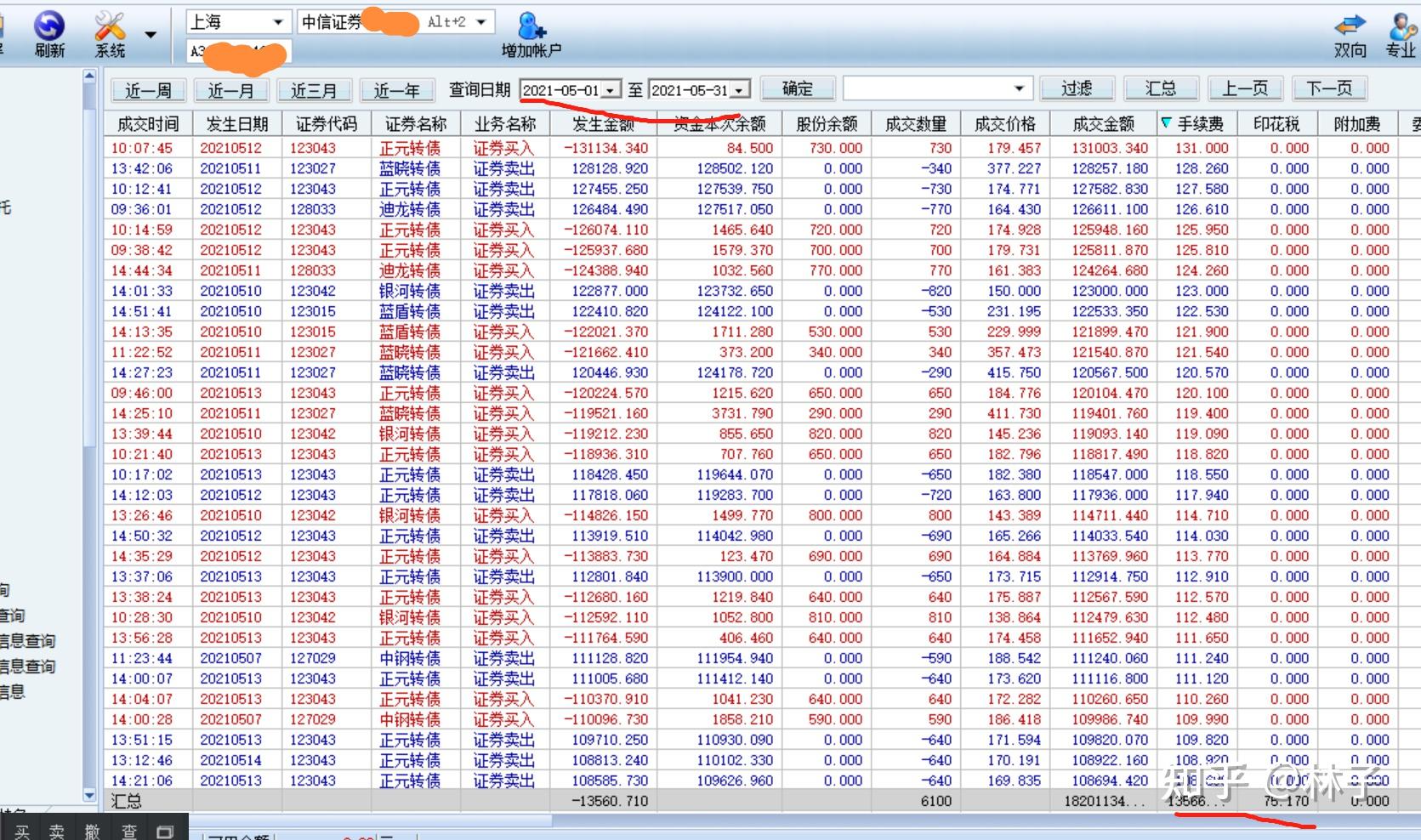

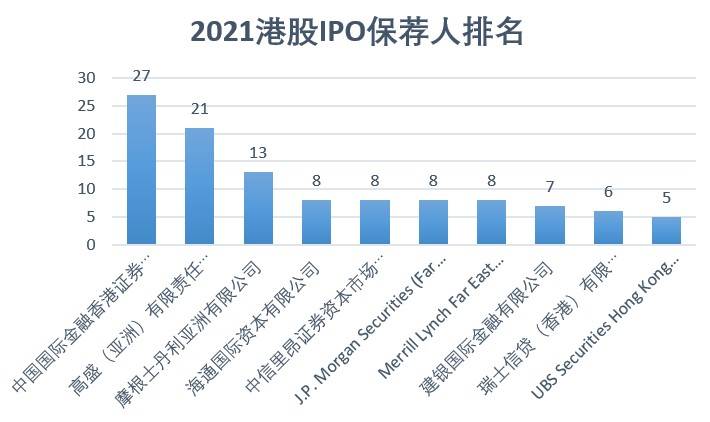

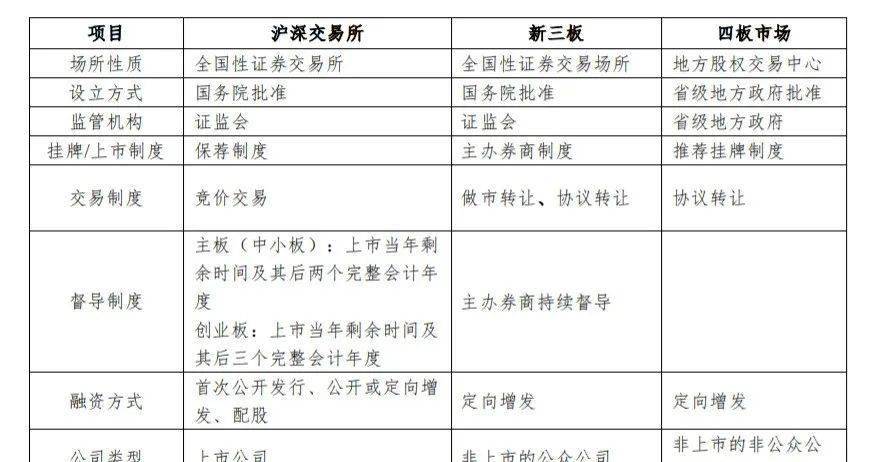

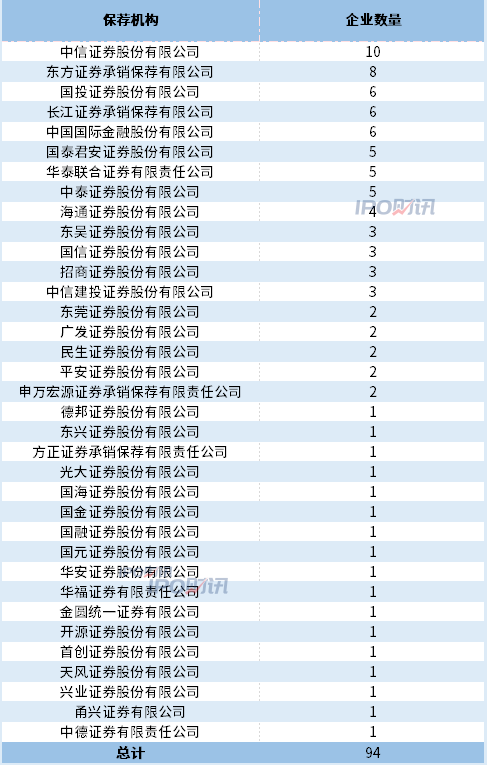

2022年8月18日,翰博高新在深交所创业板转板上市,翰博高新的A股股本为12429.00万股(每股面值1.00元),其中6061.2712万股于2022年8月18日起上市交易。翰博高新本次转板上市的保荐机构为中信建投证券股份有限公司,保荐代表人为魏乃平、韩勇。

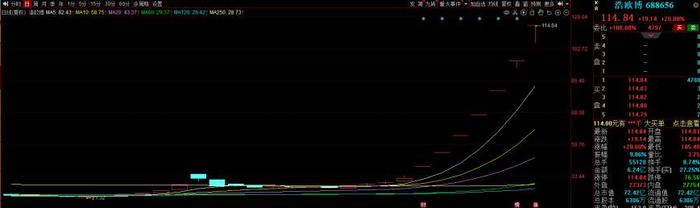

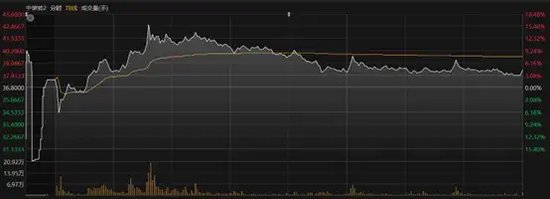

2022年8月18日,翰博高新盘中股价一度达到36.88元,为转板上市以来最高点。

翰博高新转板上市费用合计416.98万元,其中中信建投证券股份有限公司获得保荐费94.34万元。

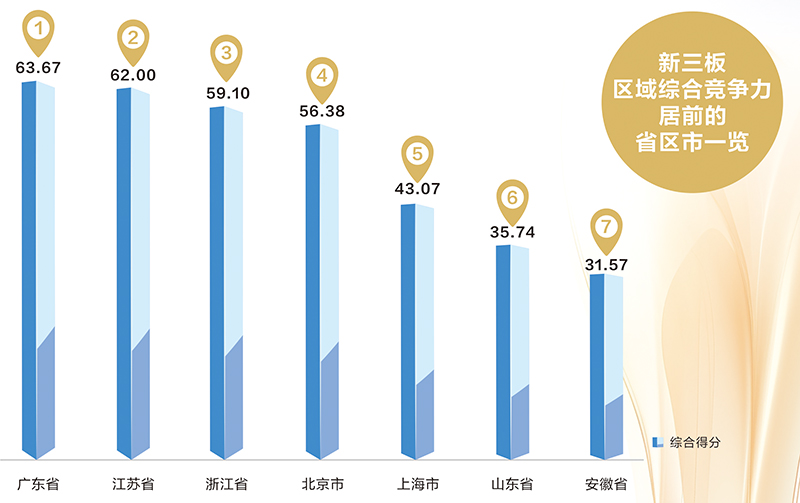

2015年11月,翰博高新在全国股转系统挂牌;2020年7月,翰博高新入精选层;2021年11月15日北京证券交易所设立,翰博高新身份转换为北交所上市公司;2022年7月25日起,翰博高新股票终止在北交所上市。

(责任编辑:王擎宇)