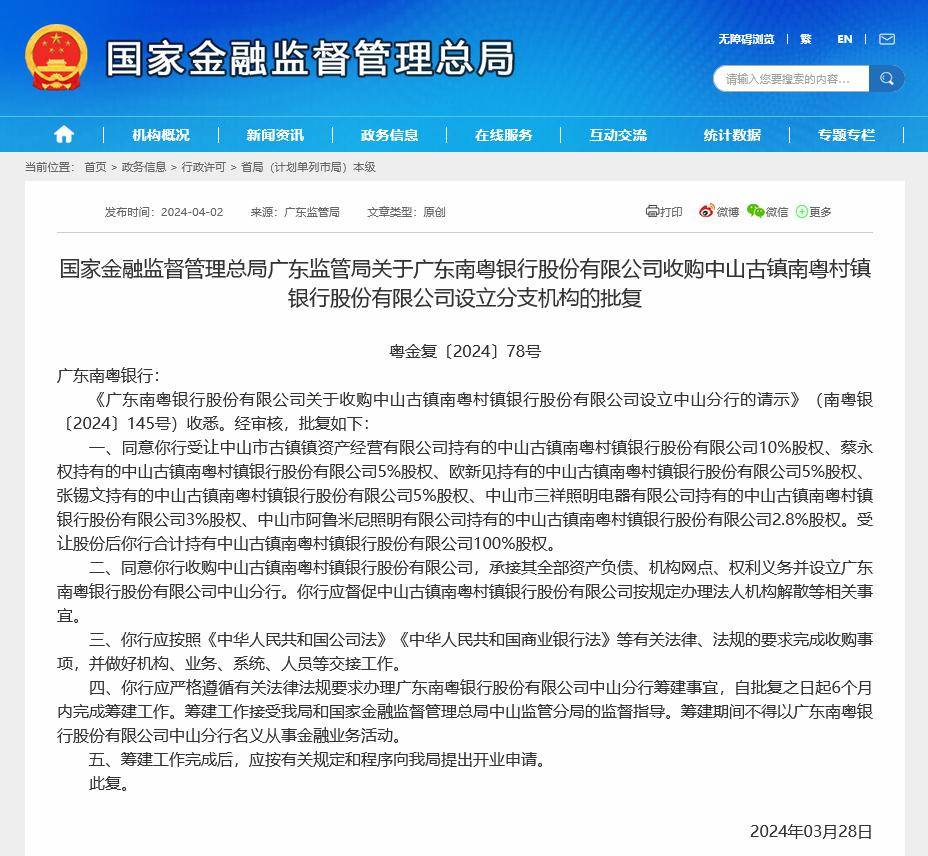

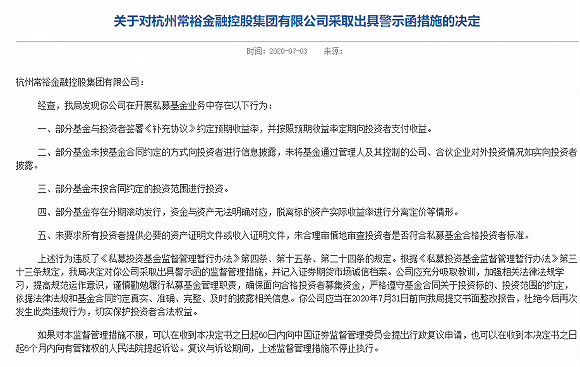

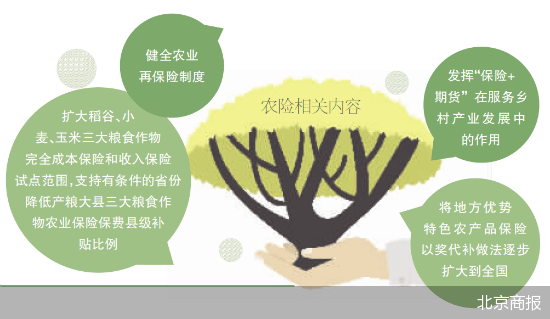

近日,广东一家城商行(珠海华润银行)结束10多年未分红的局面,拟进行首次分红,但又临时公告下调了分红金额;河南一家上市城商行(郑州银行)连续4年未分红,引发中证中小投资者服务中心质询。

图片来源于网络,如有侵权,请联系删除

两则热点事件的背后,再次引发了外界对于中小银行分红与资本补充难题的关注。银行分红一定程度上会减少利润留存,进而降低资本补充力度。分红是银行唯一内源性补充资本的方式,由此如何平衡好分红与资本补充,对于当前背景下的银行尤其是中小银行来说,是一大考验。

图片来源于网络,如有侵权,请联系删除

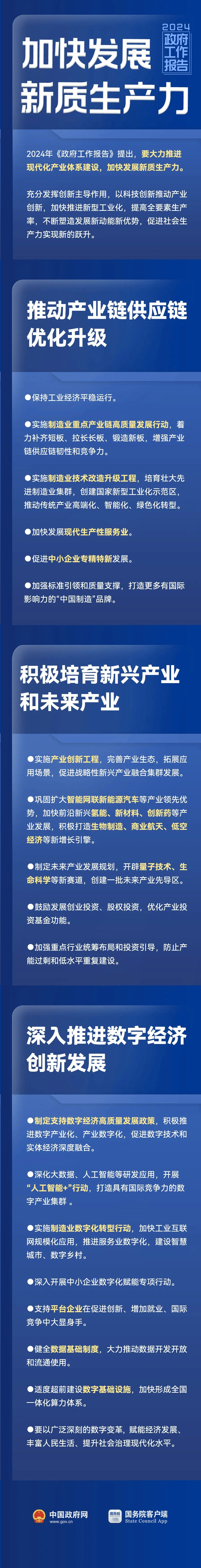

“要根据资产规模、盈利能力等指标,加强对中小银行资本补充的指导,进一步拓宽中小银行资本补充渠道,有效防范风险。”6月初,第十四届全国政协常委、民建中央副主席解冬在政协第十四届全国委员会常务委员会第七次会议上建议。

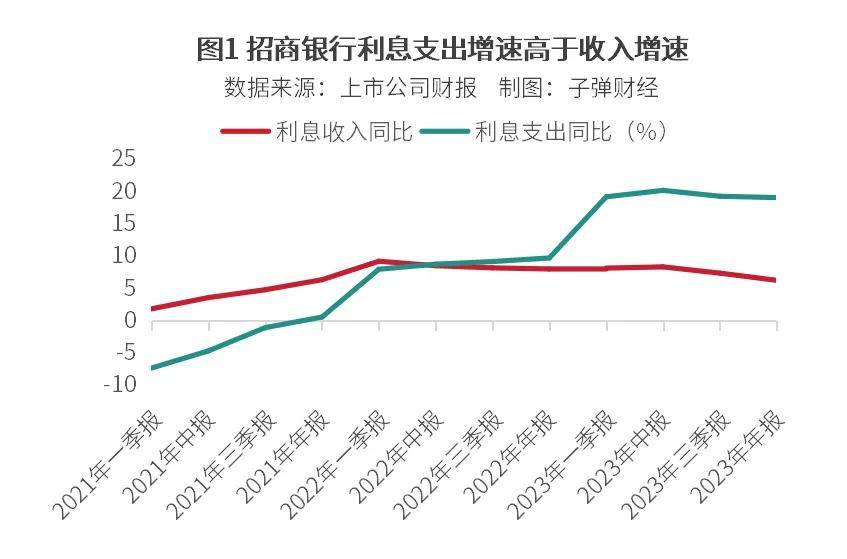

金融监管总局股份城商司党支部日前撰文表示,支持补充资本,聚焦银行净息差下降对内源性资本补充能力造成的影响开展认真调研,积极研究补充资本的可行措施,增强资本对风险的抵补能力。

“目前国家大力支持中小银行多渠道补充资本,我们也会持续关注相关政策,加大政策研究力度,利用好政策红利。”一家城商行相关人士对21世纪经济报道记者表示。

分红与资本补充平衡术

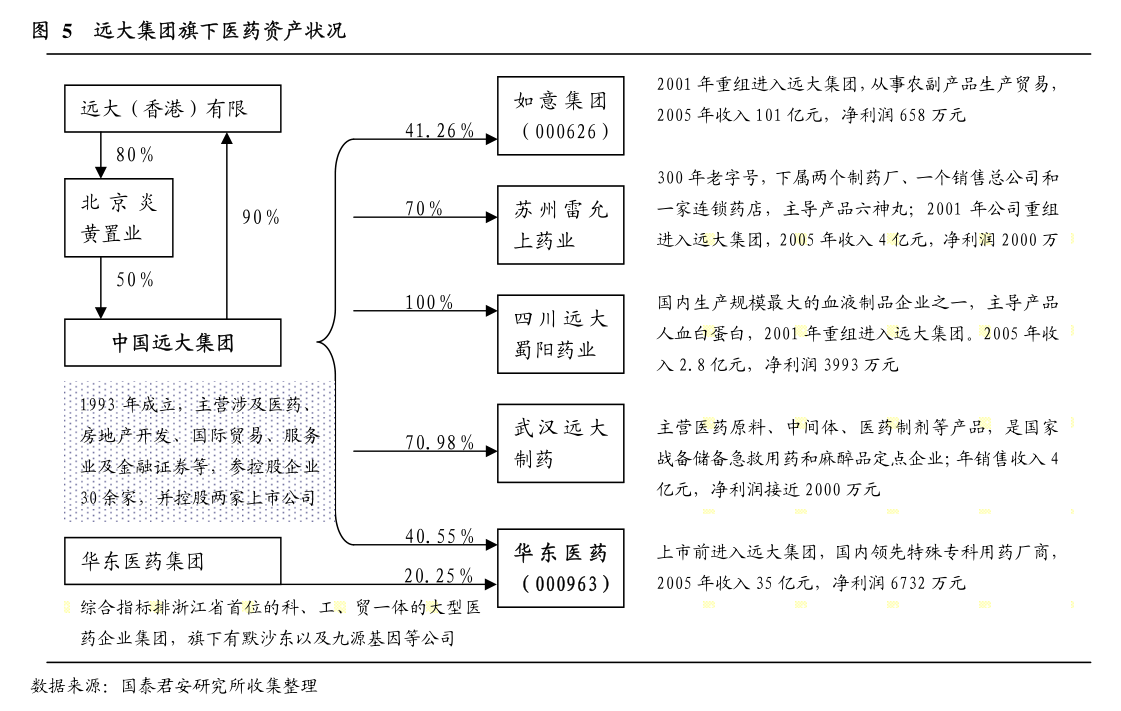

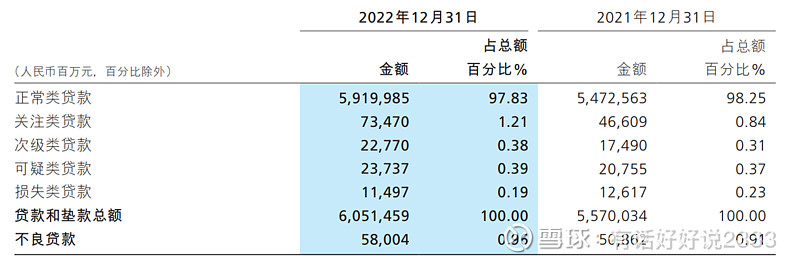

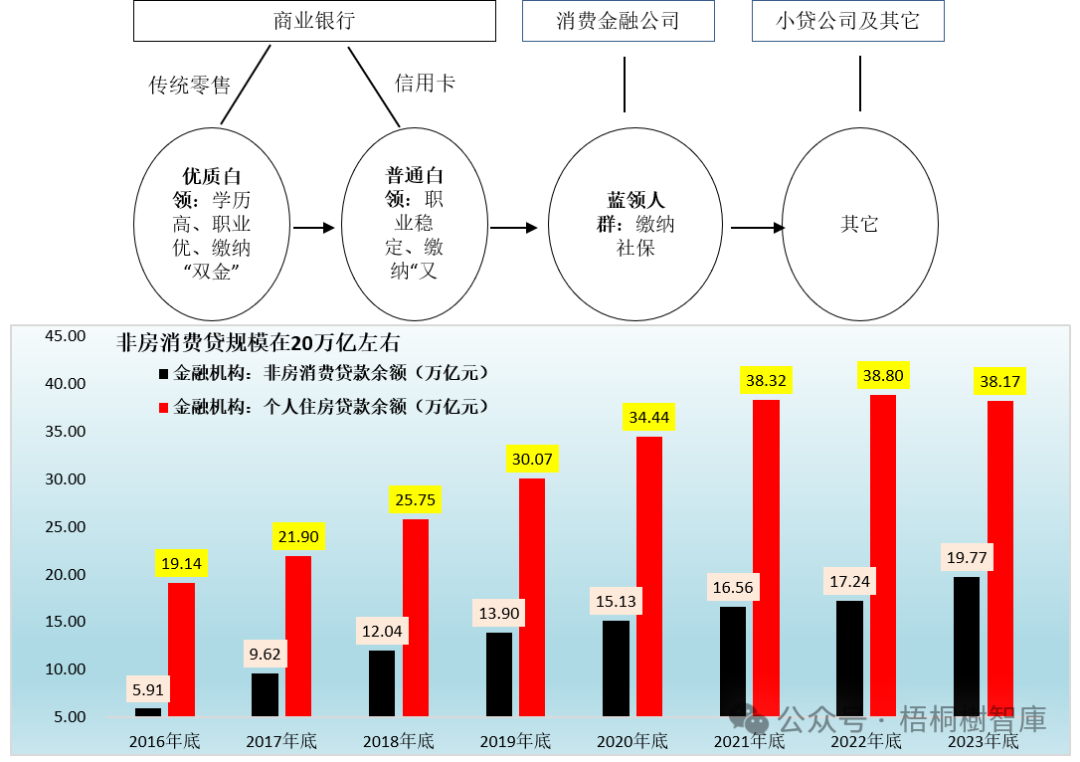

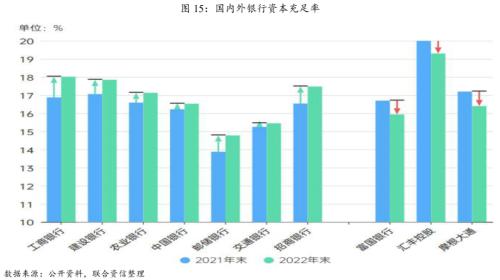

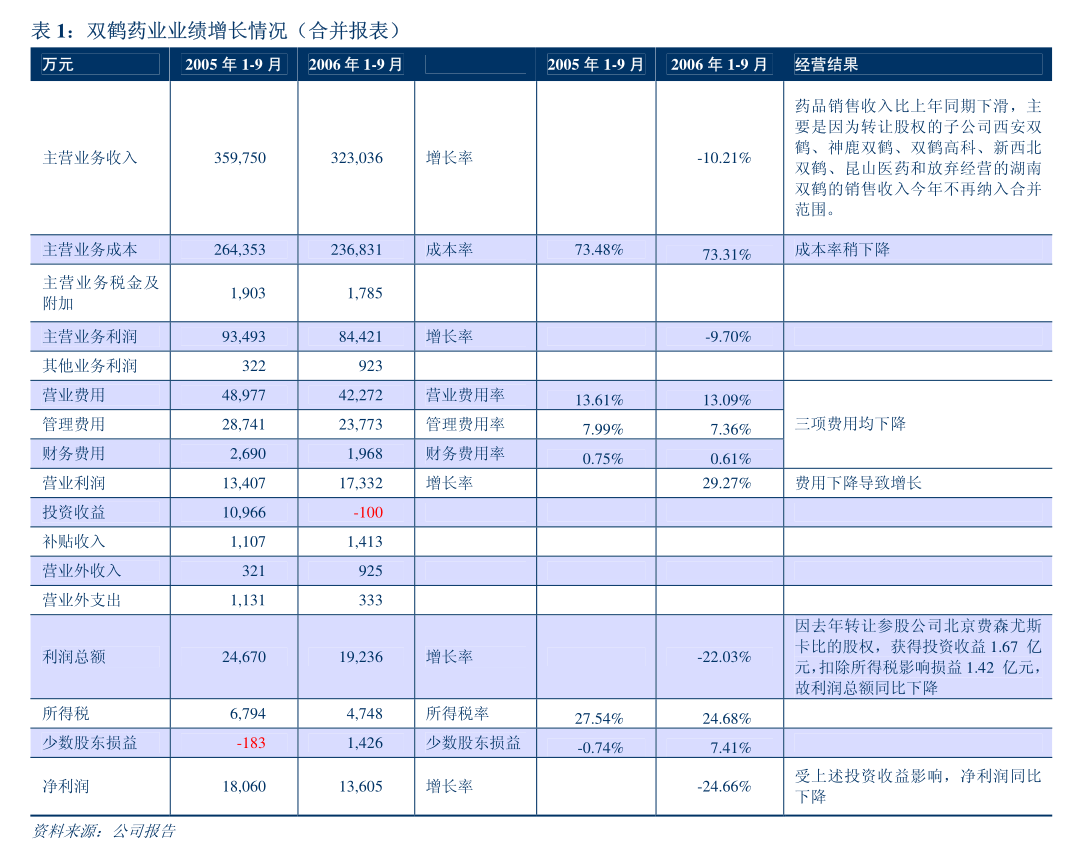

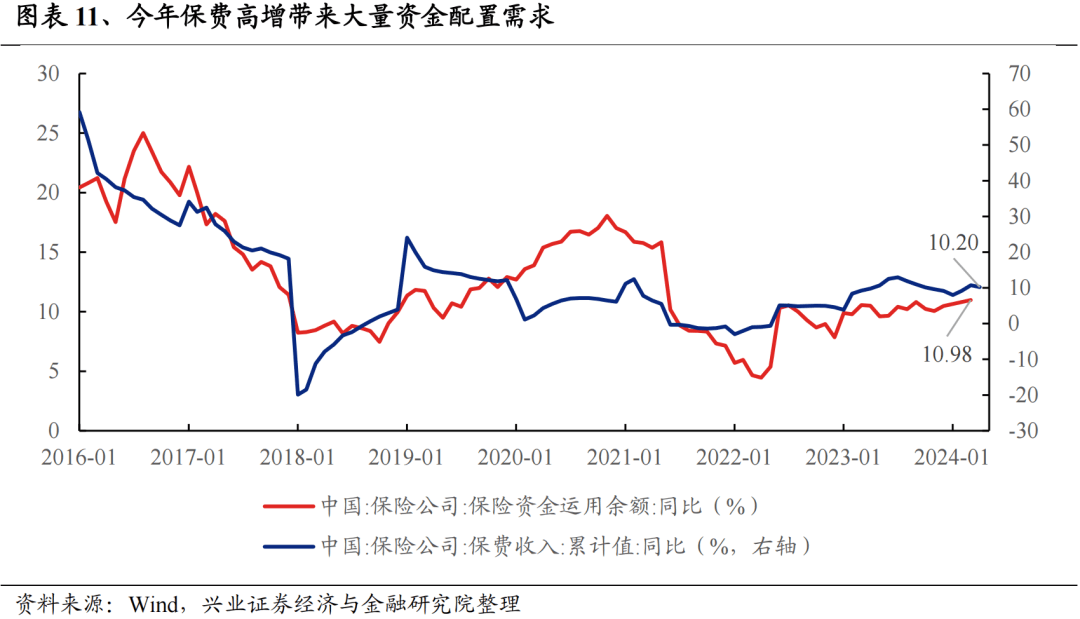

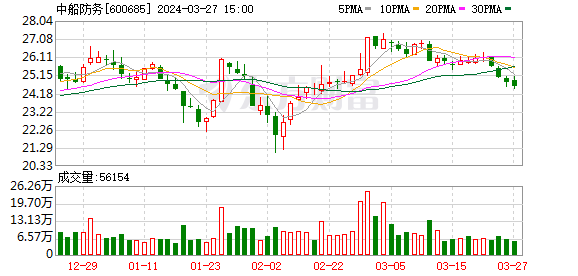

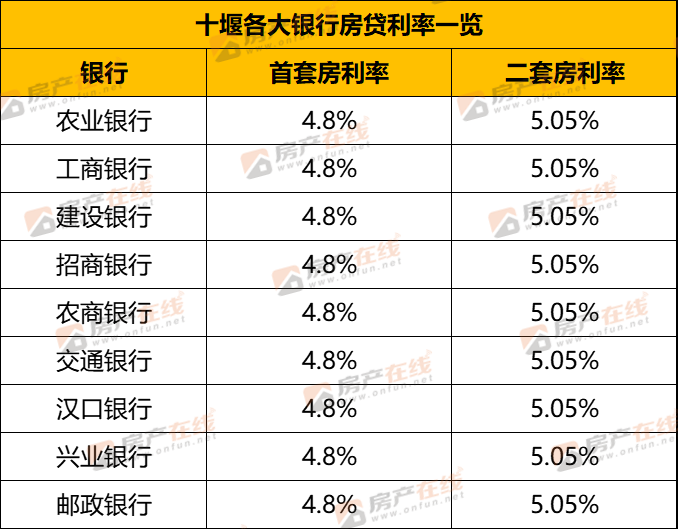

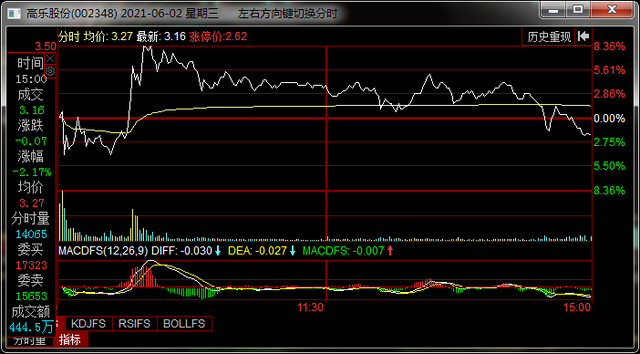

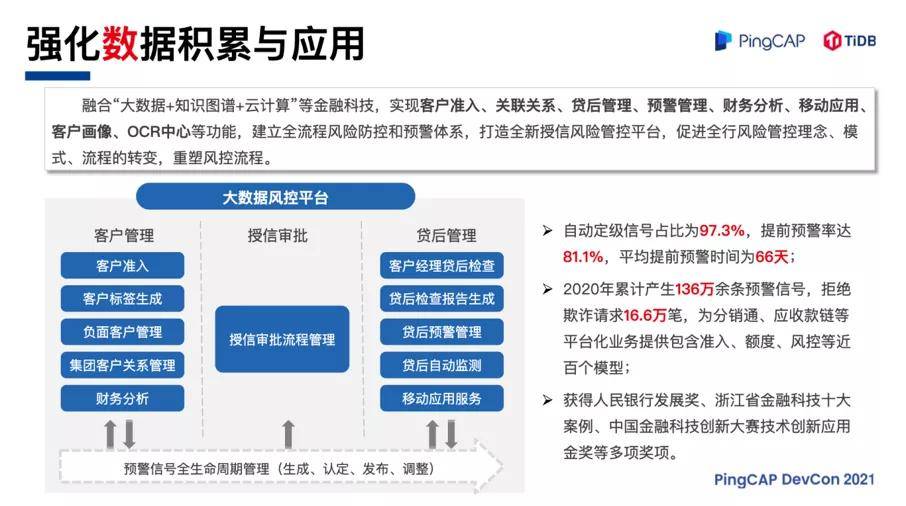

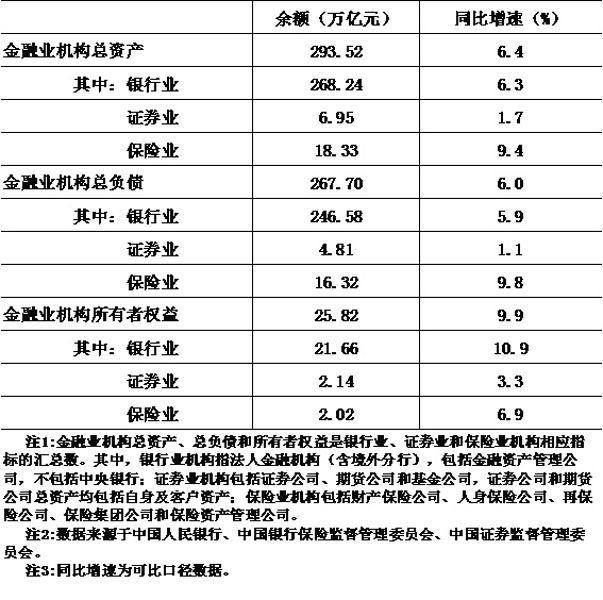

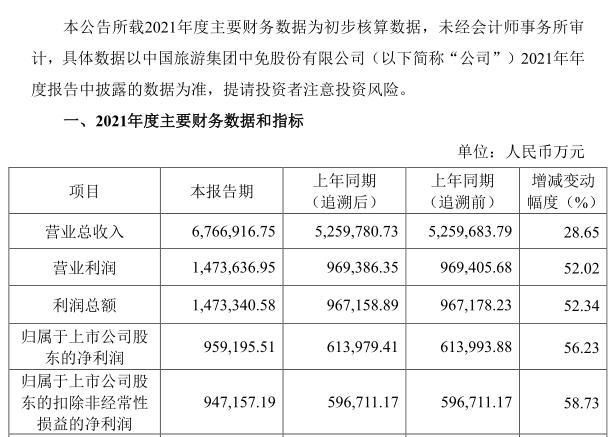

金融监管总局日前发布的数据显示,截至今年3月末,城商行、农商行资本充足率分别为12.46%、12.70%,同期全国商业银行资本充足率为15.34%。

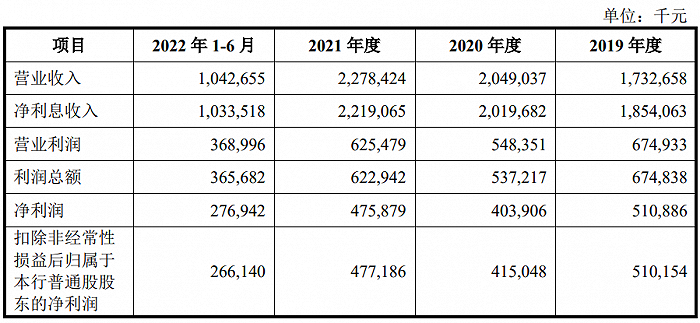

中小银行资本压力在个别上市银行也有所体现。郑州银行(002936.SZ)近日回复中证中小投资者服务中心“连续4年盈利但未进行现金分红”的质询时表示,2023年不分红考虑了几方面的因素:一是盈利能力持续承压,二是顺应监管引导增强风险抵御能力,三是商业银行资本监管政策要求日益趋严。

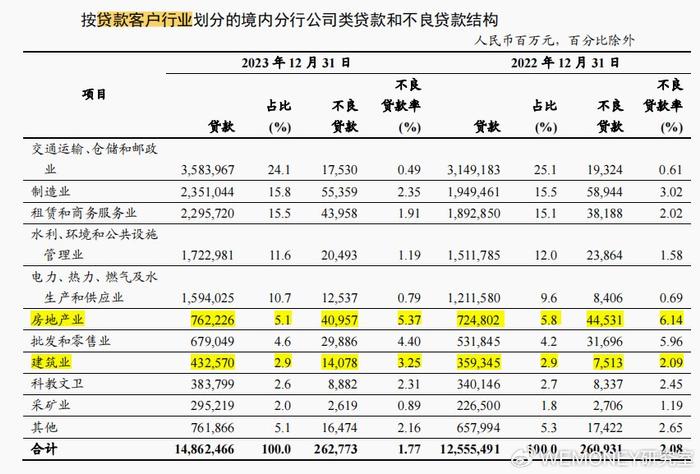

在资本监管政策方面,郑州银行表示,近年来,该行积极响应监管要求,加大对实体经济的支持力度,资本消耗增加,资本充足率呈下降趋势。同时,自2024年1月1日起,《商业银行资本管理办法》施行,在信用风险资产计量方法方面,对房地产业务、项目贷款和资产管理产品等的风险暴露计量更为审慎,进一步加大了资本消耗。

“对于中小银行来说,外部渠道补充资本能力较为有限,内源性的资本补充是保证资本充足、特别是核心一级资本充足水平的重要途径。因此,本行留存的未分配利润将用于补充核心一级资本,有利于缓解资本补充压力,提升资本充足水平,以支持本行的业务发展,维护投资者的长远利益。”郑州银行称。

截至2023年末,郑州银行核心一级资本充足率、一级资本充足率、资本充足率分别为8.90%、11.13%、12.38%。在中期资本规划(2024年-2026年)中,该行对于三者的管理目标分别为不低于7.7%、8.7%、10.7%。对比来看,目前还存在一定的缓冲空间。

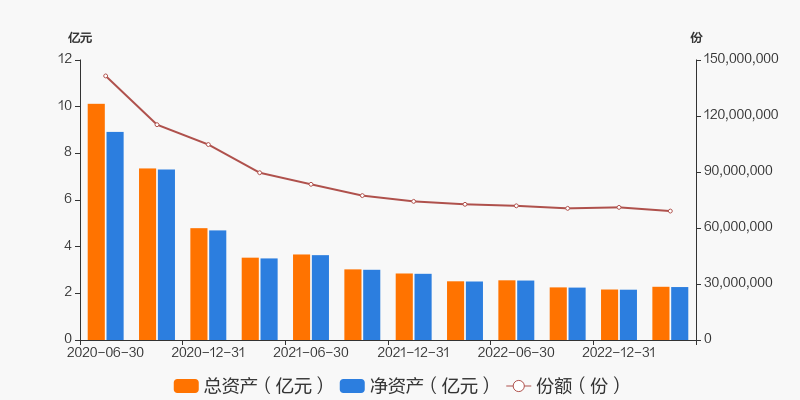

珠海华润银行则在2023年年报中披露了该行分红计划,拟每股分红0.05元(含税),这也是该行10多年来的首次分红,对于分红原因该行称是基于发展阶段和战略规划需要、宏观经济形势、监管政策变化等因素。近日该行公告,根据审慎资本补充意见,将分红调整为每10股分红0.42元(含税)。截至2023年末,该行核心一级资本充足率、一级资本充足率、资本充足率分别为11.19%、11.95%、14.06%,处于相对高水平,但较2022年末有所下滑。

“目前,本行正处于稳步发展阶段,长期资本补充需求较大,根据银行业监督管理部门有关资本充足率要求,为进一步增强抵御风险能力,促进本行可持续发展,切实维护全体股东利益,本行拟……”一家上市农商行在确定2023年度分红时表示。

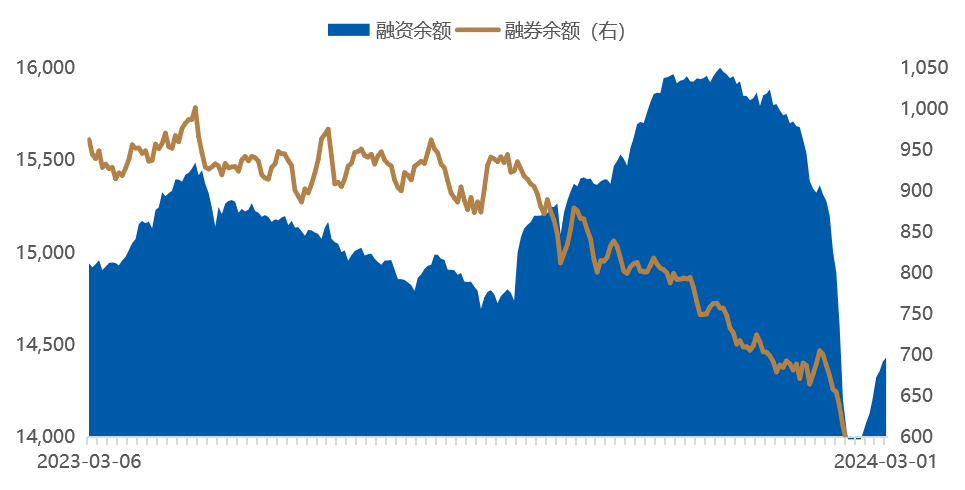

努力拓宽资本补充渠道

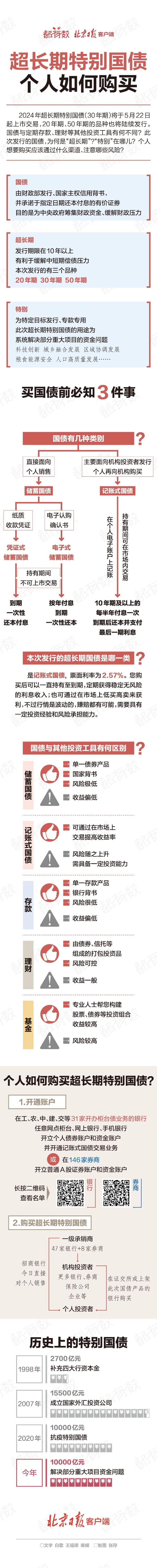

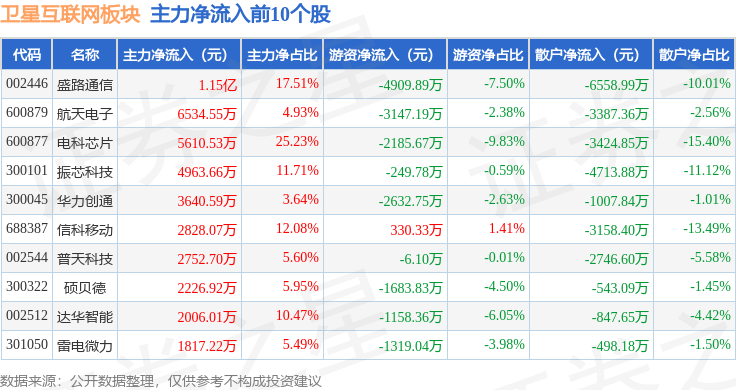

梳理政策发现,近年来,从高层到金融管理部门层面,政策始终在支持银行补充资本,而对于中小银行还有一些创新支持方式,如中小银行专项债等。

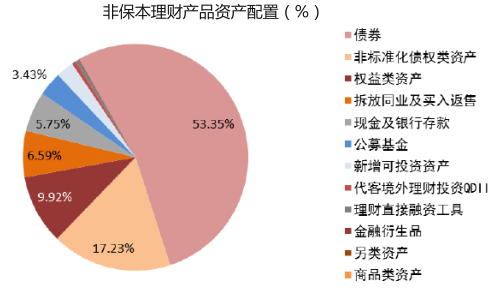

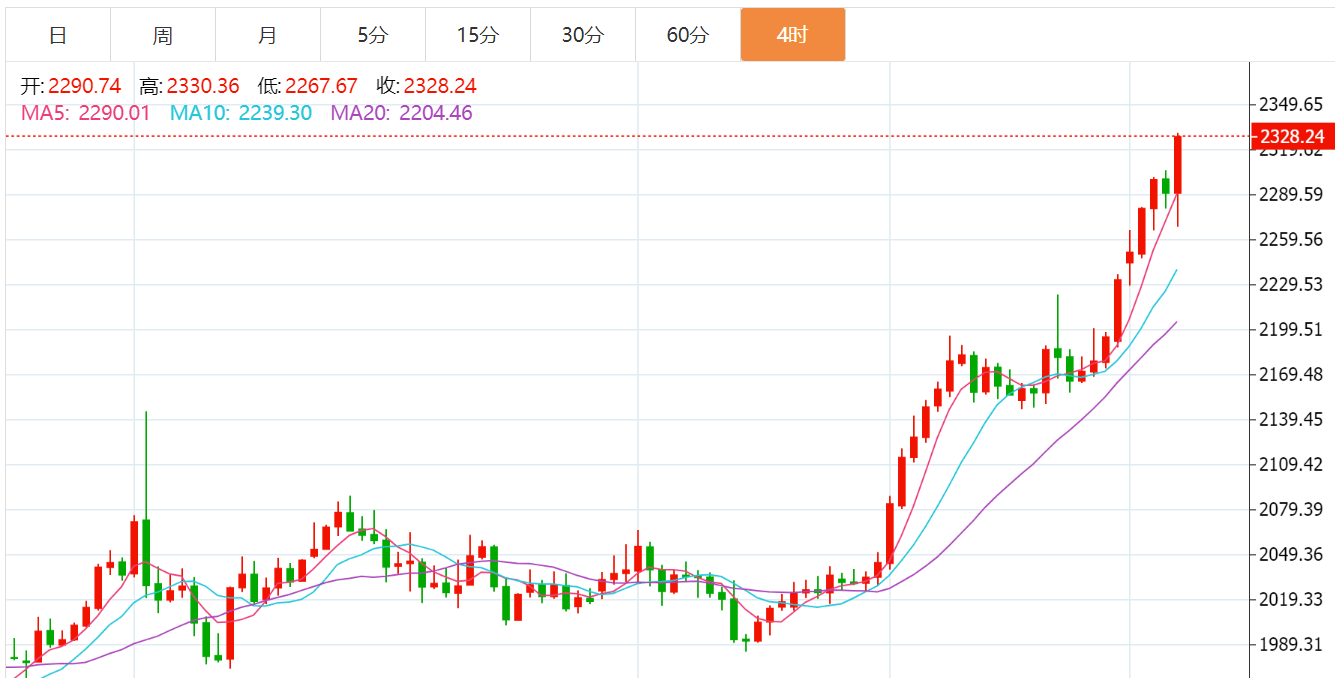

银行补充资本的方式分为内源性资本补充和外源性资本补充,内源性资本补充主要为利润留存;外源性资本补充方式相对较多,主要包括增资扩股、上市、可转债、优先股、永续债、二级资本债等。其中,利润留存、增资扩股、上市、可转债可以补充核心一级资本充足率。

“我们坚持内生资本积累、外源融资并行的原则,多渠道、多方式筹措资本来源,努力保持资本水平充足;同时做到资本补充和结构优化并举,形成科学合理的资本结构,实现资本组合不同成分的平衡。”上述城商行相关人士对21世纪经济报道记者表示。

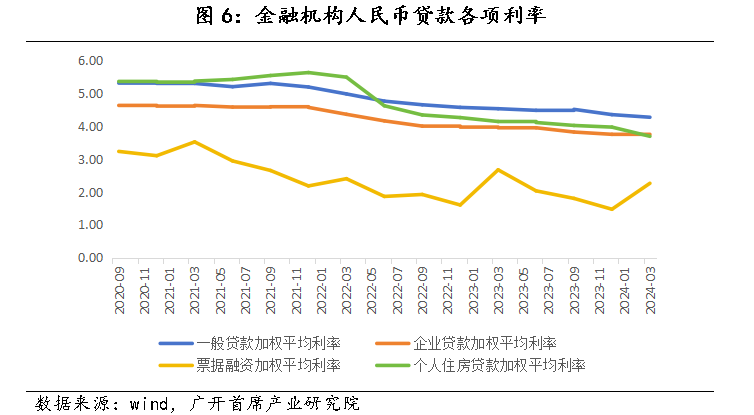

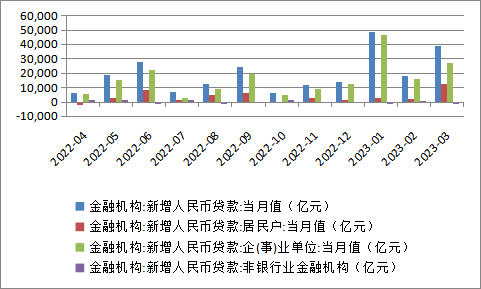

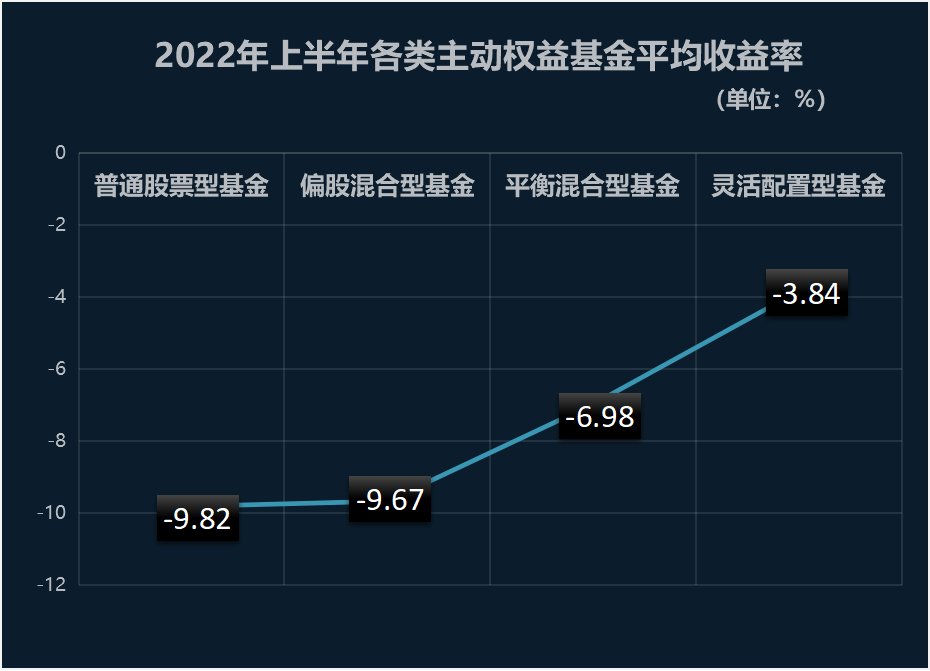

不过,另一家城商行人士对21世纪经济报道记者坦言,无论从宏观经济、监管环境,还是资本供需情况看,未来几年该行资本需求和内源性资本补充之间会存在一定的缺口,需要进行适度的外源性资本补充:一是商业银行净息差面临下行压力,这对内源性资本补充有不利影响;二是商业银行资产质量未来仍面临一定的压力,对利润增长构成压力。

“为此我们会制定合理适当的分红政策,在保障股东利益的前提下,增强资本积累,以满足资本补充的需要,促进业务长期可持续发展。”该城商行人士表示,并探索资本工具创新,在监管部门许可的前提下,不断拓宽资本补充渠道,充分运用资本监管法规框架允许的各类新工具,持续提高资本补充的主动性和灵活性,形成多元化、动态化、市场化的资本补充机制。

值得注意的是,上述两位城商行人士还均谈及了今年起实施的《商业银行资本管理办法》的影响。不过,从数据对比今年3月末与去年12月末城商行、农商行资本充足率看,变动不太明显,且金融监管总局称该指标不具备可比性。

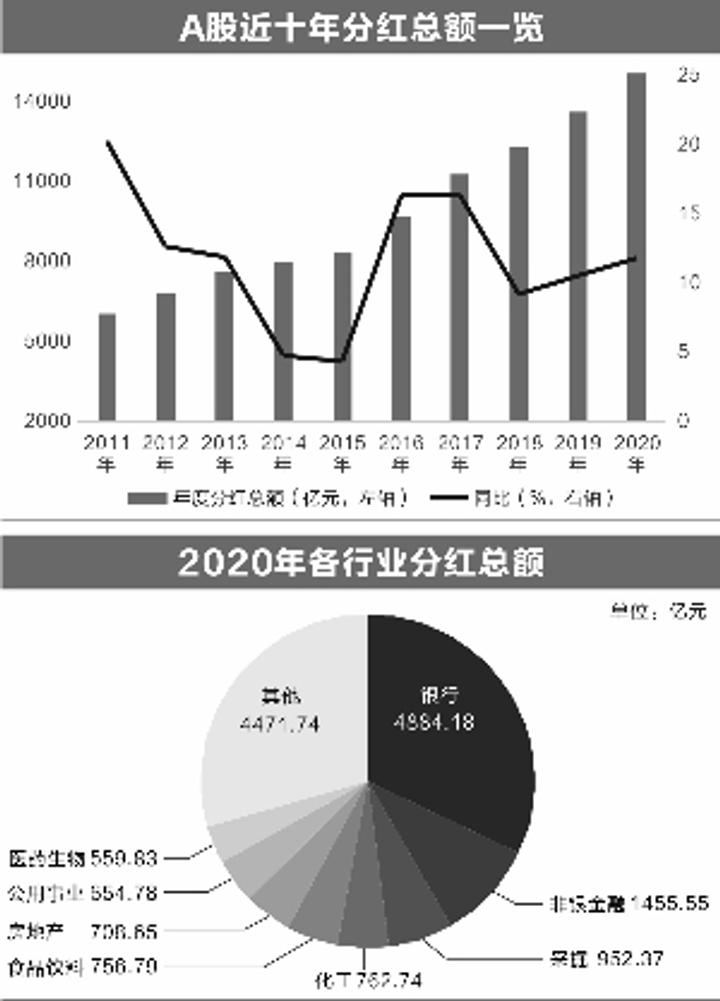

为响应政策,日前不少银行还公告将进行中期分红,这其中包括杭州银行、沪农商行、上海银行、苏州银行、南京银行、江苏银行、苏农银行、齐鲁银行、兰州银行、紫金银行等多家中小银行。

“分红模式对资本也存在影响,通常在实施分红的季度,核心一级资本充足率会环比下降,例如大部分银行在每年二季度实施年度分红。如果实施高频的中期+年度分红模式,也会每年两次影响核心一级资本充足率指标,但每次分红的影响幅度也会被平滑。”长江证券分析称。