“展望未来3年或5年,中国债券市场将保持牛市行情;短期内,债券市场风险值得关注。”这是贝莱德建信理财副总经理、首席固收投资官王登峰对债市的最新观点。

图片来源于网络,如有侵权,请联系删除

头顶十余年“国民基金经理”的光环,王登峰选择迈出“舒适圈”,投身银行理财行业。他认为,银行理财能够拥有衍生品、QDII等更加丰富的资产类型,也能够培育出更多的投资策略。王登峰希望将固收投资打造成为贝莱德建信理财的一张名片。

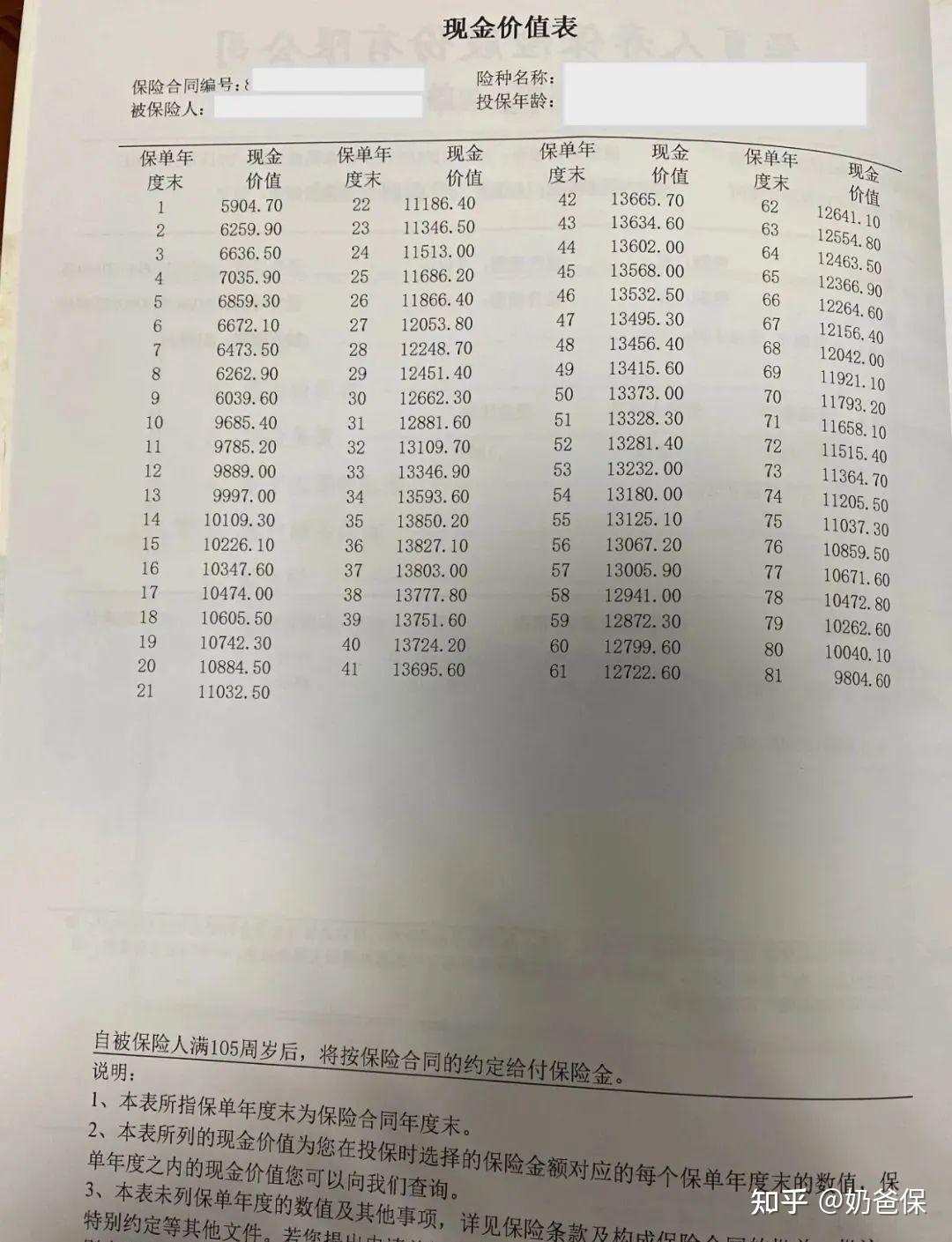

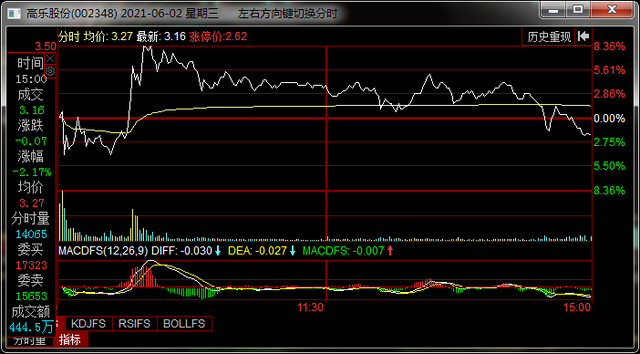

图片来源于网络,如有侵权,请联系删除

需提防债市短期风险

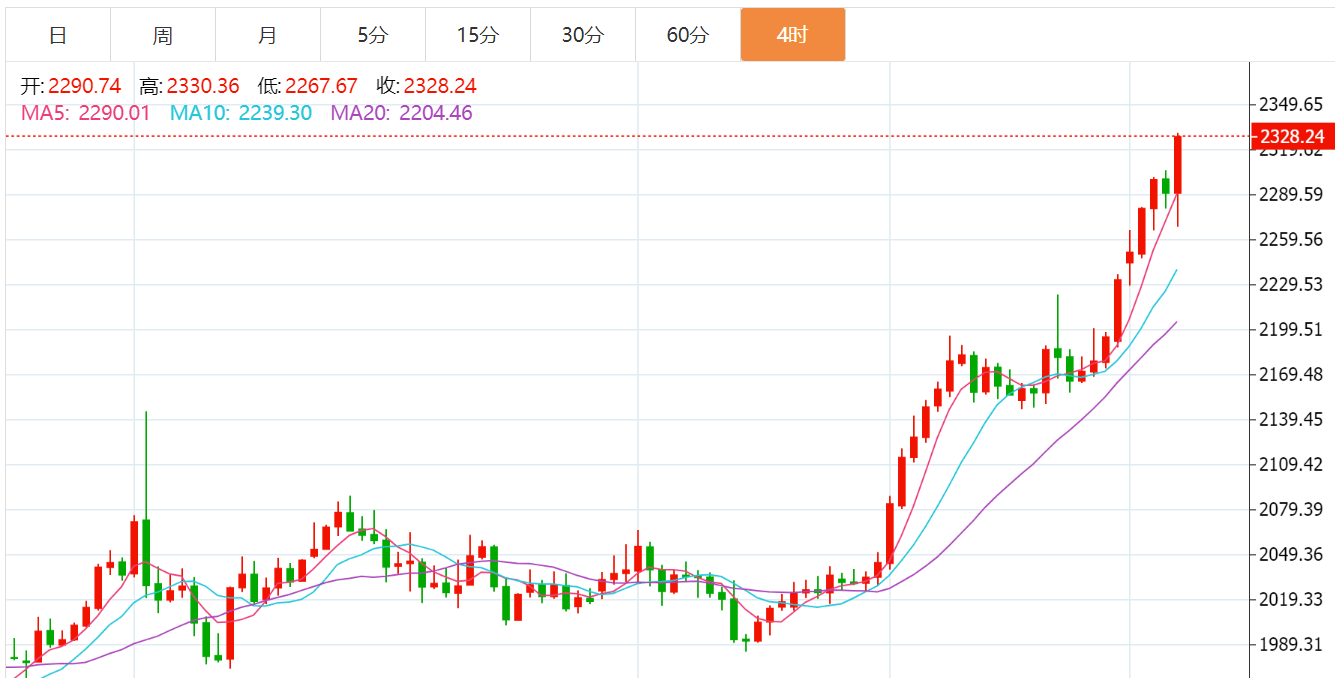

图片来源于网络,如有侵权,请联系删除

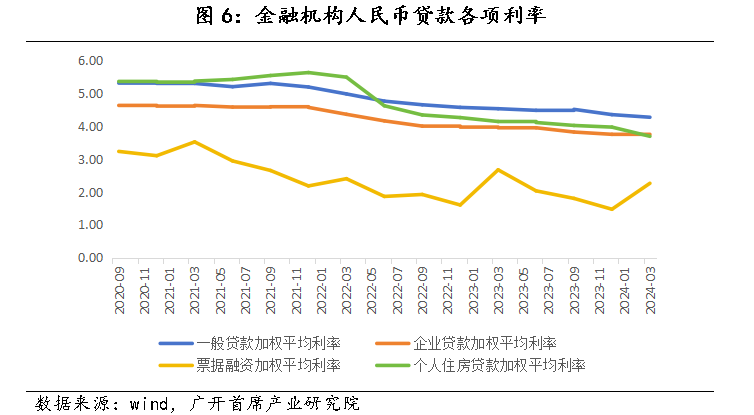

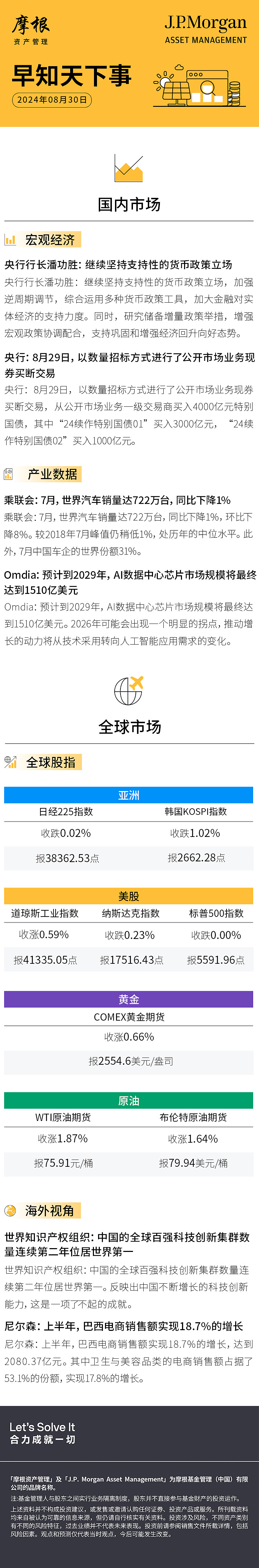

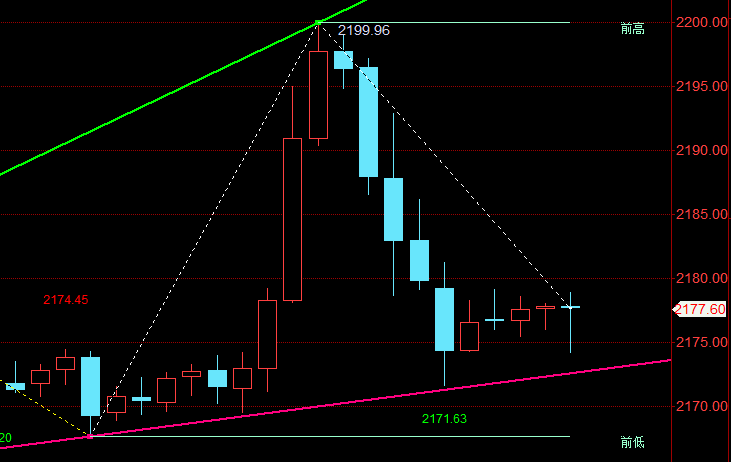

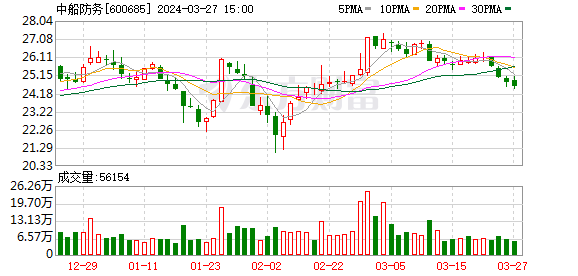

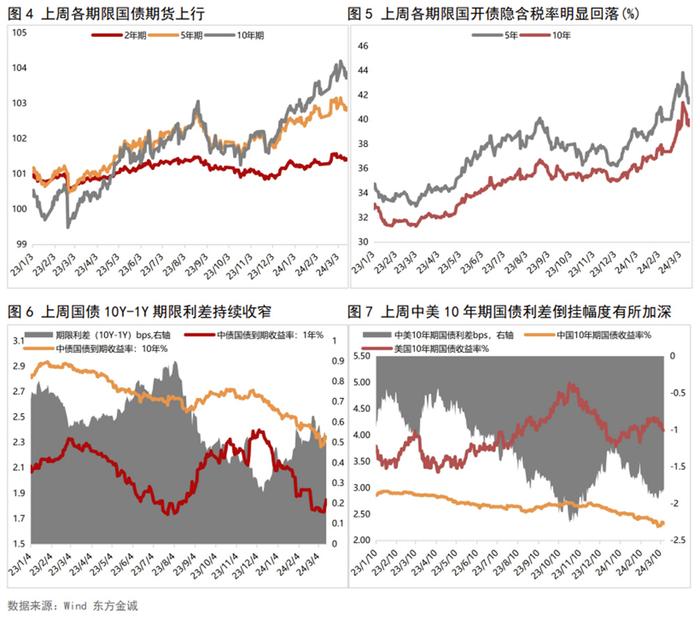

和王登峰的对话是从他再熟悉不过的债券市场聊起的。近几个月来,10年期和30年期国债收益率持续下行,“债牛”行情让理财产品收益率在短期内快速上行,引发投资者的乐观情绪。

但对于身经百战、经历数轮牛熊转换的王登峰而言,逆向投资思维令其对当前债市在乐观中保持着一份谨慎。

“展望未来3年或5年,中国债券市场会保持牛市行情,主要因为全球经济增长可能继续经历下台阶的过程,而国内经济高增长动能相对来说不足,这对债市走强将构成支撑。”王登峰说。

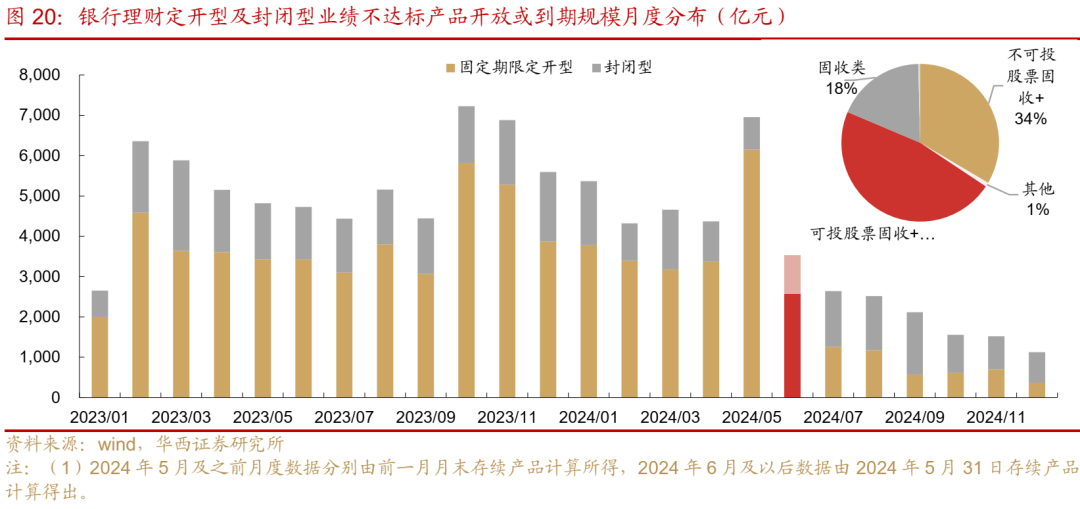

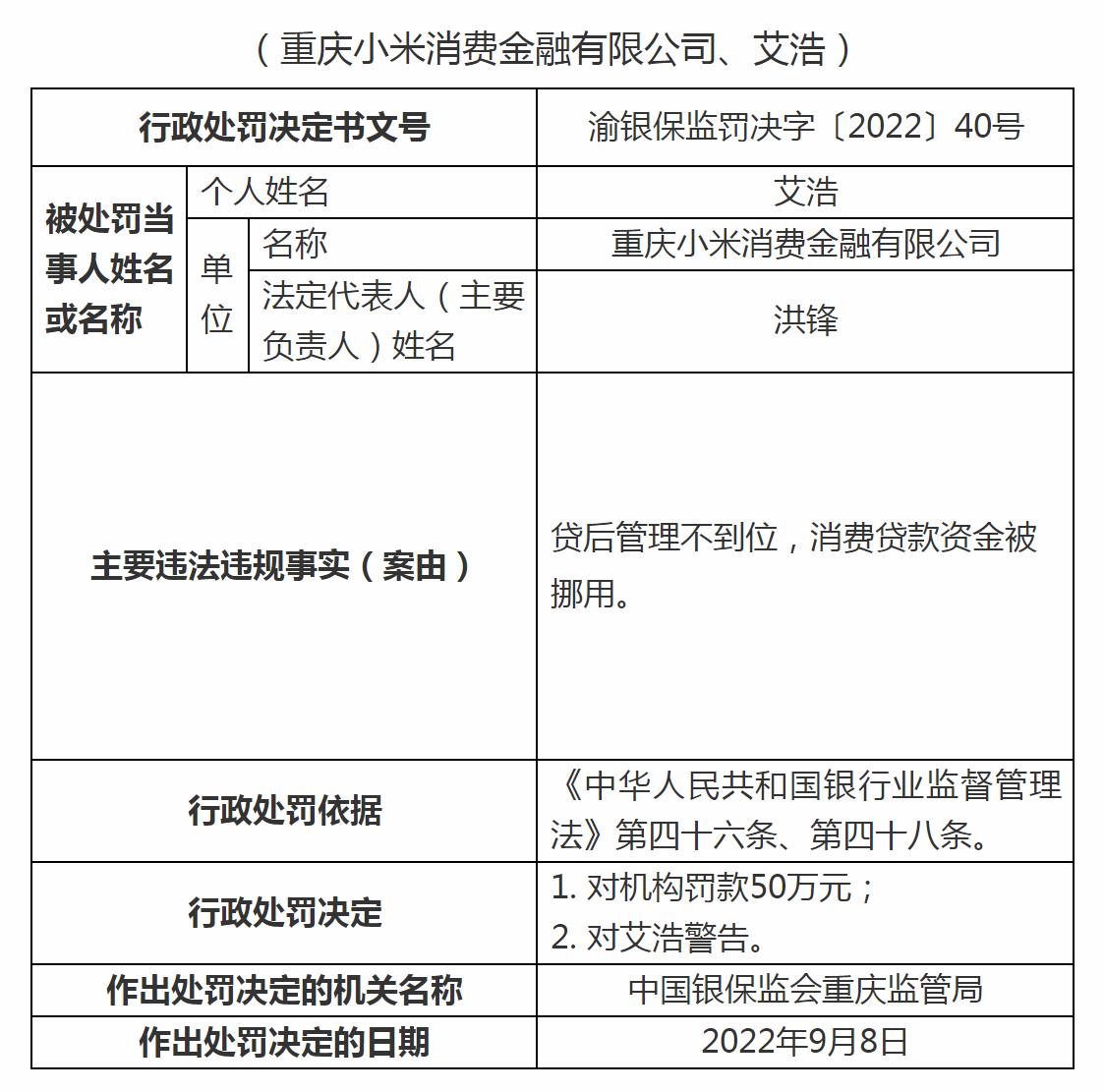

短期内,债券市场风险值得关注。“因为当前的30年期国债收益率已经下行到较低位置。从估值上看,到了一个让人担忧的点位,债市可能面临一定程度的回调风险。”王登峰表示,在未来几个月内,贝莱德建信理财会密切关注债券市场政策、数据表现,以及资金端变化,保持稳健灵活的资产配置。

丰富固收产品类型

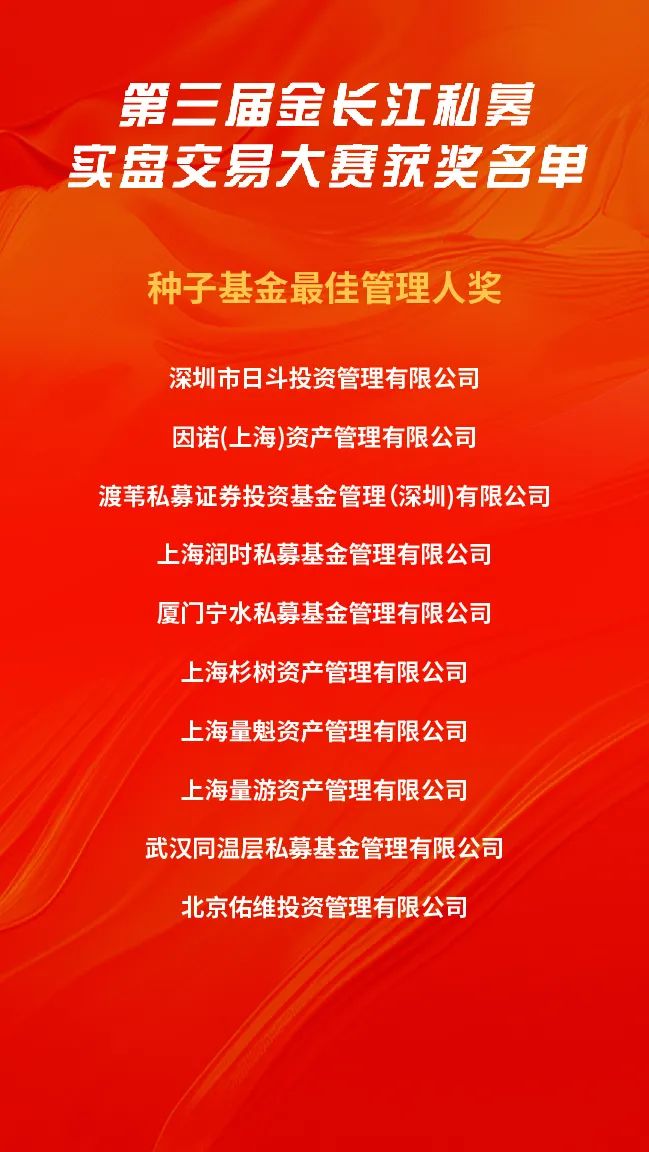

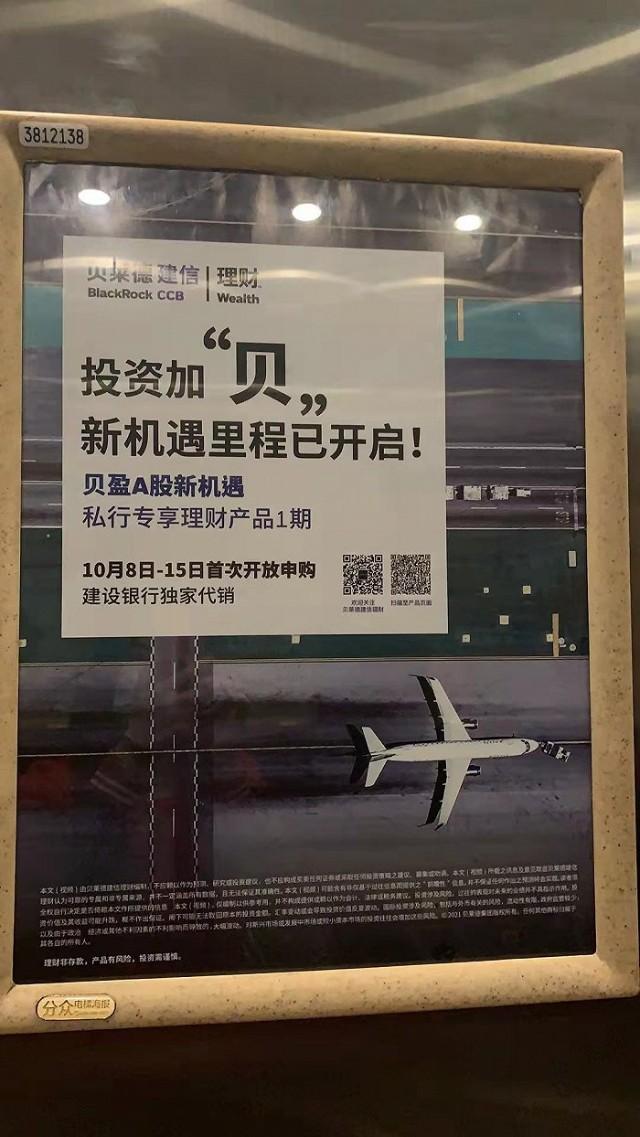

从“贝裕”“贝盛”,再到“贝淳”,自成立以来,贝莱德建信理财逐步拓展固收类产品类型,步入发展快车道。

对于固收投资团队的建设,王登峰介绍,针对不同的产品形态、不同风险承受能力的客户,贝莱德建信理财的投资策略和投资人员配备情况会有所差异。

“如果是封闭期产品,我们基本上会让资产配置久期和产品封闭期限相适应。基于基础资产本身的静态收益,同时也充分考虑到持有期内可能的收益波动,使产品达到业绩基准的概率相对较大。”王登峰说。

“针对开放型产品,由于它对于市场的敏感性较强,我们会在市场波动过程中做一些主动调整。”王登峰表示,“一方面是我们预判有确定性的收益时,会主动捕捉一些机会;另一方面是基于银行理财客户对于产品收益波动的容忍性较弱,尤其是对收益率上行风险容忍较小,故而在资产选择和配置比例上会做相应调整。”

王登峰介绍,贝莱德建信理财内部会根据不同的固收产品类型分配不同的投资经理,确保产品风格和投资经理风格、能力相匹配。对于下一步的产品规划,公司已经发行了最短持有期21天的“贝淳”系列产品,内部正在对流动性较强产品进行论证。

融入先进管理经验

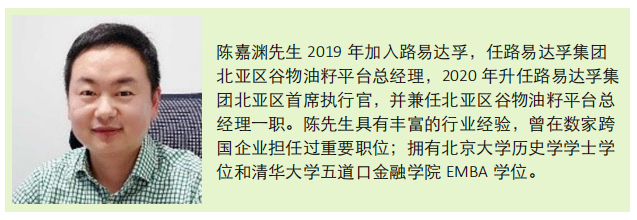

从内资到合资、从基金到理财,王登峰直言加入贝莱德建信理财之后,自己实现了两个重要转变:一是由公募基金的投资管理模式,向银行理财的投资思维转换;二是从本土资管公司的文化氛围,向合资文化的转变。

“十几年来,我一直从事的公募基金产品投资管理,主要是聚焦低风险、高流动性的货币或类货币的资产管理。而银行理财的客户天然追求稳健、低波动率的投资收益,这和我自己过往的从业经验、投资风格不谋而合。”王登峰说。

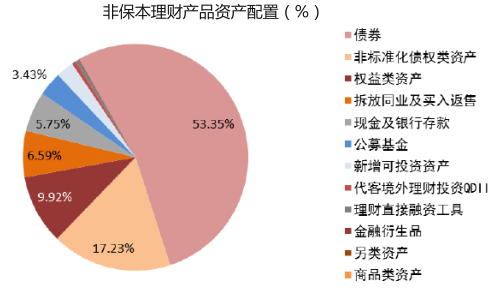

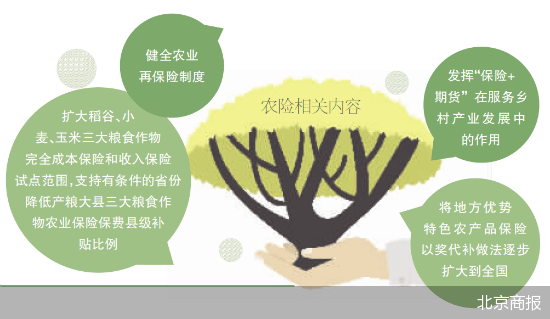

银行理财行业和贝莱德建信理财有很多吸引他的地方。“银行理财的资产配置范围更为丰富,包括可以配置商品期货、衍生品等资产,还可以进行海外投资。贝莱德建信理财不仅有固定收益投资,也有多资产投资,内部有着非常充分的沟通和互助,把各个团队的优势充分发挥出来。”他说。

展望未来,王登峰表示,看好贝莱德建信理财的发展前景,希望随着自己的加入,将固收投资打造成为贝莱德建信理财的一张名片。

“经过几个月朝夕相处,我发现贝莱德集团作为全球领先的资产管理公司,在风险控制、流程管理、系统建设等方面都具备非常先进的理念。”王登峰说,“这种长期沉淀下来的投资管理经验对我们投资团队的支持非常充分。”